스테이블 코인 Dai

- 개요

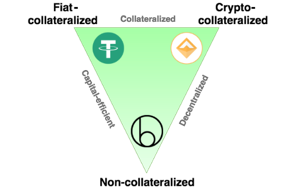

<스테이블 코인이란>화폐가 효과 높은 지불 수단이 되려면 그 가격이 안정되고 사용하기 편리해야 하는데 법정화폐의 중앙화 문제(single point of failure 및 사용자 주권 등) 등을 해결하려고 등장한 것이 암호화폐라면 암호화폐가 화폐로서 통용되기 어려웠던 문제점인 가격 변동성(volatility)을 해결하고자 등장한 것이 바로 스테이블 코인이다.스테이블 코인(stable coin)은 기존의 화폐 또는 실물자산과 연동시켜 가격 안정성을 보장하는 암호화폐로서 종류는 크게 법정화폐 담보형(fiat-collateralized stablecoin), 암호자산 담보형(crypto-collateralized stablecoin), 그리고 무담보형(non-collateralized stablecoin) 등 세가지로 구분된다.

https://hackernoon.com/stablecoins-designing-a-price-stable-cryptocurrency-6bf24e2689e5

<스테이블 코인별 거래량 및 유동성>

2018년 8월 현재 주요 스테이블 코인의 일 거래량, 시가 총액, 가시적 유동성 (일반 암호화폐로 바꿀 때 1% 슬리피지(slippage) 미만의 가격으로 거래된 거래량)

https://medium.com/reserve-currency/stablecoins-in-the-wild-8f7fa7ef12c8

2. Dai 토큰의 성격 및 특징

Dai는 메이커 라는 탈중앙화 조직이 만든 스테이블 코인으로 미 1달러에 상응하는 Ethereum ERC20 토큰 에 페깅하여 발행되는 화폐이다. 모든 Dai는 $ 1의 가치가 있다.Tether와 같은 중앙화된 거버넌스 체계가 없으며 이더리움 블록체인 위의 스마트컨트랙트를 이용하여 거래가 이루어진다.

<CDP 이더 담보부 다이 발행 프로세스>

● 1 단계 : CDP 개설 및 담보 입금CDP(Collateral Deposit Position)

사용자는 먼저 거래를 Maker로 보내 CDP를 만든 다음거래하는 데 사용될 담보가 될 자금(ether)를 입금해야 함. 이 때 Dai가 발행되며 이 시점에서 CDP가 담보로 간주됨.

● 2 단계 : 담보화된 CDP에서 Dai 생성

CDP 사용자는 원하는 Dai 를 인출하기 위해 트랜잭션을 전송하고 CDP는 그에 상응하는 금액의 부채를 생성하여 부채가 상환될 때까지 담보에 대한 접근을 막음.

● 3 단계 : 부채 및 안정화 수수료 지불

사용자가 담보를 회수하려면 부채와 CDP에 지속적으로 발생되어왔던 안정성 수수료(stability fee) 를 MKR로 지불해야 함. 사용자가 필요한 Dai 및 MKR을 CDP로 송금하면 부채가 없어짐.

● 4 단계 : 담보를 철회하고 CDP 해지

CDP 사용자는 채무와 안정성 수수료를 지불하고 전액 혹은 일부 자금을 자유롭게 자신의 지갑으로 인출할 수 있음.출처: Dai 백서 (https://makerdao.com/whitepaper/Dai-Whitepaper-Dec17-en.pdf)

3. 다이 토큰의 장단점

<장점>

1) 자산유동화: Dai 코인을 생성하는 이유는 ETH로 담보 대출을 할 수 있기 때문.(시나리오) A는 이더리움 투자자로 현재 150달러 어치의 ETH를 보유하고 있는데 당장 급하게 돈이 필요하게 되었다. 그런데 ETH를 팔고 싶지는 않다. Dai 시스템을 활용하면 150달러 어치의 ETH를 맡기고 100달러의 Dai를 받을 수 있다. 100달러의 Dai는 당장 내가 필요한 일에 사용하고, 만약 다시 돈이 생겼을 때 100달러 어치의 Dai를 가져오기만 하면, 다시 내가 맡긴 만큼의 ETH를 되찾을 수 있다.

2) 레버리지수단: 자산을 담보로 활용하여 수익 창출(시나리오) A가 담보로 맡긴 ETH의 가격이 올랐다면, 그것도 A의 수익이 되는 동시에 대출한 Dai로 또 ETH를 살 수 있다. 이렇게 ETH를 보유하면서도 현금을 사용하고 싶은 사람들에게 Dai는 좋은 레버리지 수단이 됨.

3) 지불수단과 가치저장 화폐(시나리오) 가맹점에서 T- 셔츠로 19.99 Dai를받는다면, 이더를 받을 때보다 가격 변동성에서도 자유로울 뿐 아니라 정산 및 저장의 시간에서도 자유로워짐.

4) 페깅의 탈중앙화테더나 기타 법정화폐를 담보로 한 스테이블 코인은 해킹되거나 정치와 인간의 오류 가능성 등의 위험에 훨씬 더 많이 노출되어 있음

<단점>

1) 확장성(scalability) 제한

스테이블 코인에 대한 많은 잠재 수요가 있으나 Dai 공급량은 수요를 충족시키기에 충분한 담보를 CDP 안에 보유하지 못할 가능성이 높다. Dai는 CDP를 통해 담보를 제공하는 사용자가 발행하는 방식이다.

2) 리얼월드 상환성(redeemability) 제약

Dai 플랫폼 내에서 1 Dai를 1 달러에 사용할 수 없으며 반대로 1달러오 1 Dai를 구입할 수 없다. 이는 TrueUSD가 플랫폼에서 $1를 가지면 댓가로 항상 TrueUSD를 보유할 수 있는 것에 비해 사용자에게 매력적이지 못하다. 상환 가능성은 담보부 통화를 안정적으로 유지시키는 역할을 한다.

3) CDP 수요의 제약

전통적 대출 시장에서 현재 Maker의 능력은 세 가지 난관이 있음

- CDP 의 성공은 자산토큰화, securities token의 성공에 달려 있음. Digix 및 Royal Mint Gold 자산 토큰화 프로젝트가 있지만 주식, 채권 또는 기타 상품의 신뢰할 수있는 토큰화가 언제 나타날지는 불분명함 (cf) Circle

- 자산의 레버리지에 대한 수요는 대체로 부동산과 같이 토큰화하기 어려운 자산에 있음. 귀금속과 주식 및 채권과 같은 증권과 같이 토큰화하기 쉬운 자산에 대한 레버리지 수요가 상대적으로 적음.

- 경쟁: 크립토 안에서도 SALT를 비롯한 많은 담보부 대출사와의 경쟁을 극복해야 함.

4) 레버리지 사용에 대하여스테이블 코인의 담보를 권장하기 위해 레버리지를 사용하는 것은 본질적으로 모순이다. 왜냐하면 이는 결국 코인의 가격 변동성을 증가시키기 때문이다. 탈중앙화 조직 Maker에게 이러한 접근 방식은 Dai의 발행이 담보물인 Ether의 미래 가격과 높은 상관 관계가 있음을 의미한다. 가격 상승이 예상되는 경우 사람들은 CDP에서 다이를 매도할 것이나, 추락할 것으로 예상되는 경우 다이를 발행할 실질적인 인센티브는 없다.

5) 과잉 담보 문제

Maker는 단기간의 변동성이 수요에 미치는 영향보다는 과잉 담보화에 의존함. 현재는 150% collateral-to-debt ratio. 즉, 100 Dai를 발행하기 위해서는 $150 상응하는 Ether가 있어야 함.

4. 다이 토큰 모델 도식

<가격 안정성 메커니즘>

1) 목표 가격(Dai Target Price)

Dai Target Price는 Maker Platform에서 두 가지 기본 기능을 수행.

- CDP의 담보와 부채 비율계산

- 청산시 Dai 보유자의 자산 가치를 결정하는 데 사용.

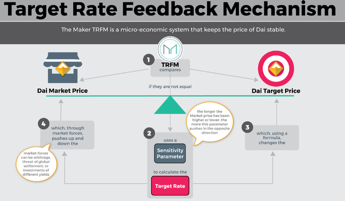

목표 가격은 현재 미달러로 표시되고 다이:미달러=1 : 1 로 페깅됨(2) 목표 비율 피드백 메커니즘(Target Rate Feedback Mechanism)시장 불안정성이 심하면 TRFM을 사용할 수 있음. TRFM을 사용하면 Dai의 페깅이 해체됨. TRFM은 자동 메커니즘으로 Dai 시장 가격의 안정성을 유지하게하기 위한 장치임.TRFM가 작동하지 않을 경우 목표 비율은 0 %로 고정되므로 목표 가격은 고정되어있다.TRFM이 작동되면 Target Rate와 Target Price가 변경사용자 인센티브를 조정하여 Dai의 수요와 공급의 균형 맞추는 기능.

i) Dai market price < Target Price

Target Rate 상승, Target Price 상승==>담보를 통한 Dai 발행 비용 증가 & Dai 보유 자본 이득증가, Dai 수요 증대==> 공급 감소+ 수요 증가==>다이 시장 가격 상승

ii) Dai market price> Target PriceTarget Rate 하락, Target Price 하락==>담보를 통한 Dai 발행 비용 감소 & Dai 보유 자본 이득감소, Dai 수요 감소==> 공급 증가+ 수요 감소==>다이 시장 가격 하락====>Dai 2.0에서는 사용하지 않기로 했다는 Reddit 발표.

https://medium.com/reserve-currency/our-analysis-of-the-makerdao-protocol-4a9872c1a824 (Reserve 팀https://reserve.org 분석)

3) Sensitivity ParameterTRFM의 Sensitivity Parameter는 Dai Target /Market Price 편차에 대한 Target Rate의 변화량의 크기를 결정하는 매개 변수이다. 시스템 규모에 대한 피드백 속도를 조절하게 됨. MKR 유권자는 이 변수를 설정할 수 있지만 TRFM이 작동되면 이 때는 통제권이 없다.

4) Global Settlement글로벌 청산은 최후의 수단으로 사용될 수있는 프로세스로 Dai의 보유자에게 목표 가격을보장하기 위해 만듦.Dai 소지자와 CDP 사용자 모두에게 자산을 보장하면서 모든 프로세스를 청산. 프로세스는 완전히 분산되어 있으며 MKR 유권자는 심각한 긴급 사태 발생시에만 사용되도록 통제. 장기적인 시장 붕괴, 해킹 또는 보안 침해,시스템 업그레이드 등의 경우

<DAI 메커니즘 요약>

- Dai 시스템이 작동하는 방식은 온체인 스마트컨트랙트 방식으로자산을 담보로 하여 Dai를 발행하도록 인센티브를 장려하는 것이다.

- 이 시스템은 Dai, stablecoin 및 MKR이라는 두 개의 토큰으로 구성된다. MKR은 지분 및 거버넌스 토큰의 성격이다.

- 두 개의 토큰은 Maker의 프로토콜의 다양한 기능을 생성하는 데 사용된다.

- 시스템 구성 요소

(1) CDP (Collateralized Debt Positions)

CDP는 바로 스마트 컨트랙트 기능을 하는 것으로서 사용자가 담보를 넣으면 Dai를 발행한다. 이 프로토콜은 담보물이 가치 하락으로 인해 담보: 부채 비율이 낮아지면 CDP의 담보물을 자동적으로 필요한만큼 청산한다. 이것이 바로 Dai의 발행, 소각의 핵심 메커니즘이다.

(2) 담보 (single pooled eth(PETH) or multi-collateral) . 현재 CDP는 ETH만 가능.

(3) global settlement: 비상상황시 전체 시스템에 대해서 MKR 토큰 소유자가 관리하는 위기관리용 리셋버튼으로 프로토콜을 정지시키고 Dai 보유자와 CDP 소유자에게 시스템 담보물 분배 및 청산.

(4) 거버넌스: MKR 소지자는 온 체인 투표 (on-chain voting)를 통해 프로토콜을 관리함.

5. 토큰 모델의 최근 이슈 및 트렌드

UC버클리 경제학 교수 “스테이블코인, 가격변동성 해결책 아니다”

https://tokenpost.kr/article-4149

“플랫폼이 코인의 가격 급락을 막기 위해 다시 코인을 사들여야 하고, 이 과정에서 소액의 법정 준비금만을 보유하게 돼 곧 파멸에 이를 것이라고 지적했다.”

美서클, 스테이블코인 `USD코인` 발행…”글로벌 마켓플레이스 추구”

http://m.coinlab.edaily.co.kr/view.asp?newsId=01387446619344384&mediaCodeNo=257

Circle Acquires Crowdfunding Platform and Broker-Dealer SeedInvest

https://digisensus.com/circle-acquires-crowdfunding-platform-and-broker-dealer-seedinvest/

6. 탈중앙화조직 Maker의 향후 계획

1) 금에 페깅한 암호화폐인 Digix 를 다음 자산으로 활용할 계획.

cf) Digix 는 싱가포르에 상장 된 상장 회사 인 ValueMax가 보유. 사용자가 기업과 직원의 행동을 신뢰해야 할뿐만 아니라 싱가포르 정부의 간섭에서 자유로울 수 있느냐의 문제

2) 다양한 자산을 담보로 활용 (multi-collateral ) ==> 담보부 채권 CDP(Collateral Debt Position) 발행9월17일 multi-collateral dai 스마트컨트랙트 발표, 컨트랙트 감사.https://medium.com/makerdao/update-on-availability-of-multi-collateral-dai-8fe45599f817

7. 게임이론과 및 행동경제학으로 적용페깅에 대한 네 가지 질문 by Haseeb Qureshihttps://hackernoon.com/stablecoins-designing-a-price-stable-cryptocurrency-6bf24e2689e5-변동성이 페깅에 의해 얼마나 견딜 수 있는지? (즉, 저가 매도 압박)-페깅을 유지하는 데 얼마나 돈이 많이 드는지?-사용자가 밴드 폭을 쉽게 파악할 수 있는가?-거래자는 투명하게 실제 시장 상황을 관찰 할 수 있는지?특히 마지막 두 점은 셸링 포인트 (초점 균형) 에 관계 됨.쉘링 포인트(초점 균형): 2개 이상의 내시 균형을 갖는 게임에서 게임의 외부에 있지만 모든 플레이어가 사용할 수 있는 정보에 의하여 주의를 집중시키는 균형, 흔히 관습적 균형.시장 참가자가 객관적으로 페깅이 불안정한 시기를 파악할 수 없다면 거짓 뉴스를 퍼뜨리거나 시장 공포를 불러 일으켜 더 많은 매도를 유발할 수 있기 때문이다. 이는 시장의 붕괴를 초래합니다.이상적인 stablecoin은

- 많은 시장 변동성을 견딜 수 있어야하고,

- 유지 비용이 극히 비싸지 않아야하며,

- 안정성 매개 변수를 분석하기 쉽고,

- 거래자와 중개자에게 투명.

8. 개인적 의견

1)다이는 법정화폐를 담보로 하는 대신 암호화폐를 담보로 했다는 점에서는 탈중앙화면에서는 진일보 했다는 생각이 든다.

2) But, 최근 3개월 동안의 이더리움의 예측하기 어려운 정도의 가격 변동성에 대해 DAI 투자가들은 스테이블 코인을 보유할 인센티브가 소진되지 않을까 우려스럽다. 이에 대한 어떤 대책이 있는지 탈중앙화조직 maker에게 묻고 싶다.

3)오라클 문제: 이더리움 가격데이터를 외부에서 가져오는 과정에서 발생하는 데이터 무결성 문제, 위변조 문제 등을 복수 개의 오라클 장치로 해결하는데는 한계가 있을 것으로 보인다. 이에 대해서 지분증명(PoS) 방식과 미들웨어 방식 등 Maker 조직의 거버넌스 대책에 대해 자세히 알고 싶다.