Pew Charitable Trusts hat vor kurzem seine neueste Studie zum Zustand des amerikanischen Pensionssystems veröffentlicht. Dabei dreht sich alljährlich wieder einmal alles um die Finanzlücke im staatlichen Pensionssektor (in diesem Fall zum Abschluss des Jahres 2015). Die Ergebnisse fallen erwartungsgemäß alles andere als erfreulich aus

Wolken über Kalifornien

Ganz besonders unerfreulich sieht es im Bundesstaat Kalifornien aus. Dort warnen Offizielle der Lokalregierung und Schuldistriktmitarbeiter vor teils gänzlich aus dem Ruder laufenden Pensionskosten. Keine großen Neuigkeiten, wenn man bedenkt, dass sich die Kosten in vielen Distrikten im Laufe der letzten Jahre mehr als verdoppelt haben.

Das Wachstum der kalifornischen Wirtschaft hat zwar über die letzten Jahre zugelegt, wobei die daraus resultierenden und zulegenden Staatseinnahmen bereits verfrühstückt worden sind Doch dies ist noch längst nicht alles. Hinzu gesellen sich unterdurchschnittliche Erträge im Pensionsfondsbereich, nach unten revidierte Performanceprognosen im gesamten Sektor und landesweit steigende Beiträge unter Mitarbeitern des öffentlichen Sektors.

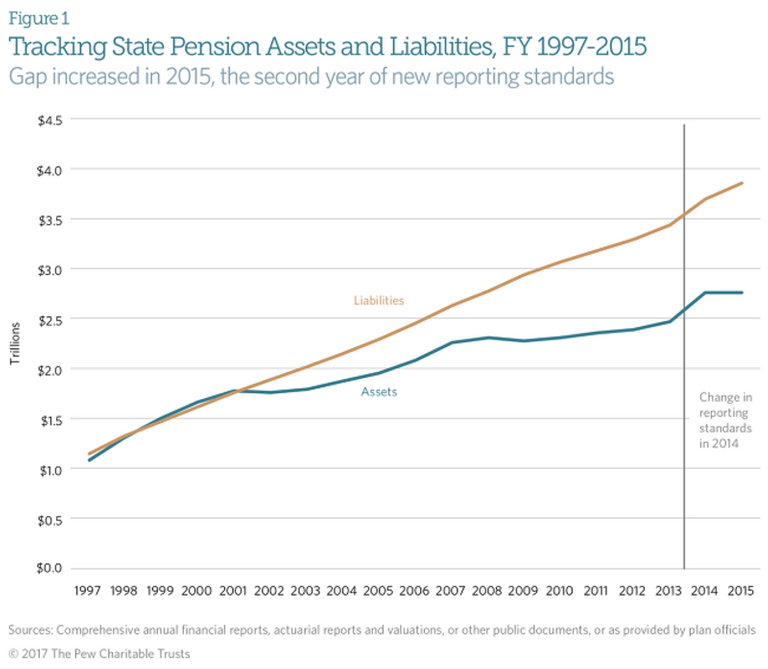

Nichtsdestotrotz sind die unterfinanzierten Verpflichtungen im Pensionsfondssektor in den vergangenen Jahren weiter angestiegen. Der Bundesstaat Kalifornien blickt dabei nur auf eine der größten Finanzlücken (jährliche Erträge aus Finanzanlagen in Relation zu eingegangenen Finanzobligationen) im ganzen Land.

In nackten Zahlen ausgedrückt sah es in Kalifornien zum Ende des Jahres 2015 wie folgt aus: Den Finanzobligationen im bundesstaatlichen Pensionssektor in Höhe von knapp $20 Milliarden standen gerade einmal 79% an Erträgen aus Finanzanlagen entgegen. Es lässt sich davon ausgehen, dass sich dieser Zustand seit Ende 2015 bis heute nochmals verschlechtert hat.

In einem der wichtigsten Unterbereiche der Lehrerpensionen sah es noch dunkler aus. Dort stehen den eingegangenen Finanzobligationen nur knapp 74% aus Finanzerträgen entgegen. Neueste Zahlen aus diesem Sektor zeigen, dass diese Erträge innerhalb von nicht einmal zwei Jahren auf nunmehr 64% abgerutscht sind.

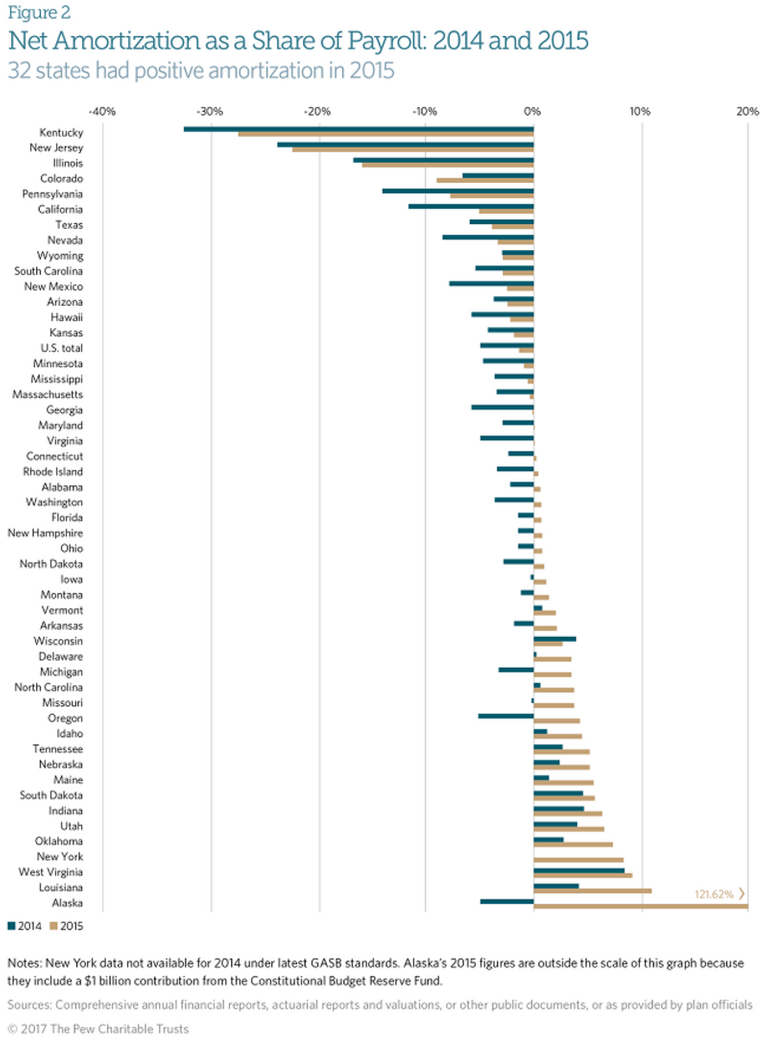

In der Studie werden insgesamt sechs Bundesstaaten aufgezählt, in denen die Finanzlage im staatlichen Pensionssektor äußerst miserabel aussieht. Namentlich sind dies Kalifornien, Illinois, Colorado, New Jersey, Kentucky und Pennsylvania.

In den Bundesstaaten New Jersey, Kentucky und Illinois lag die Coverquote zum Ende des Jahres 2015 bei gerade einmal 40% - oder sogar noch niedriger. Als ebenso problematisch erweisen sich die kontinuierlich steigenden staatlichen Pensionslasten in Relation zu den durch Pensionsfonds gehaltenen Vermögenswerten.

Einerseits tragen die miesen Performance-Quoten unter staatlichen Pensionsfondsmanagern teilweise für diese Entwicklung Verantwortung. Trotz allem lässt sich nur schwer vorstellen, wie eine solch schlechte Performance im Angesicht von Jahre lang steigenden Aktien- und Immobilienpreisen zustande kommt. Dies gilt umso mehr, wenn man die Dank der Federal Reserve rekordniedrigen Finanzierungskosten berücksichtigt.

Die größten Schwierigkeiten leiten sich im Hinblick auf die Zukunft daraus ab, dass die meisten staatlichen Pensionsfondsmanager es schon in Boomzeiten an den Finanzmärkten nicht vermochten, die notwendigen Kapitalrenditen und Erträge zu erwirtschaften.

Wie soll dies also mit Blick auf die nächsten Jahre, denen nahezu alle renommierten Finanzkoryphäen eine deutlich verringerte Ertragskraft voraussagen, erst möglich sein?! Hinzu kommt, dass die Generation der so genannten Baby Boomer in Massen ins Rentenalter kommt.

Pro Tag werden in den Vereinigten Staaten über die nächsten Jahre bis zu 10.000 Angehörige dieser Altersklassen in Rente gehen. Resultat ist, dass die landesweiten Pensionskosten weiter durch die Decke schießen werden. Was wird erst geschehen, wenn die aktuellen Finanzblasen an den Vermögensmärkten oben drauf auch noch platzen werden?

Die Antwort auf diese Frage ist ganz einfach. Es gibt zwei Optionen. Entweder werden die US-Steuerzahler den Arbeitnehmern im öffentlichen Dienst einen gewaltigen Bailout leisten müssen. Oder Arbeitnehmer im öffentlichen Sektor werden sich über Nacht mit der Realität konfrontiert sehen.

So ist es kürzlich erst im Fall des Teamsters Gewerkschaftsfonds geschehen (ich berichtete). Seit dem Zusammenbruch dieses Vehikels liegen die Bezüge, die Teamsters-Pensionäre aus einer bundesstaatlichen Auffangkasse erhalten, bei nur noch 50% des ehemaligen Betrages.

Dass derlei Aufrechterhaltung von drastisch gekürzten Leistungen jedoch nur in Einzelfällen – und nicht im Fall einer Großkrise im Pensionssektor des Landes – zu erbringen ist, versteht sich von selbst.

Die anderen Posts:

Attacke auf Trump! Kommt es zur Amtsenthebung?

Startet der Krieg zwischen Süd- und Nordkorea "endlich" ?

ICO Wahnsinn: Aragon "Coin" sammelt rund 25 Mio USD in nur 15 Minuten

Trumps Skandale belasten weltweit die Finanzmärkte

Macht Russland Rolle rückwärts beim Thema Kryptowährungen?

Bitcoin, die potenziell neue Weltwährung?

John Cryan prophezeit: "Bargeld wird in nächsten zehn Jahren verschwinden!"

Finanzkrise in Kanada: Die Talfahrt hat begonnen!

STEEM Kurs bricht erneut aus: 30%+ in 24 Std.

Auf Bald! @aluhut.life

Auch gute Infos. Leider kann man sich hier nicht so schön aufregen, wie bei msm vs Trump, da es keinen klaren Feind gibt :D.