Liebe Investorinnen und Investoren,

liebe Leser*innen,

seit ca. 2 Jahren halte ich im wikifolio Trendfolge nach Levy sehr hohe Cashquoten. Die Positionsgrößen habe ich z.T. bis auf 1% je Aktie heruntergefahren. In 2021 "verpasste" ich damit den letzten Anstieg der Indizes in den Herbst/Winter 2021 hinein, wo diese ihr Top fanden, und der Bärenmarkt begann, den ich dank der Cashquote wesentlich besser überstand. Schon damals verstanden viele (z.B. auf Twitter) nicht, weshalb ich im Sommer 2021 begann die Strategie nur noch sehr klein zu handeln und sehr hohe Cashquoten hielt. Die Indizes befanden sich zu der Zeit noch im Aufwärtstrend. Warum also Cash, wenn der DAX noch heile Welt suggeriert?

Im Nachhinein erkennt man, dass der DAX im Sommer 2021 begann das Top zu bilden, eine klassische Schulter-Kopf-Schulter Formation, dessen Nackenlinie im Februar 2022 gebrochen wurde und den Bärenmarkt endgültig einleitete. Übrigens ist es von der Handelsidee des wikifolios gedeckt, den Investitionsgrad in ungünstigen Marktphasen zurückzufahren. Dennoch kamen dieses Risikomanagement und diese Vorgehensweise bei den Investoren nicht gut an. Einige verkauften das wikifolio-Zertifikat, was am Rückgang des AUM abzulesen war.

Auch zuletzt suggerierte der DAX wieder heile Welt und machte mit neuen Rekordhöchstständen Schlagzeilen, während ich mit dem wikifolio nach wie vor nur sehr minimal im Markt investiert bin und die Cashquote weiterhin um die 80-90% liegt.

Das Thema Indizes als ein Puzzleteil, weshalb die Levy und auch andere Trendfolge Strategien am deutschen Markt z. Zt. nicht gut funktionieren, habe ich in diesem Blogartikel näher beleuchtet, da auch in der jetzigen Phase wieder viele die sehr defensive Haltung nicht nachvollziehen können, wo gerade sowohl Sentiment als auch Indizes (zumindest der DAX) ein rosigeres Bild mal(t)en.

Ein weiteres Puzzleteil möchte ich heute hinzufügen.

Was wäre, wenn ich exakt am Tief voll in den Markt gegangen wäre?

Nehmen wir an ich hätte die berühmte Glaskugel und den 28.09.2022 als Bärenmarkttief vorhergesehen. Ich bin mir also sicher, dass ab hier die Aktien(indizes) steigen werden, baue so schnell es geht die Cashquote ab und möchte zu 100% mit der Levy Strategie in den Markt.

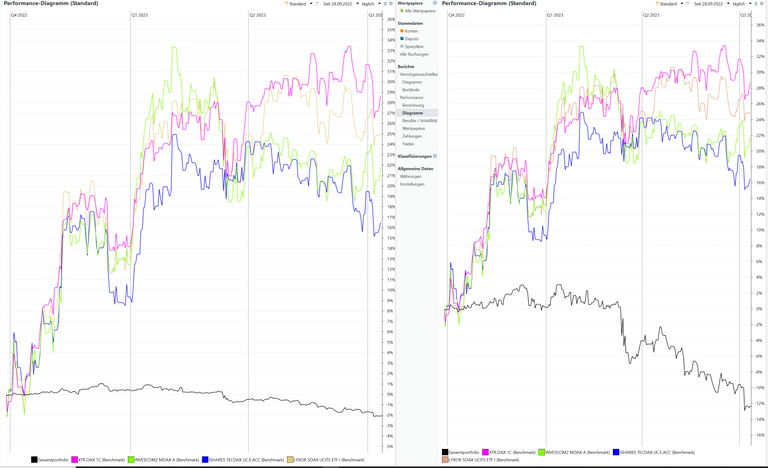

Ich habe dieses Szenario mit der Software Portfolio Performance simuliert. Zur Vergleichbarkeit habe ich auch die real im wikifolio durchgeführten Trades nachgetragen. Sämtliche Zertifikats- und Performancegebühren habe ich außen vor gelassen um, die Entwicklung besser vergleichen zu können. Stichtag des Vergleichs ist der 12.07.2023.

Wie aus diesem Kommentar vom 26.09.2022 hervorgeht, erfüllten zum Zeitpunkt des Bärenmarkttiefs mit PNE, Hella und Bijou Brigitte nur 3 Aktien die Voraussetzungen für eine Halteposition.

Mit der ersten Umschichtung am 03.10.2022 mussten Hella und Bijou Brigitte verkauft werden. PNE wurde zu einer vollen 10% Position aufgestockt und war zunächst der einzige Wert im Depot. Es wird bis zum 03.04.2023 dauern, bis das 10 Aktien die Kriterien für einen Trade erfüllen und die Simulation zu mit 10 Aktien zu 100% investiert ist.

Vom initialen Anstieg des DAX und der übrigen deutschen Indizes nach den September 2022 Tiefs konnte somit nicht mit einem voll investierten Portfolio profitiert werden.

Das ist für eine Trendfolgestrategie absolut normal, da bestehenden Trends gefolgt wird und nicht schon am Tief ein Einstieg erfolgt. In den ersten Monaten nach dem Tief im Index mussten sich Trends in den Einzelaktien erst etablieren, bis die Aktien es durch den Filter schafften. Die Investitionsquote war dennoch laufend höher als im tatsächlich gehandelten wikifolio.

Vergleich

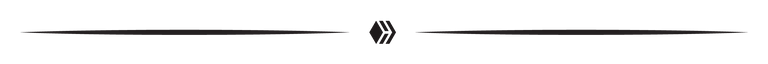

Stellt man beide Vorgehensweisen gegenüber zeigt sich ein klares Bild:

Links ist das tatsächlich gehandelte wikifolio mit der hohen Cashquote, rechts die Simulation des voll investierten wikifolios zu sehen.

Selbst wenn ich das Tief im Markt perfekt getimt hätte, wäre die Performance seitdem grauenvoll.

Der Verlust wäre in etwa 6-mal und der Drawdown ca. 5-mal höher gewesen. Auch die Volatilität wäre erheblich höher gewesen. Der Kurs des wikifolio-Zertifikats stünde nur noch bei ca. 245 € statt 273 €.

In der grafischen Darstellung wird das Ausmaß nochmal deutlicher. Nach einem kurzen Hoch im Januar 2023 lief die Strategie auffällig schlecht. Bei MDAX und TecDAX ist ab dem Q2 2023 ein ähnlicher Trend zu sehen.

Fazit

Ich denke die Zahlen und Diagramme sprechen für sich.

Selbst ein perfektes Timing des Tiefs im DAX hätte nicht zu einer besseren Performance geführt, sondern zum Gegenteil.

2021 stellte ich mir auch die Frage, wie ein voll investiertes wikifolio abschneiden würde und ließ eine Zeitlang ein Musterdepot mitlaufen, das voll investiert blieb. Wie aus Tweets von damals hervorgeht, war es damals wie heute die bessere Entscheidung nicht voll im Markt geblieben zu sein!

Zum Beispiel habe ich in diesen Tweets darüber gesprochen: Tweet 1 Tweet 2 Tweet 3

Über Markettiming wird viel geredet. Zu dem Thema werde ich vielleicht mal einen separaten Blogbeitrag schreiben. Dem vorweg genommen wird mit dem hier vorgenommenen Vergleich hoffentlich deutlich, dass es nicht auf das Timing eines Index ankommt. Ein Index taugt nur bedingt als sogenannte "Marktampel", nach der man sein Exposure ausrichten sollte. Selbst mit Glaskugel hätte es mir nichts gebracht die Exposure im Markt zu erhöhen, obwohl die Indizes - allen voran der DAX - wahrscheinlich jede "Marktampel" auf grün hätten springen lassen. Ich handle nicht den Index, sondern die darin enthaltenen Aktien.

Entscheidend ist für mich, wie meine Strategie aktuell funktioniert. Der Markt gibt mir ständig das Feedback, das ich zur Einschätzung brauche. Mache ich Gewinne mit meinen Trades oder mache ich Verluste? Das ist es, worauf es ankommt. Sobald die Gewinne überwiegen, heißt das für mich, dass das Umfeld besser wird und ich die Exposure im Markt erhöhen kann. Was derweil der DAX macht, ist nicht entscheidend. Im Moment ist das Feedback eindeutig. Ich kann es nur als schlechtes Umfeld für meine Strategie bezeichnen.

Stelle ich fest, dass ich mich in einem schlechten Umfeld befinde, bleibt mir nichts anderes übrig, als zu versuchen das Risiko so weit wie möglich herunterzufahren und möglichst wenig Verluste aufzubauen. Dazu benötige ich die so oft von mir angesprochene Geduld und Disziplin. Hätte ich diese nicht, würde das wikifolio wesentlich schlechter dastehen, wie durch die Simulation klar geworden sein sollte.

Dass Investoren Gelder abziehen, kann ich nachvollziehen. Etliche wikifolios performten in den letzten 2 Jahren besser als das Trendfolge nach Levy. Ich möchte jedoch anmerken, dass keine Strategie zu jeder Zeit gleich gut funktioniert. Für jede Strategie gibt es ein gutes und ein schlechtes Umfeld, das sich abwechselt. Wann das Umfeld für die Levy Strategie wieder besser wird vermag ich nicht vorherzusagen. Ich werde aber nicht die Geduld und Disziplin über Bord werfen, nur weil ein Index steigt. Wie lange? Solange es dauert! Wenn sich das Umfeld bessert, wird die Exposure erhöht.

Ich hoffe mit diesem Vergleich und den Ausführungen wieder etwas mehr zum besseren Verständnis beigetragen zu haben, weshalb ich weiterhin eine sehr hohe Cashquote habe. Neben der Analyse der Indizes ist das hier ein weiteres, größeres Puzzleteil. Ich hoffe das Bild vervollständigt sich zunehmend.

Danke an alle, die den langen Artikel ganz gelesen haben.

Wenn Fragen vorhanden sind oder Diskussionsbedarf besteht, nutzt die Kommentarfunktion oder kontaktiert mich über Twitter.

Über Feedback zum Artikel (gerne auch positiv) würde ich mich freuen. 🙂

Congratulations @saftmanwikifolio! You have completed the following achievement on the Hive blockchain And have been rewarded with New badge(s)

Your next target is to reach 500 upvotes.

You can view your badges on your board and compare yourself to others in the Ranking

If you no longer want to receive notifications, reply to this comment with the word

STOPCheck out our last posts: