En esta semana he estado empezando a probar a dejar liquidez en las exchanges descentralizadas de Uniswap y Sushiswap principalmente, pues es el Yield Farming es una forma de poder ganar dinero extra de nuestros activos con tal de prestar liquidez a estas DEFI, eso si, estas conllevan sus riesgos que en un momento les comentare.

¿Qué es el Yield Farming?

En primer lugar, hay que dar una definición de este término sobre todo para las personas que son nuevas en el tema. El yield farming es justamente lo que les mencione en el párrafo anterior, es una estrategia de trading que nos permite tener ingresos pasivos depositando dos pares de criptomonedas para asi tener rendimiento

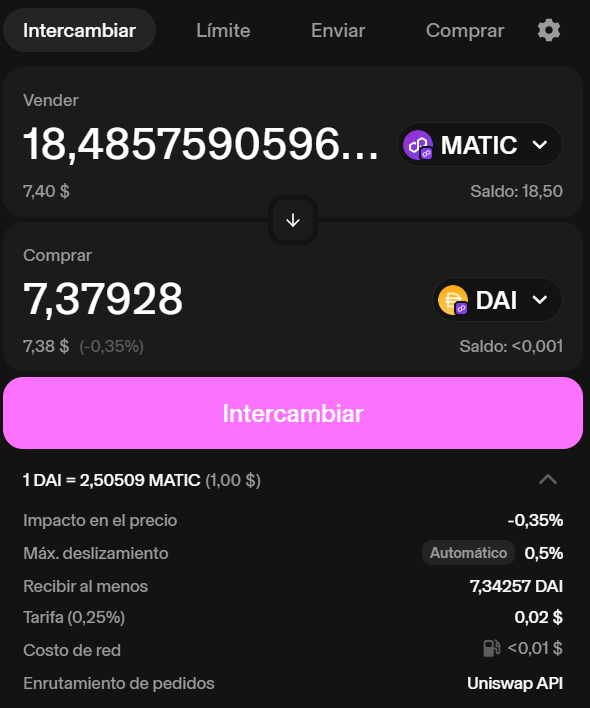

¿Y como se obtiene este rendimiento principalmente? Bueno, si alguna vez has usado protocolos como Uniswap, cuando tu haces un intercambio por ejemplo de Matic a Dai, este intercambio te cobra un interés, este interés cobrado se va justamente para las personas que han dejado liquidez en el protocolo

En la imagen anterior podemos ver que por ese intercambio me van a cobrar un 0.25%, así que como mencione este porcentaje se va justamente para las personas que han dejado liquidez para el protocolo.

¿Cómo se puedo participar?

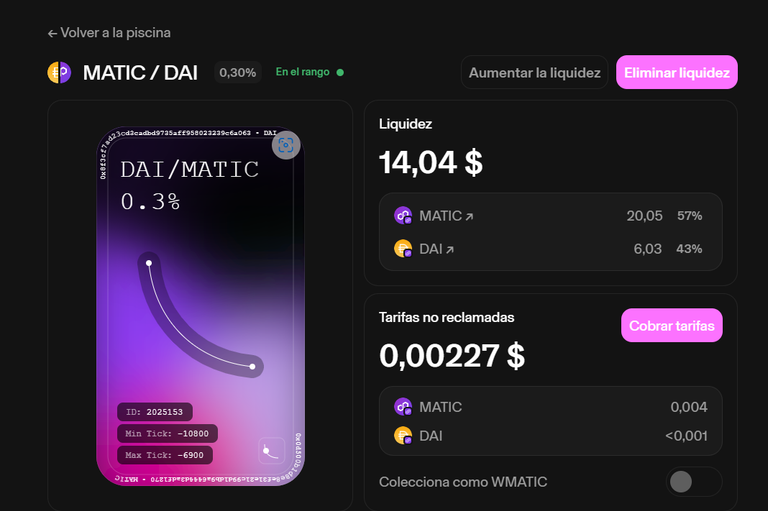

Esta no es la primera vez que intento ganar dinero con Yield Farming, hace unos años era más complicado (e incluso pondría decir que hasta más riesgoso), pero ahora con la versión 3 de algunos protocolos la verdad que es relativamente más simple, pues solo basta de tener dos pares de criptomonedas (en mi caso MATIC y DAI) y de esa forma añadirlas en el protocolo

Hace unos años tan solo tenías que dejar el par de criptomonedas y que solo el protocolo hiciera el trade y recoger tus ganancias, pero eso podría ocasionar un problema grande que fue la razón por la que no me animaba a participar, pues en el caso de que una de esas dos monedas que agregabas perdía su valor entonces todo esa moneda se terminaba malbaratando y por ende tu sufrías lo que se conoce como "impairment loss" pues uno de los tokens qué tenías perdió su valor y te quedaste completamente con el otro que dependiendo de tu contexto como inversor podría ser algo que no te podía convertir, sobre todo si el precio se iba a cero.

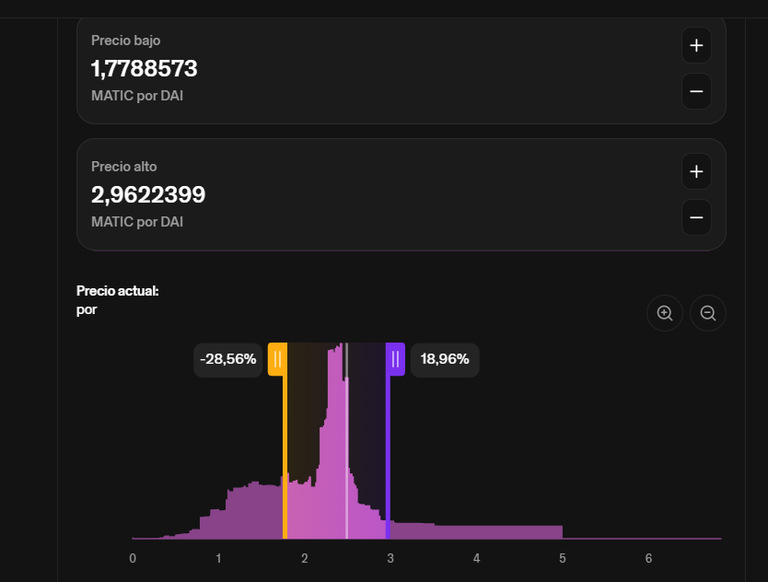

Ahora hoy en dia no significa que no puedas sufrir de este problema, pero en vez de correr el riesgo de que uno de tus tokens se vaya a cero, los protocolos actuales te permiten decidir cuanto es el minimo que estas dispuesto a vender un token y cuanto es su maximo.

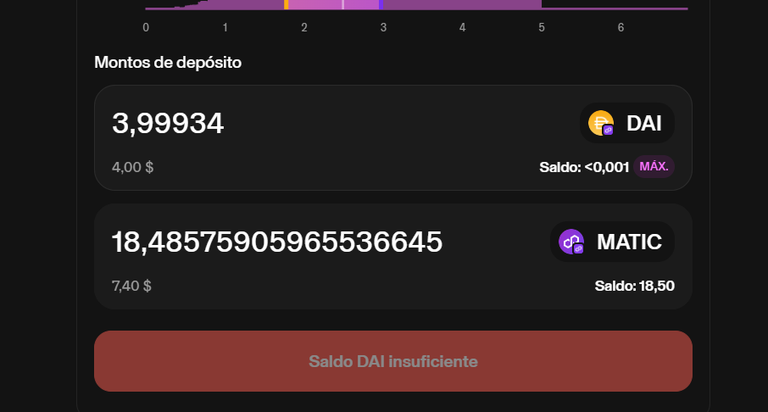

En la imagen anterior podemos ver que el precio mas bajo que estoy dispuesto a vender Matic por DAI es de 1.778 (-28% de su precio actual) y un maximo de 2.962 Matic por DAI (un 19% de su precio actual) y al colocar eso ya me dice cuanto debo de colocar de cada token para que se pueda añadir liquidez como se muestra en la imagen siguiente

Por ejemplo, para el ejemplo anterior si quiero agregar 18.5 MATIC's debo de tener 4 DAI para que se pueda añadir la liquidez.

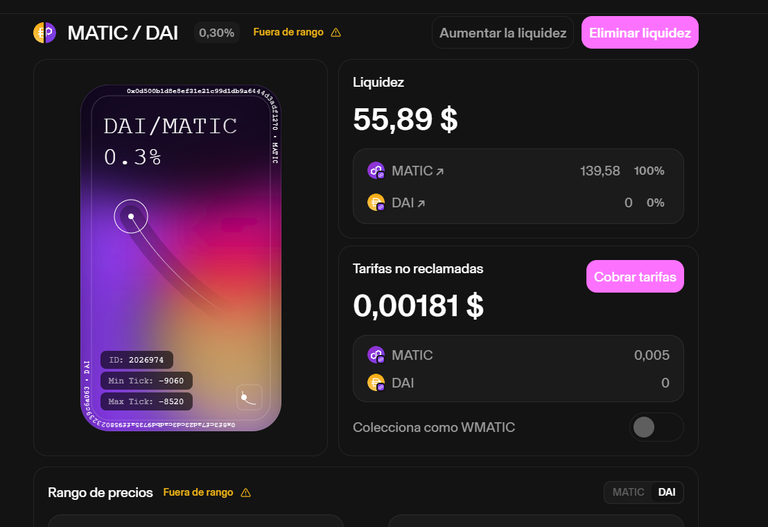

Como mencione el "impairment loss" no es algo que se pueda evitar, pues por ejemplo el dia de hoy que escribi el post, el mercado cripto sufrio una caida de precio que practicamente hizo que uno de los pools de liquidez que puse se acabara todo el DAI que había colocado, quedandome con 139.5 MATIC's en mi cartera que no estan teniendo beneficio, pero al mismo tiempo ya hice otro posicion de liquidez para que siga teniendo rendimientos pero ahora con un rango diferente de precios.

No me duele quedarme con puro Matic porque se que esa caida de precios después se recupera y prácticamente con la caída estuve comprando Matic barato, pero una vez que recupere su valor volverá a funcionar ese rango de precios y asi obtener esas recompensas por el tradeo.

Ahora también mi intención es que de las recompensas obtenidas pueda financiarme para seguir comprando mas Hive, pues el precio de este sigue siendo muy infravalorado para mi. Además, como me gustaría que @leofinance volviera activar las monedas bridge de Hive y HBD para también participar en añadirle liquidez, pero bueno, eso es decisión de ellos

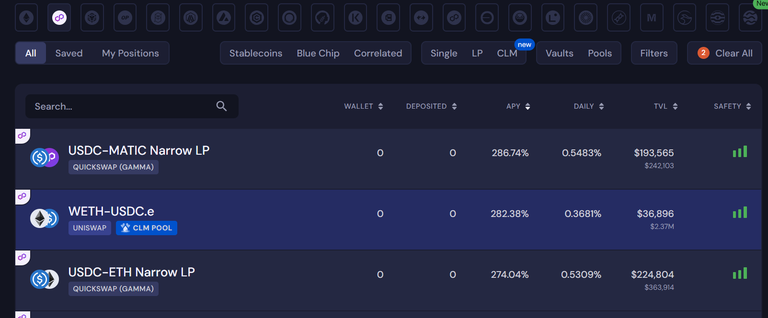

Por otro lado tambien he estado usando Beefy, una plataforma que busca optimizar y hacer de forma automatica todo lo que les acabo de mostrar en este post. Asi que ando viendo si obtengo mejores rendimientos de algo que es automatico o yo haciendolo de forma manual. Ya veré los resultados después.

Como pueden ver en la imagen anterior estos ofrecen un APY de mas del 200%, pero es algo que no puedo confirmar, pues las ganancias por el yield farming son volátiles, pues dependen del precio de las monedas, del volumen de trades que se hagan para obtener recompensas y de cada cuando uno las termina cobrando para poder aplicar un interés compuesto.

Asi que como vaya avanzando las cosas para mi, posiblemente les haga otro post o un short viendo que tanto me ha funcionado o si he fracasado

Mientras a seguir cobrando recompensas

Posted Using InLeo Alpha