预言机和DeFi都不是新赛道,这两个赛道的竞争格局几乎已经定型。但是,API3还是能在两片红海市场开拓出新的机会。

➤先看数据

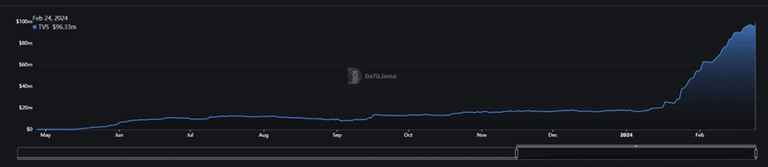

#API3 预言机的担保价值(TVS)在2024年出现了巨大的增长。

某些小伙伴可能会表示不服气,毕竟2024年大部分币价出现大幅度的上涨。那么我们可以看市场占有率。

根据Defillama数据,2023年5月,API3的TVS占整个预言机市场的0.02%,但是最新的数据显示,API3的市场占有率已经达到0.22%了,上涨了10倍。

可能还是会有些小伙伴不服气,因为0.22%这个比例仍然很小。但是,最近刚刚公布的、利好API3的OEV网络,目前还在测试阶段。下面的内容,小蜜蜂会解读OEV网络上线以后的实质性增长。

➤第一方预言机

所谓第一方预言机和第三方预言机有什么区别呢?

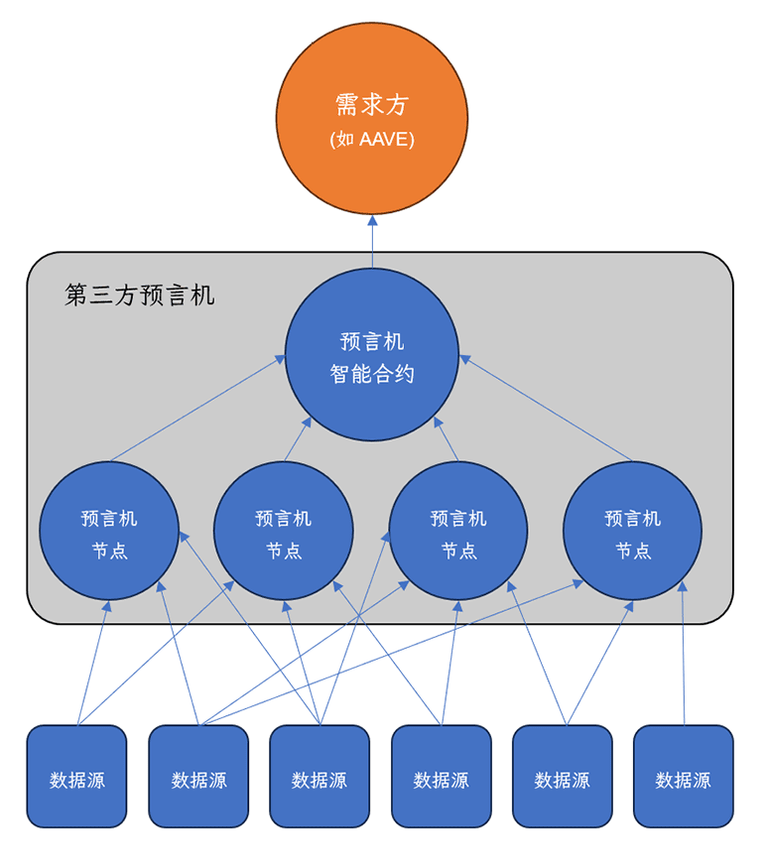

如果看数据流,第三方预言机和第一方预言机,都是由数据提供商将数据提交给数据需求方(目前主要是DeFi智能合约))。

但在实现上还是有所不同。第三方预言机会由第三方将数据聚合筛选再供给数据需求方,所以称之为第三方预言机。

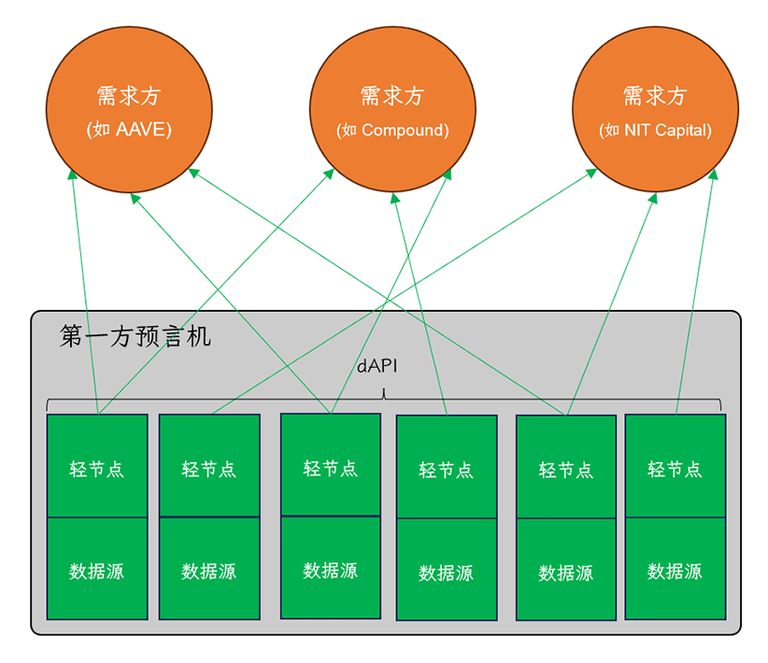

API3的第一方预言机,开发了一种轻节点程序——Airnode,数据源提供方,可以相对简易的建立轻节点,不需要了解区块链知识,对节点硬件的要求也更低一些。

比两个图,第三方预言机多了由第三方聚合筛选数据这一环节,这个环节有可能会有安全风险,在逻辑上,少一个数据传输环节就多一重保障。

另一方面,预言机节点要赚钱,当然他可能也需要向数据源付费。但是第三方预言机多了一重收费主体。有可能第一方预言机对于使用者而言,费用会更低。当然这些散户是不了解的,DeFi等应用的经营者会比较了解,小蜜蜂也难以具体对比两种预言机的费用,只能从逻辑上进行分析。

➤OEV网络

▪MEV vs OEV

MEV(Miner Extractable Value) ——矿工可捕获价值。以太坊Gas包括基础Gas和小费Gas,矿工往往会优先选择小费高的交易来处理。例如,在链上有套利机会、或操纵交易顺序时,矿工可以从中获得较高的小费收益 (EIP1599以前是竞争价Gas,逻辑类似) ,这就是矿工可捕获价值。

例如,在AAVE上,张三有一笔贷款即将被清算。清算者为了获得清算收益会支付较高的小费Gas,从而获得矿工优先处理交易。而矿工获得的小费Gas。

假设:

(1)张三的这笔ETH的清算价是2805,

(2) ETH现价2820

(3) AAVE设置的预言机更新阈值是1%(意思是价格波动1%时,预言机才会向AAVE合约更新ETH价格数据)。

那么:价格要跌到2791.8或者上涨到2848.2,传统预言机才会更新数据。于是,当ETH跌到2791.8时,传统预言机向AAVE更新数据,然后清算者们会抢着去清算张三这笔ETH,因为抢着更新,矿工获得了其中最高的小费收费,这就是MEV。

OEV(Oracle Extractable Value)——预言机可捕获价值。

继续前面的例子——

API(第一方预言机)提前获取这个信息,提前知道了张三的ETH即将在2805U的价格清算。

于是,一旦ETH跌到2805U(注意这时候比传统预言机更早),API(第一方预言机)就向AAVE更新ETH的价格数据,同时去清算拍卖张三的这笔ETH。

注意这两个动作,更新数据和清算是同时发出的,所以这时候清算没有竞争者,也不需要给矿工小费。这时候就获得了更多的清算收益,省下了给矿工的小费,EVM转化为OEV(预言机捕获价值)。

▪OEV Network工作原理

OEV Network 是使用 Polygon CDK开发的ZK-rollups Layer2网络。

这个网络的主要功能是拍卖,当然这个拍卖过程是去中心化的。

拍卖参与者通过自动化bot在API3公布的数据中,搜索可捕获的价值并参与拍卖。最高出价者付款以后获得元交易。什么是元交易呢?就是更新dAPI并同时触发相应的交易行为,既而获得相应的收益。

在前面的例子中,ETH跌到2805,API3更新这笔可捕获价值的数据,拍卖参与者搜索到数据以后参与拍卖。例如小蜜蜂拍卖成功,付款以后,小蜜蜂获得更新价格数据的权利,并执行清算,这笔清算的收益就属于小蜜蜂啦。

➤OEV的获利者

拍卖所得将大部分返还给dAPP,本文例子中的AAVE可以获得大部分拍卖所得。并且,因为API及时、高效的更新价格数据到DeFi应用中,DeFi应用(本文举例中的AAVE)也因此减少了风险。

拍卖的少部分收益由OEV网络获得,这部分主要是API提供者也就是第一方预言机的收益。

所以OEV的获利者包括数据源、以及DeFi应用。无论是数据的提供者,还是数据的需求方也就是DeFi应用,应该都会积极的参与OEV网络。

➤OEV的市场空间

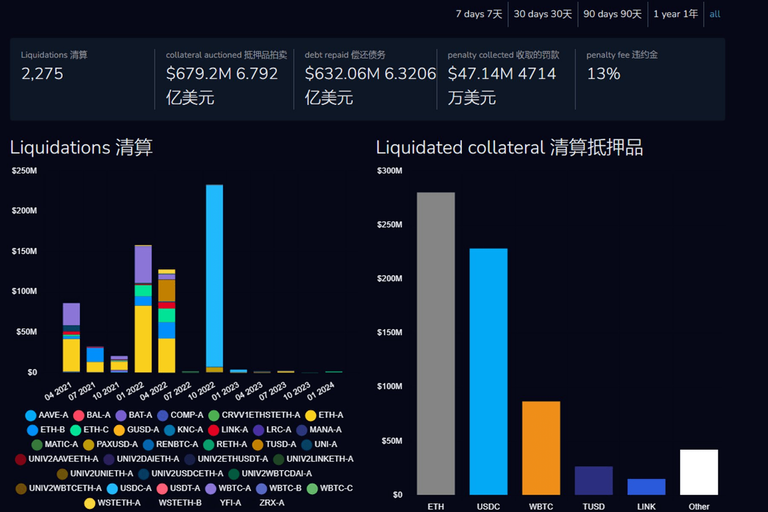

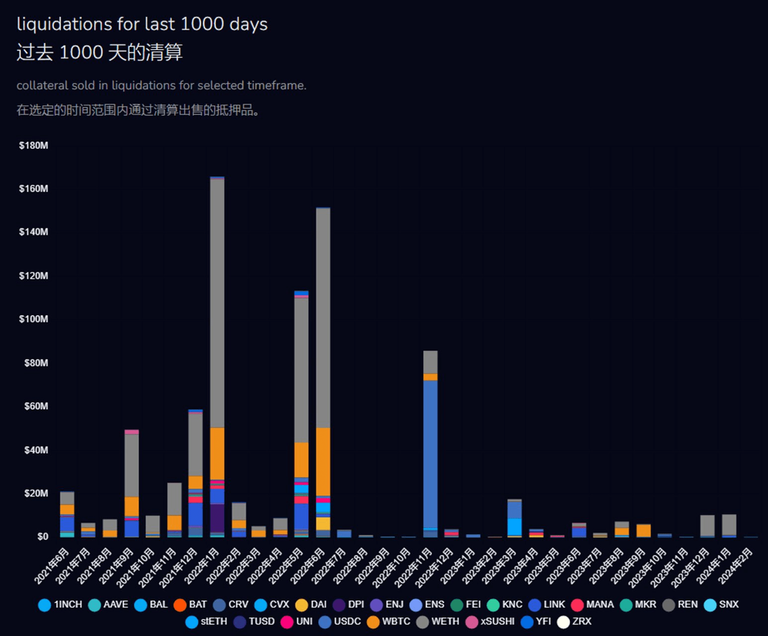

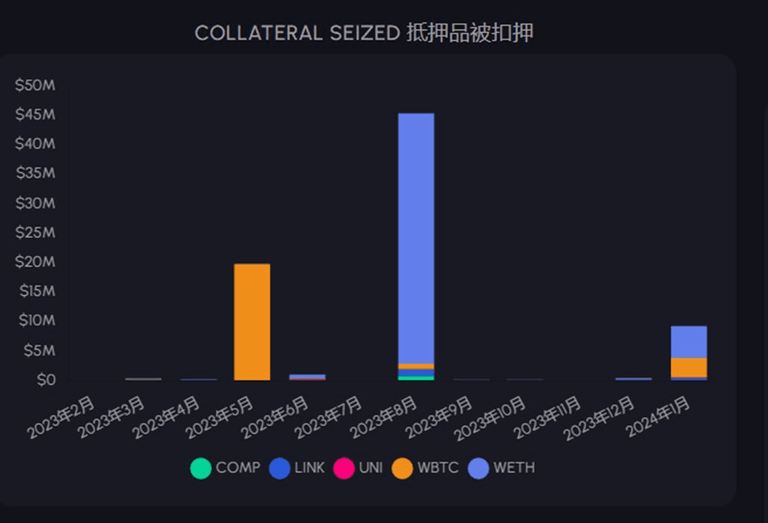

观察MakerDAO,累计抵押拍卖了价值6亿多美元的资产。

AAVE除了熊市大跌时,一般每个月会有近100万到1000万美元的资产清算。过去3年中共有20亿美元的资产被清算。

过去1年里,compound上有7600万美元的抵押品被没收。

OEV的应用不限于借贷协议,但借贷协议清算应该是主要市场。

➤写在最后

如果不看原理,只看表面概念。API3的概念是:

"第一方预言机+ZK-rollup Layer2+OEV",

其中第一方预言机和OEV是概念创新,

ZK-rollup Layer2是热门赛道。

炒作的空间是有的。

关注OEV的原理,#API3 利用第一方预言机数据优势,包括数据的主动性、低成本等优势,改变预言机数据更新的方式,同时执行清算等行为,将部分MEV转化为OEV。并且在OEV网络上,通过去中心化拍卖机制,将OEV价值大部分返还给dAPP(本文举例中的AAVE), 小部分分配给参与OEV网络的各方(以第一方预言机数据源为主)。提高了价值分配的合理性和公平性,有利于改进DeFi应用的稳定性。因此,OEV网络和API3应该会受到数据源和DeFi应用(如MakerDao、AAVE、Compound等)的支持,在未来会有不小的发展空间。

最后,在预言机和DeFi竞争格局基本稳定的情况下,API3可以在市场中找到一个创新点,将MEV的一部分转化为OEV并分给相关的参与者们,这个产品策略设计很有见地。