암호 화폐 종류와 가치 평가

유틸리티 토큰의 가치 안정화에 대한 선행 연구

Juno Yu, IBCT, [email protected]

www.ibct.io

가치란?

암호 화폐가 세간의 주목을 받기 시작한 이래 실제로 암호 화폐에 가치가 존재 하는가에 관한 물음이 끊이지 않고 있다. 이에 대한 간단한 분석을 하기 위해 먼저 ‘가치’가 무엇인지 알아 볼 필요가 있다. 가치는 ‘일’을 통해서 창조 된다. “부의 기원”의 저자인 Eric Beinhocker는 ‘work,’ 즉, ‘일’을 다음과 같이 정의 하였다:

- 일은 열역학적으로 되돌릴 수 없어야 한다.

- 일이 행해지는 생태계 내의 엔트로피는 감소해야 하고 전체 엔트로피는 증가해야 한다.

- 일의 결과물은 인간 사회에 쓰임이 있어야 한다.

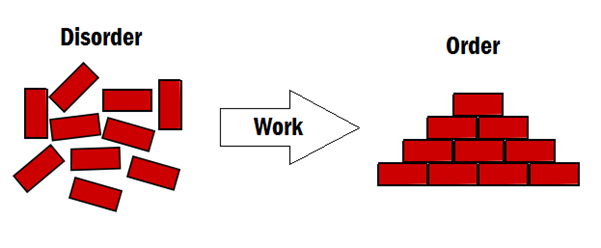

1번과 3번 명제는 비교적 이해가 쉽다. 2번 명제의 엔트로피란 무질서를 의미한다. 그리고 생태계 내의 엔트로피의 감소와 전체 엔트로피의 증가는 장난감 공장으로 설명할 수 있다. 장난감 공장 내의 무질서인 각각의 장난감 부품들이 완성품으로 조립되어 생태계 내 무질서가 감소한다. 전체 엔트로피의 상승은 공장 외의 무질서가 상승하는 것을 의미하는데 공장 기계를 운영하며 생산되는 열은 지구 전체 엔트로피를 증가시킨다.

Source: http://energyeducation.ca/encyclopedia/Entropy

그렇다면 비트코인이 이러한 가치에 대한 정의에 부합 할 수 있을까? 저자의 견해는 ‘그렇다’ 이다.

일은 열역학적으로 되돌릴 수 없어야 한다: 비트코인 블록 생성에 참여하는 마이너들의 컴퓨팅 파워(마이닝)은 열역학적으로 되돌릴 수 없다. 왜냐하면, 이들의 컴퓨팅 파워는 전기 라는 유한 자원이 소모되어 제공되는 것이기 때문이다.

일이 행해지는 생태계 내의 엔트로피는 감소해야 하고 전체 엔트로피는 증가해야 한다: 일이 행해지는 비트코인 네트워크 내에서 평균 매 10분 마다 블록이 생성되어 검증되지 않은 거래를 확인하여 차곡차곡 블록체인에 추가되는 형식으로 생태계 내 가상의 무질서는 감소하게 된다. 하지만 이를 위해 필요한 마이닝(일)은 지구의 유한 자원인 전기를 소모하며 상당량의 열을 생산해 내게 되는데 이는 전체 엔트로피를 증가시킨다.

일의 결과물은 인간 사회에 쓰임이 있어야 한다: 비트코인 마이닝(일)의 결과물인 블록은 제 3자가 개입하지 않는 완전한 P2P거래를 가능하게 한다. 화폐 시스템이 심각하게 훼손 된 짐바브웨와 베네수엘라같은 나라의 국민들은 자국 통화보다 비트코인의 가치를 더 신뢰하는 현상이 비트코인의 인간 사회에 쓰임을 대변 한다.

가치가 ‘일’을 통해 창출 되며 앞서 설명한 일의 세 가지 조건에 암호 화폐가 부합 한다면 암호 화폐에 측정 가능한 가치가 존재 한 다는 것을 주장할 수 있다. 다만, 암호 화폐의 가치 측정에 앞서 현존하는 무수히 많은 종류의 암호 화폐를 적절히 분류하고 분류에 따른 적절한 가치 측정 모델을 적용해 볼 수 있다.

Source: https://medium.com/paratii/on-the-immaturity-of-tokenized-value-capture-mechanisms-1fde33f2bc8e

현재 암호 자산(화폐)는 크게 세 가지로 구분 된다:

- 가치 저장 수단의 토큰

- 증권형 토큰

- 유틸리티(기능을 위한) 토큰

가치 저장 수단 토큰

가치 저장 수단의 암호화 자산은 Bitcoin, Bitcoin Cash, Zcash, Dash, Monero 등 과같은 순수 가치 저장 수단에만 사용되는 1세대 암호 화폐들과 EOS, Ethereum과 같은 가치 저장 수단과 더불어 플랫폼 내에 스마크 컨트랙트 기능까지 사용 가능한 2세대, 3세대 암호화폐들을 포괄하는 개념이다. 가치 저장 수단의 암호화 자산은 피셔의 교환 방정식(equation of exchange)로 가치를 측정할 수 있다. 왜냐하면 교환 방정식은 특정 경제를 유지하는데 필요한 돈의 흐름을 알려주기 때문이다. 교환방정식은 다음과 같다:

MV = PT,

• M: 화폐의 총 공급; 총 코인의 개수

• V: 화폐의 속도; 특정 기간 동안 코인의 손 바뀜이 일어나는 횟수

• P: 가격 수치; 특정 코인으로 매겨진 서비스와 재화의 가격.

• T: 거래량; 특정 기간 동안 발생한 경제 활동량

즉 M개의 코인이 하루에 V번 손 바뀜이 일어난다면 하루에 총 M x V개의 코인 만큼의 경제 활동이 존재 하는 것을 의미한다. 이 경제 활동은 하루 동안 사람들이 거래한 서비스와 재화의 가격(P)을 총 거래량(T)로 곱한 것과 같다.

연 500조 원 외화 송금 시장에 비트코인을 사용하는 거래가 25%를 차지하고, 설명의 단순화를 위해 비트코인 사용은 오로지 외화 송금을 위해서만 사용된다고 가정해 보자. 위의 예제의 단위를 정리해 보자면 다음과 같다:

M = 비트코인 개수

V = 회전율

P = 비트코인 / 원

T = 원

이 경우 MV 부분, 즉 화폐의 공급 부분에서 유추해낼 수 있는 경제 활동은 매우 단순하다. 퍼블릭 블록체인 네트워크에 등록 된 연간 비트코인 거래기록을 전부다 더하면 된다. 계산의 단순화를 위해 블록체인에 등록된 연간 비트코인 거래 총 량은 1억 개 비트코인으로 나타났다고 가정해 본다. (현재 비트코인 네트워크에서 진행중인 라이트닝 네트워크, 이더리움의 Raiden 그리고 Plasma와 같은 퍼블릭 블록체인에 등록이 되지 않는 Off-Chain방식의 거래는 추후 좀 더 깊게 살펴볼 예정이다.)

이제 PT 부분, 즉 화폐의 수요 부분에서 유추해낼 수 있는 경제 활동을 계산 해 보자. 여기서 주의 해야 할 것은 T는 특정 기간 동안 발생한 경제 활동량, 이 경우 외화 송금 시장의 연간 거래량을 나타낸다. 이 경우 외화 송금 시장에서 T원 만큼의 비트코인을 사용하게 된 것인데 T는 500조 원 x 0.25 = 125조 원이 된다. P, 이 경우 비트코인으로 매긴 상품과 재화의 가격 수치를 계산하기 위해 P = MV/T를 계산하면 1억 비트코인/125조 원,

즉, P=(1 Bitcoin)/(1,250,000 Won)

결국, 1개 비트코인의 원화 가치는 P의 역수인 1/P 로 125만 원의 가치를 갖게 된다.

증권형 토큰

증권형 토큰의 가치 평가는 기존 채권 시장, 주식 시장에서 적용 하는 Discounted Cash Flow 모델을 단순화 한 Gordon Growth Model을 사용할 수 있다.

현재 가치= (D(1+g))/(k-g)

D = 기간마다 주어지는 배당 수익

k = 요구 수익률

g = 배당 수익 증가율

예를 들어, A 증권형 암호 화폐가 매년 10%에 달하는 수익을 보장하고 기대 수익은 매년 4%증가할 것으로 예상 된다. 만약 1개의 A토큰 마다 매년 $2를 지급하고 있다면 A 토큰의 1개 적정 가격은 다음과 같다:

현재 가치= ($ 2 ⅹ (1+0.04))/(0.1-0.04)=$34.67

GGM모델은 DCF 모델의 변형으로 요구 수익률(k) 계산을 위해 CAPM모델을 적용 할 수 있다. CAPM 모델은 다음과 같다:

k= r_f+B_a (r_m-r_f)

B_a=베타계수

r_m=시장 기대 수익률

r_f= 무위험 자산 기대 수익률

유틸리티 토큰

유틸리티 토큰이란 특정 어플리케이션 사용을 위해 디자인 된 암호 화폐로 2018년 기준 현재 ICO가 가장 활발히 진행되고 있는 토큰 형태이기도 하다. 하지만, 몇 가지 정형화된 경제 모델로 현존하는 수많은 유틸리티 토큰의 가치를 평가하는 일은 결코 쉬운 일이 아니다. 따라서, 이번 장에서는 다양한 유틸리티 토큰을 분류 해 보고, 각 분류에 맞는 적절한 가치 평가 기준을 논의 해 보고자 한다.

유틸리티 토큰을 분류하기 위해선 기준이 필요하다. 아라곤 네트워크의 Luke Duncan에 따르면 ‘특정 서비스를 제공하기 위해 고유 유인 체계를 가지고 있는 암호 화폐는 서비스 활용도(유틸리티)에 따라 가치를 더해 간다.’ 이 말은 즉 슨, 네트워크 플랫폼에 건설적인 방향으로 토큰 사용자들의 행동을 유도하는 고유 유인 체계가 유틸리티 토큰 분류의 기준이 될 수 있다는 것이다.

유틸리티 토큰은 다음과 같이 분류 된다:

- Work Token 노동 토큰

- Burn & Mint Token 소각 & 발행 토큰

- Discount Token 할인 토큰

- Usage Token 사용 토큰

- Stable Token 가치 안정화 토큰

Work Token 노동 토큰

1. Pure Work Token 순수 노동 토큰

A. 토큰을 플랫폼 내에 ‘Staking’ 혹은 ‘lock-up’하는 방식으로 더 큰 보상의 기회를 제공하는 것을 특징으로 한다: Augur, Numerai, Filecoin, Truebit, Livepeer

B. 예) 예측 시장에 사용되는 순수 노동 토큰은 미래 발생 가능한 이벤트에 베팅을 하는 구조로 자신이 베팅한 결과에 따라 더 많은 보상을 얻을 수도, 베팅한 토큰을 잃을 수도 있다.

C. 가치 증대: 보유 토큰을 가지고 더 큰 보상을 얻고자 하는 시장 참여자의 증가로 인해 수요가 증가하게 되면 전체 플랫폼 가치가 상승하는 Demand-driven, 즉 수요 견인 가치 증대가 가능하다.

2. Token Curated Registry 토큰 평가 리스트

A. 분산화 평가 모델을 구현한 노동 토큰의 한 종류로 보다 객관적이고 수준 높은 순위 리스트 혹은 ‘랭킹’을 제공하는 토큰이다: AdChain, Paratii, Medcredits, Relevent

B. 예) 학자금 부담이 가장 적은 대학 순위 리스트를 분산 관리하는 가상의 UNI TCR 토큰

C. TCR 토큰에는 Propose(제안) – Challenge(반론 및 평가) 모델이 존재한다:

i. Propose: UNI TCR 순위 리스트에 이름을 올리고자 하는 A 대학은 UNI TCR 토큰을 Staking하여 UNI TCR 리스트를 관리하는 커뮤니티에 제안을 할 수 있다.

ii. Challenge: UNI TCR 토큰 보유자들은 제안한 A 대학이 자신들의 리스트에 적절한지 여부를 평가 하고 거절 혹은 승인 할 수 있다. A 대학을 거절하게 될 경우 UNI TCR 보유자들은 A 대학이 Staking한 토큰을 나누어 갖게 되고 승인하게 될 경우 A 대학은 Staking한 UNI TCR 토큰을 돌려 받게 된다.

iii. Demand: 객관적으로 작성된 수준 높은 리스트를 구매할 의사가 있는 고객의 수요를 의미 한다.

D. 가치 증대: TCR 토큰 보유자들은 단기 이익을 위해 모든 제안을 거절할 수 있지만, 이는 지속적인 이익을 보장하지 못한다. 따라서 TCR 유인 체계는 토큰 보유자로 하여금 장기적인 관점에서 꾸준히 순위 리스트의 질을 향상하여 더 많은 제안(Proposal)과 시장 수요(Demand)를 유치하게끔 유도 한다. 자연적으로 수준 높은 랭킹을 유지하는 TCR에 더 많은 수요자가 존재하게 되며 수요 증가는 가치 증대로 이어진다.

3. Access Based Tokens 접근 권한 토큰

A. 접근 권한 토큰은 Staking 토큰과 Fee 지불 토큰으로 구분 되는데, Staking 토큰을 사용하여 특정 플랫폼 내의 Fee 지불 수단으로 활용 가능한 Fee 지불 토큰을 발행해 내는 구조를 가지고 있다: Gnosis, SpankCoin, Vechain

B. 플랫폼 사용이 증가 할수록 1개의 Staking 토큰이 생성해 내는 Fee 지불 토큰의 양이 높아지는 구조를 가지고 있다.

C. 가치 증대: 플랫폼 사용이 증가할수록 Fee 토큰의 수요가 높아지며, Fee 토큰의 수요가 높아지면 Staking 토큰 수요가 상승하게 된다. 접근 권한 토큰 역시 수요 견인 가치 증대가 가능하다.

Burn and Mint Token 소각 & 발행 토큰

1. Proof-of-Burn Token 소각 증명 토큰

A. 소각 증명 토큰은 주로 결제 수단으로 사용 된다. 결제에 사용된 토큰은 구매자로부터 판매자에게 전달 되어 시장에 유통 되는 구조가 아니라 결제가 완료 되면 결제에 사용된 토큰이 소각(Burn) 되는 구조이다. 서비스 제공자에게는 직접 토큰이 전달되는 대신, ‘~양의 토큰이 소각 되었습니다.’ 라는 소각 정보(reference)가 제공되며 소각 정보를 바탕으로 비율에 맞게 새로 발행(Mint) 되는 토큰을 서비스 제공자에게 전달 된다: Factom, Blockstack, Counterparty

B. 예) 총 50개의 토큰 중 1개의 토큰이 서비스 제공자 A의 서비스를 구매할 당시 소각 되었다면, A는 새로 발행되는 토큰의 2%를 제공받게 된다.

C. 소각 증명 토큰은 토큰의 공급(생성)과 수요(사용)를 ‘소각’ 시스템을 사용하여 분리 하였다. 최초의 소각 증명 토큰인 Factom 네트워크는 이를 바탕으로 토큰의 공급을 담당하는 채굴자로부터 독립된 고정 수수료($0.001) 정책을 구현 하였다.

D. 가치 증대: 플랫폼 사용이 늘수록 소각이 되는 토큰의 양이 많아지게 되며 시장에 유통되는 토큰의 양이 줄어들게 된다. 토큰이 시장에 유입되는 속도 보다 사라지는(소각되는) 속도가 더 빨라지게 되면, 결국, 토큰 공급을 축소시키는 효과를 가져오게 되어 전체 네트워크 가치 상승을 유도하게 된다.

2. Buy-Back Token 재 구매 토큰

A. ICO 초기에 발행된 토큰을 미래에 발생할 영업 이익으로 재 구매 하는 토큰 모델이다: Iconomi, Refind

B. 가치 증대: 토큰의 발행 주체가 직접 시장에 유통되어 있는 토큰의 양을 축소하여 토큰 가격 상승을 유도하는 방식으로, 토큰 보유자들에게 보다 효과적인 가치 상승 포착 기회를 제공하는 것을 특징으로 한다.

Discount Token 할인 토큰

1. Perpetual Discount Token 영구 할인 토큰

A. 보유한 토큰의 수량에 따라 특정 서비스 혜택을 받는 토큰 모델이다: TAY, Sweetbridge

B. 예) TAY 토큰의 경우 거래소 토큰으로 TAY 토큰을 보유하고 있는 사람들에게 거래소 내 수수료 할인 서비스를 제공해 준다.

C. 토큰의 가치를 제공되는 서비스 혜택의 질과 연동하는 것이 영구 할인 토큰의 큰 특징이다. 다만, 해당 서비스를 사용하지 않는 투기성 토큰 보유자 및 수동적 투자자들은 토큰의 전체 가치를 누리지 못한다는 단점이 있다.

D. 가치 증대: 토큰 보유량에 따라 서비스 혜택이 계단식으로 상승하는 구조로 더 큰 혜택을 위해 더 많은 토큰을 보유하려는 유인이 형성 된다.

2. One-Time Discount 1회 할인 토큰

A. 1회 서비스 사용권으로 토큰을 사용하는 모델이다: Paid-API Key Model

B. 영구 할인 토큰 모델의 원형 모델로 실제로 사용하는 토큰은 존재하지 않는다.

Usage Token 활용 토큰

Triple Token Stable System 3중 토큰 시스템 (Steem)

A. 플랫폼 진입을 위한 토큰, 자산(부채) 토큰, 지분 토큰으로 나뉘는 것을 큰 특징으로 한다.

B. Steem, Steem Power (SP), Steem Backed Dollar (SBD)로 구분 된다. Steem은 Steem 플랫폼 진입을 위해 사용하는 토큰으로 SBD와 SP로 변환할 수 있다.

C. Steem Power는 스팀 내에 지분력을 나타내는 포인트로 SP가 높을수록 스팀 플랫폼 내에 영향력이 높아지게 된다. 예를 들어 SP가 높은 사람에게 ‘Upvote’를 받은 게시물은 SP가 낮은 사람에게 ‘Upvote’를 받은 다른 게시물 보다 더 많은 금전적 혜택을 받을 수 있다.

D. Steem Backed Dollar (SBD)는 최소 $1 USD 가치를 보장해 주는 안정화 토큰의 한 종류이다. 예를 들어, 현재 Steem의 가치가 $0.5 USD일 경우 1개의 SBD로 2개의 Steem을 교환해 주게 된다. SBD는 보유자의 입장에서 자산 토큰, Steem 플랫폼 입장에서 부채 토큰의 성격을 띠는데 SBD 보유자에게 안정적인 이자 수익을 보장해 주기 때문이다. 하지만 안정적인 이자 수익의 보장은 플랫폼 내에 지속적인 자금의 유입이 전제되어야 한다는 이유로 ‘폰지’ 사기 라는 비판을 받기도 했다. 현재 SBD 이자 수익은 스팀 내 블록 생성자들의 합의에 의해 결정 된다.

E. 가치 증대: Steem의 3중 토큰 시스템의 가장 큰 특징은 Steem 토큰을 보유하여 지속적인 인플레이션에 노출이 되는 것 보다 Steem Power 혹은 Steem Backed Dollar로 변환하여 플랫폼 내 부가 수익 창출 기회를 얻는 것이 사용자들에게 더 큰 유인을 제공한다는 것이다. 따라서 Steem사용자 들은 Steem을 SP 혹은 SBD로 변환 하여 시장에 존재하는 Steem의 공급 감소를 유발하게 되며 이는 결국 전체 플랫폼의 가치 상승을 유도하게 된다.

Stable Tokens 가치 안정화 토큰

가치 안정화 토큰은 암호 화폐의 심한 변동성을 해결하기 위해 디자인 된 토큰이다. 현재 세 가지 종류의 가치 안정화 토큰이 존재한다:

1. Centralized Issuance 중앙 발행 기관

A. 중앙 발행 기관이 존재하는 안정화 토큰으로 Tether와 Digix를 들 수 있다. 중앙 발행 기관이 연계 된 통화와 1:1 비율로 안정화 토큰을 발행 한다. 예를 들어, USDT (US Dollars based Tether)코인의 경우 1달러가 중앙 발행 기관에 예치가 되면 1개의 Tether를 발행 한다.

B. 이러한 중앙 발행 기관의 도덕적 해이 문제가 지속적으로 제시됨에 따라 중앙 발행 기관이 존재하는 안정화 코인은 신뢰를 잃고 있다. https://hackernoon.com/the-curious-tale-of-tethers-6b0031eead87.

2. Collateral-Backed 담보물 보장

A. 담보물로 걸 수 있는 암호 화폐가 스마트 컨트랙트에 자동으로 예치 되고 안정화 토큰이 발행되는 구조 이다. Bitshares와 Maker DAO가 대표적인 예이다.

B. 스마트 컨트랙트를 통해 중앙 발행 기관 없이 토큰을 발행할 수 있지만 담보를 걸게 되는 암호 화폐 자체의 변동성으로 인해 담보물의 가치가 지나치게 높아지거나 미달하게 되는 리스크를 안고 있다.

3. Seigniorage Shares 시뇨리지 지분:

A. 대표적인 시뇨리지 지분 안정화 토큰의 예로 Basecoin을 들 수 있다. 시뇨리지란 화폐를 새로 발행하여 얻는 수익을 의미 한다.

B. 시뇨리지 안정화 토큰은 특정 화폐와 연동이 된다 (예, USD).

C. 첫째, 토큰의 수요가 높아지면 가격 상승 압력이 커지게 되는데 이 경우 더 많은 토큰을 발행하여 토큰 공급 증가로 인한 가격 하락을 도모 한다.

D. 둘째, 토큰의 수요가 낮아지면 가격 하락 압력이 커지게 되는데 이 경우 미래 추가 발행 될 토큰을 담보로 채권을 발행하여 시장에 판매 한다. 발행된 채권은 구매자가 토큰으로 구매를 하기 때문에 시장에 유통중인 토큰을 흡수하는 기능을 수행 한다. 따라서, 토큰의 총 공급량이 줄어들게 되고 가격 상승 효과를 낳는다.

E. 셋째, 추후 다시 토큰 가격 상승 장이 돌아오면 가격 상승 압력을 상쇄하기 위해 토큰을 발행하게 되는데, 이 경우, 채권 보유자의 만기 지불 금액과 이자를 먼저 지불한 후 시장에 유통 시킨다.

F. 현재 미국의 연방준비은행과 동일한 방법으로 통화의 가치 안정화를 도모 한다.

G. 토큰의 총 공급량이 지속적으로 증가 한다.

결론 및 가격 안정화에 대한 고찰

이번 기고문을 통해 현존하는 다양한 종류의 토큰을 분류해 보았고 각 분류에 적절한 가치 평가 기준을 제시해 보았다. 현재 암호 화폐는 크게 가치 저장 수단, 증권형, 유틸리티 암호 화폐로 분류 되며 가치 저장 수단과 증권형 암호 화폐는 몇 가지 정형화된 경제 모델, 즉 교환 방정식과 DCF 모델을 사용하여 가치 평가의 큰 틀을 잡을 수 있었다. 하지만 교환 방정식의 수요 측면, 그리고 DCF 모델에서 파생 된 GGM 모델의 요구 수익률 계산을 위한 CAPM모델의 적용은 ‘예측’이라는 가치 평가 모델 고유의 불확실성에서 벗어날 수 없다. 보다 정교한 암호 화폐 가치 평가를 위해 각 모델의 변수에 대한 지속적인 연구와 분석이 필요하다.

더불어, 다양한 종류의 유틸리티 토큰을 분류하여 기본적인 분석을 진행 하였다. 유틸리티 토큰의 분류 기준을 각 토큰의 고유 유인 체계로 설정하여 각기 다른 토큰이 어떤 방식으로 가치 상승을 유도하는지 알아 보았다.

Steemit 투표와 투표의 달러 가치

마지막으로, 가격 안정화 토큰을 분류해 보고, 현재 어떤 방식으로 가격 안정화를 도모하는지 알아 보았다. 현재 암호 화폐 생태계에서 상용화 하기 위한 가치 안정화 토큰의 주 목적은 현존하는 법정 화폐의 대용으로, 보편적인 화폐 기능을 수행하는 데에 있다. 하지만, 유틸리티 토큰, 즉 특정 어플리케이션에 사용 될 토큰이 보편적 화폐 기능을 수행해야할 필요가 있을까? Steem 플랫폼의 가치 안정화를 위한 SBD는 기존 $1 가치를 훌쩍 뛰어 넘는 $2.5에 거래가 되고 있다. 그럼에도 불구하고, Steem의 게임화 된 유인 체계는 날이 갈수록 더 많은 사용자를 플랫폼 내로 끌어 들이고 있으며, 자신의 글이 모집한 투표의 달러 환산 가치는 사용자들의 가슴을 뛰게 만드는데 충분하다.

결국, 유틸리티 토큰 디자인에서 고려해야 할 두 가지 핵심 기능은 다음과 같다. 첫째, 토큰 가치 상승 기회의 포착. 둘째, 플랫폼 내에서 토큰의 기능을 크게 저해하지 않는 선의 안정성이다. 토큰 가치 상승 기회의 포착이라 함은 Steem 플랫폼 사용자가 Steem 토큰을 보유하는 유인 보다 플랫폼 내의 자산과 지분을 의미하는 SBD 혹은 SP로 변환을 하는 유인이 더 크기 때문에, 해당 유틸리티 토큰의 가치가 상승할 수록 플랫폼 내로 유입되는 사용자 수가 증가하게 된다. 결국, 토큰의 가치 상승이 플랫폼 가치 상승으로 전이 되는 효과를 누리게 되는 것이다. 토큰의 기능을 저해하지 않는 선의 안정성이란 시장에서 거래 되는 토큰의 단기적인 가격 변동성이 유틸리티 플랫폼에 미치는 영향을 최소화 하는 것으로 Burn & Mint 토큰은 토큰의 공급과 수요를 분리하여 해결하고자 한다. 다음 기고문에선, 앞서 설명한 유틸리티 토큰의 두 가지 기능을 반영한 IBCT의 고유 유틸리티 토큰 모델을 제안해 보고자 한다.

IBCT

Analyst

Juno Yu

[email protected]

IBCT 기고문

탈중앙화 블록체인을 구현하기 위한 기술, 정치, 사회적 고려 사항 - Martin Lee, IBCT

https://medium.com/@junoyu/consideration-for-full-decentralized-blockchain-by-jong-ryun-lee-ibct-acf64fcfcb6c

블록체인의 트릴레마 - Martin Lee, IBCT

https://medium.com/@jongryunlee/trilemma-case-in-blockchain-platforms-56d45a4c70a0

References

https://medium.com/paratii/on-the-immaturity-of-tokenized-value-capture-mechanisms-1fde33f2bc8e

https://multicoin.capital/2018/02/13/new-models-utility-tokens/

https://multicoin.capital/2017/12/08/understanding-token-velocity/

https://en.wikipedia.org/wiki/Equation_of_exchange

https://fred.stlouisfed.org/series/M1V

https://medium.com/@cburniske/cryptoasset-valuations-ac83479ffca7

https://hbr.org/2014/10/capture-more-value

https://interestingengineering.com/6-ways-to-use-bitcoin-to-make-the-world-a-better-place

https://steemkr.com/coinkorea/@seungjae1012/steemit

https://hackernoon.com/the-curious-tale-of-tethers-6b0031eead87