반도체 시황

마이크론 실적발표 및 컨퍼런스콜에서 반도체 업사이클이 계속 진행되고 있음을 확인할 수 있었습니다. 이제 쟁점은 2019년으로 옮겨 가고 있습니다. 논쟁의 중심에는 낸드 가격의 하락이 영업이익의 급감을 가져올 것인가입니다. 낸드 가격의 하락이 매출의 증가로 자연스럽게 이어질 경우 우려는 불식될 것입니다.

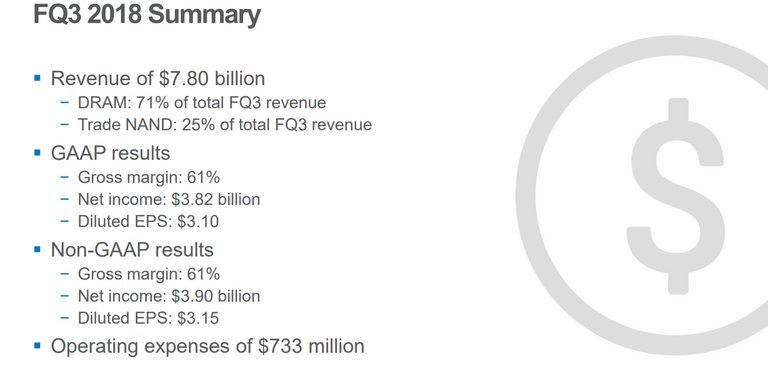

마이크론 실적발표 서머리(출처 - 마이크론)

또한 여기서 주목해야 할 것은 낸드 가격의 하락이 나타나는 이유에 관한 것입니다. 반도체 칩메이커들이 낸드의 공급을 급격하게 증가시키고 있기 때문이라고 단순하게 생각하면 안됩니다. 반도체 칩메이커들이 낸드의 공급을 증가시키는 데에는 두 가지 이유가 존재하기 때문입니다. 반도체 칩메이커들은 낸드의 가격하락이 수요를 자극해서 수요가 늘어날 것이라고 판단하고 있습니다. 즉, 충분한 수요가 있기 때문에 그 수요를 자극해서 외형을 확대할 수 있다고 판단하고 있는 것입니다. 또 한 가지는 반도체 칩메이커들이 낸드의 생산원가를 절감할 수 있는 단계에 진입하면서 낸드의 공급을 증가시킨다는 것입니다. 공급이 늘어나면 당연히 가격은 하락할 것이라는 것을 잘 알고 있기 때문에 어는 정도 그 부담을 줄일 수 있는 부분을 마련해두고 공급을 시작한다는 것입니다.

그러므로 낸드의 공급량 증가로 인한 낸드 가격하락이 반도체 칩메이커들의 성장을 방해하는 요소가 될 지 잘 지켜봐야 합니다. 낸드의 공급량 증가가 오히려 기회가 될 수도 있으며 그렇게 될 경우 반도체 업사이클은 2019년에도 순항하게 될 것입니다.

그리고 또 한 가지 생각해야 할 것은 반도체 다운사이클의 모습입니다. 다운사이클이 시작되어도 그 하락폭이 미미하고 그 기간이 짧을 것으로 예상된다면 반도체 고점 논란은 의미가 없어집니다. 그래서 반도체 사이클이 예전과 다른 모습으로 나타날 경우를 대비해야 하는 것입니다.

업데이트 : 반도체 칩메이커에 대한 투자의견은 계속 상향되고 있으나 시황악화로 주가는 역주행하는 모습이 나타나고 있습니다. 투자심리가 안 좋아진 시장에서 긍정적인 부분이 부각되는 것보다 부정적인 부분이 부각되는 특성을 감안할 때 보수적인 시각을 가져야 할 때입니다.

7월 실적시즌에서 주가의 강세가 나타나지 않으면 시황의 흐름을 따라 주가의 흐름이 결정될 것으로 예상됩니다. 따라서 이익 모멘텀이 강력하고 시장 예상을 뛰어넘는 기업이 아닐 경우 좋은 실적에도 불구하고 주가하락이 나타날 수도 있습니다.

반도체 칩메이커와 반도체 소재/부품업체들의 컨센서스는 계속 상향되고 있으므로 외부 변수에 의해 주가하락이 나타날 경우 분할매수할 수 있는 기회가 생길 것으로 보입니다. 다만 컨센서스 상향이 3Q18, 4Q18, 그리고 2019년까지 나타나는 기업에 집중하는 것이 좋으며 그 실적이 다른 기업에 비해 크게 늘어나는 기업에 집중해야 합니다.

7월 7일 업데이트 : 삼성전자 잠정실적발표 내용이 시장 컨센서스를 하회하며 시장 기대감을 약화시켰습니다. 삼성전자와 SK하이닉스의 실적발표와 컨퍼런스콜 내용을 확인하면서 대응하려는 분위기가 만들어질 수 있어 다소 보수적인 흐름이 나타날 수 있습니다.

G2 무역분쟁이 여전히 시황을 악화시킬 수 있다는 점에서 주의해야 하는 구간입니다. 다만 중국의 환율이 강세를 나타내는 흐름이 나타날 경우 긍정적으로 시장을 바라볼 수 있습니다.

FAANG, 반도체 섹터의 실적발표 내용에 따라 시장흐름이 좋아질 수도 있습니다. 보수적인 시각으로 시장을 바라보면서 투자전략을 세우는 것이 더 유리한 시황입니다.