신입사원이 3천만원으로 연봉 계약을 하고 고대하던 첫월급을 받으면, 250만원이 입급되지 않습니다. 바로 세금때문이죠. 글을 쓰는 2018년 기준으로 세금을 계산해보죠.

참고: 연봉 4200만원 똑같은데, 실수령액 7만원 차이 비밀

- 소득세: 41,630원 (근로소득 간이세액표에 의거 산출)

- 지방소득세 4,160원 (소득세의 10%)

- 건강보험료: 78,000원 (급여의 3.12%)

- 노인장기요양보험료: 5,750원 (건강보험료의 7.38%)

- 고용보험료: 16,250원 (급여의 0.65%)

- 국민연금: 112,500원 (급여의 4.5%, 최대 202,500원. 링크의 금액과 조금 다릅니다...)

- 계: 258,290원

- 실수령액: 2,500,000 - 258,290 = 2,241,710원

이런, 열심히 일했는데 급여의 89.67%밖에 받지 못하네요. 그래도 원단위는 절삭해주니 참 고맙(?)군요. 건강보험료와 노인장기요양보험료는 계산하면 약 3.35% (3.12 * 1.0738)이라고 볼 수 있고, 여기에 고용보험을 합치면 기본적 세율은 4%라고 볼 수 있겠습니다. 월급 449만원 이하이면 국민연금의 세율(사실 세율이라는 말은 이상합니다. 세금이 아니기 때문이죠. 하지만 돌려받지 못할 것 같기에 세금이라고 치죠) 4.5%이므로 급여에서 8.5%는 기본으로 빠진다고 볼 수 있겠네요.

국민연금에 대한 참고: [단독] “보험료율 안 올리면… 국민연금 2055년 고갈”

소득세는 국세청의 근로소득간이세엑표로 매우 쉽게 알 수 있습니다. 월급여를 입력하고 조회를 클릭하면 바로 계산해줍니다. 하지만 아직까지 이 글을 읽고 계시는 분들이 원하는 것은 그것이 아니겠죠. 왜 저렇게 나오는 것인가! 그를 위해서 근로소득 간이세엑표(조견표)의 마지막 PDF를 받아주세요. (사실 한글이 없어서 받아보지도 않았습니다.... 엑셀은 표만 달랑 있구요.)

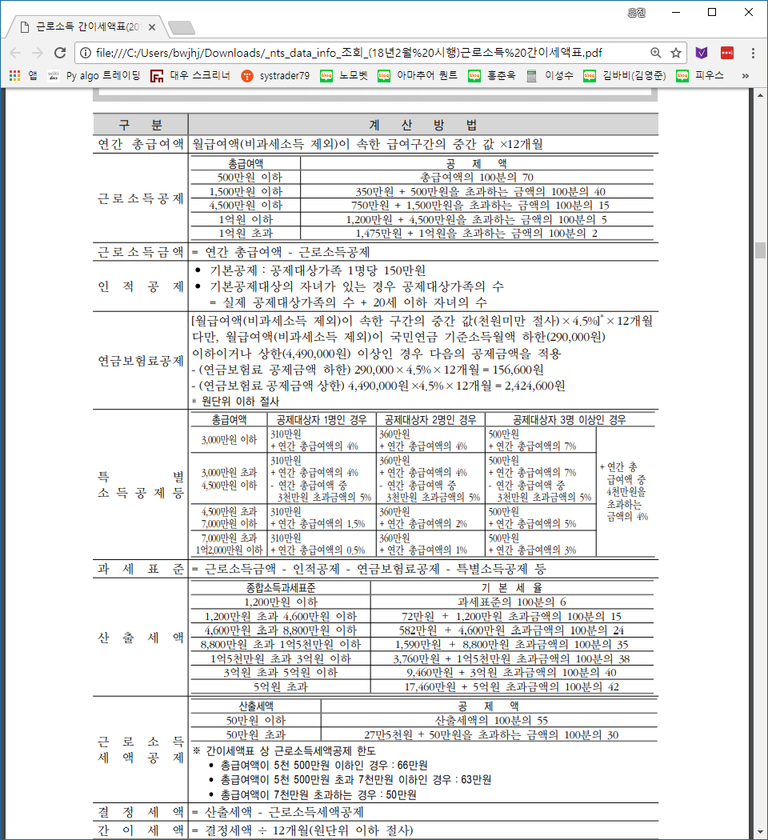

앞의 페이지들은 어떤 항목이 추가 되었다. 이런 이야기입니다. 필요 없으니 바로 7페이지 근로소득 간이세엑표 산출방법으로 가시면 됩니다.

이게 뭐야 싶지만, 차근차근 해보죠. 개인적으로 과세표준을 이해하는 게 중요하다고 생각합니다.

과세표준 = 근로소득금액 - 인적공제 - 연금보험료공제 - 특별소득공제 등

과세표준은 이만큼에 대해서 세금을 매기겠다! 라는 금액입니다. 즉 연봉이 5천만원이라도 과세표준이 4,600만원을 넘지 않는다면 1,200만원 이상 4,600만원 미만 구간에 포함되어 15%의 세율을 부담하게 됩니다. 근로소득금액은 연간 총 급여액에서 근로소득공제를 제한 값입니다. 연간 총 급여액을 계산할 때 유의하셔야할 점이 있습니다. 월 급여에서 떼어가는 세금은 추정금액입니다. 이 사람의 연 총 소득을 아직은 모르니, 지금 내는 급여에서 일정부분 떼어가는 것이지요. 그래서 급여에서 내는 세금은 100% 정확한 세금이 아닙니다. 그래서 연 총 급여액도.... 추정치입니다... 18페이지부터 근로소득 간이세액표 인데 여기서 250만원이 포함되는 이상 미만 값을 찾아 그 중간값을 월급여로 해야합니다... 사실 이게 이해하기 제일 어려웠습니다... 250만원은 250만원 251만원 미만 값에 포함되니 추정 급여는2,505,000원 이고 연 총급여액은 3,006만원이라고 볼 수 있겠습니다. 이제 근로소득공제를 해야합니다. 왜 이따위로 어렵게 만들었나 싶지만, 세금을 깎아준다니 그냥 참고 하면 됩니다... 총급여액이 3,006만원으로 4,500만원 이하에 포함되니

(750 + (3,006 - 1,500) * 15 /100) * 10,000 = 9,759,000원

9,759,000원이 근로소득공제 금액이 됩니다. 그러면 근로소득금액은

30,060,000 - 9,759,000 = 20,301,000원

20,301,000원이 되지요. 여기서 인적공제가 빠지게 되는데 인당 150만원씩 빠지게 됩니다. 특별한 경우가 아니라면 세대원이고 부양가족이 없을테니 150만원만 빠진다고 생각하겠습니다. 만약 20세 미만 자녀가 있다면 150만원의 2배인 300만원이 공제됩니다.

연금보험료공제는 국민연금 낸것에 대한 공제입니다. 이것도 웃긴게, 추정치로 계산해야합니다... 그래서 실제 낸 112,500원이 아니라 112,720원.... 으로 계산해야하며, 연단위이니 12를 곱해서 1,352,640원이 공제되어야 합니다.

특별소득공제도 개념이 웃긴데, 연말 정산할 때 쯤, 이 사람은 이만큼 소득공제를 받을 것이다라고 추정하고 빼주는 금액입니다... 일단 빼주는 것이니까 감사하게 뺍니다. 나중에 실제 연말정산할 때 여기에 건강보험료, 장기보험요양료가 포함됩니다. 실제 연소득은 3천만원이지만, 추정치에서 3,006만원이니, 3,000만원 초과 4,500만원 미만 구간에 들어갑니다...

3,100,000 + (30,060,000 * 0.04) - (30,060,000 - 30,000,000) * 0.05 = 4,299,400

이 됩니다. 이제 그러면 처음 언급했던 과세표준을 계산할 준비가 다 되었습니다.

근로소득금액 - 인적공제 - 연금보험료공제 - 특별소득공제 등 = 과세표준

20,301,000 - 1,500,000 - 1,352640 - 4,299,400 = 13,148,960원

이제 드디어 산출세액을 계산할 수 있게 됩니다. 과세표준으로 세액구간을 찾으면 1,200만원 초과 4,600만원 미만에 포함됩니다. 가볍게 계산하면 됩니다.

720,000 + (13,148,960 - 12,000,000) * 15 / 100 = 892,344 -> 892,340원(원단위 절삭)

이렇게 연봉 3천만...(3,006만원)에 대한 산출세액 892,340원을 구했습니다. 하지만 이것도 끝이 아닙니다. 마지막으로 근로소득세액공제를 합니다. 이쯤되면 깎아주는 게 고통스럽기만 하지만 그래도 마지막까지 감사하며 세금을 깎습니다. 산출세액이 약 89만원으로 50만원을 초과합니다.

275,000 + (892,340 - 500,000) * 30 / 100 = 392,702 -> 392,700원

이고 최후로 산출세액 - 근로소득세액공제를 하면 892,340 - 392,700 = 499,640원이 나오게 됩니다. 이를 결정세액이라고 부릅니다. 월급 250만원 이상 251만원 미만인, 연봉 3천만원 이상 3,012만원 미만인 사람들에 대해서 저만큼의 세금을 달달이 떼어가는 것이죠. 499,640 / 12를 하고 원단위 절삭을 해서 맨 처음에 나왔던 소득세 41,630원을 산출할 수 있게 되는 것입니다.

연말정산에서 세금을 추가로 부담하거나 돌려받는 이유가 여기에 있습니다. 처음부터 맞는 세금이 아니라 대충(이 아니라 X나 복잡하게...) 계산한 금액을 부과하고 나중에 연말정산 때 정확히 계산하기 때문이죠. 그렇기 때문에 사실 연말정산에서 돌려받는 것은 좋지 않습니다. 오히려 많이 토할수록 좋습니다. 돌려받는다는 이야기는 먼저 낸 세금이 많다는 것입니다. 많이 토한다는 건 그만큼 세금을 덜 내서 가용자금으로 쓸 수 있었다는 이야기입니다. 덜 낸 세금으로 보험에 가입해서 보장도 받고 보험으로 받는 세액공제도 받을 수 있겠죠?! 다음에 기회가 된다면 세금을 줄이는 방법에 대해서 이야기해보겠습니다.