13F 보고서 (13F Filings)

‘IT’S BACK!!!’

현지 시간 바로 화요일 (2017년 11월 14일) 오후, 글로벌 투자업계를 대표하는 유명 헤지펀드 투자기관들의 최근 보유 주식 현황을 정리한 13F 보고서가 발표되었습니다.

월가내 최소한 $100 million달러 이상의 자산 관리를 하는 투자기관들은 매분기 마감 이후 45일 이내에 분기별 보유 주식 현황을 보고해야 한다는 규정을 반드시 준수해야하며, 높은 투자 수익률로 부와 명성을 지닌 유명 헤지펀드 매니저들이 이끄는 헤지펀드 투자기관들의 ‘13F 보고서 (13F Filings)’는 글로벌 증권투자자들에게는 ‘공짜’ 투자족보로서, 유명 투자자들이 매분기별 어떠한 매수/매도 투자 활동을 기록했는지 최근 보유 주식 현황을 확인할 수 있다는 측면에서 유용한 투자 정보를 제공합니다.

매분기 개인적으로 관심을 가지고 있는 일부 유명 헤지펀드들의 최근 주식 보유 현황에 대한 분석글을 공유하고 있으며, 13F 보고서 관련글의 연장선이자 하나의 추가적 교육 툴로 활용하시면 어떨까 하는 취지에서 매분기 심층적으로 다루는 주요 헤지펀드들의 13F 보고서와 관련 마이크로소프트 Power BI 툴을 통해 제작해본 간단한 Interactive Dashboard 웹페이지를 참고하시기 바랍니다.

- 13F 보고서 관련 대시보드 (Interactive Dashboard)

- 마이크로소프트 Power BI를 활용한 13F 보고서 관련 대시보드 (Interactive Dashboard)

워렌 버핏의 버크셔 해서웨이 13F 보고서에 대한 본격적 심층 분석 이전에 이번 13F 보고서 기간 중 13F 보고서 대시보드 (Interactive Dashboard: 위의 링크 참고)와 관련된 2가지 추가 업데이트 사항들에 대해 간단히 설명드리겠습니다.

첫번째 업데이트 사항은 기존 팔로우하던 30여개 유명 헤지펀드들에 추가적으로 유명 헤지펀드들의 (아래) 투자 정보를 추가하였으며, 해당 기관/펀드 매니저들 명단은 다음과 같습니다.

이들 헤지펀드들에 대한 투자 현황은 차후 해당 기관들의 13F 분석글을 통해 보다 심층적으로 분석해 볼 계획이며, 기회가 되는대로 매분기 새로운 유명 헤지펀드들에 대한 투자 정보를 지속적으로 보완 업데이트 할 계획입니다.

- 켄 피셔의 피셔 에셋 매니지먼트 (Kenneth Fisher’s Fisher Asset Management)

- 데이비드 하딩의 윈톤 그룹 (David Haring’s Winton Group)

- 클리프 애스니스의 AQR 캐피탈 매니지먼트 (Cliff Asness’ AQR Capital Management)

- 마이클 플랫의 블루크레스트 캐피탈 매니지먼트 (Michael Platt’s BlueCrest Capital Management)

- 아틀란틱 인베스트먼트 매니지먼트 (Atlantic Investment Management)

- 웨지우드 파트너스 (Wedgewood Partners by David Rolfe)

- 밀러 밸류 파트너스 (Miller Value Partners by Bill Miller)

- Akre Capital Management by Chuck Akre

두번째 업데이트 사항으로는 기존의 “마이크로소프트 Power BI를 활용한 13F 보고서 관련 대시보드 (Interactive Dashboard)”내 일부 통계 그래프를 추가 수정 보완한 부분입니다.

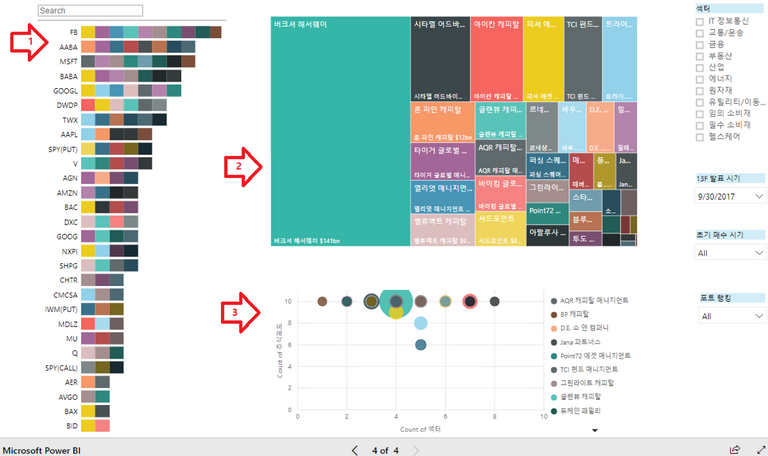

현재 총 4 페이지로 구성된 (앞으로 계속 추가 보완될 예정) 13F 보고서 관련 대시보드 3번째 페이지내 1번에서와 같이 일부 유명 헤지펀드 매니저들에 대한 정보가 추가되었으며, 관심이 있으신 헤지펀드 매니저를 선택할 경우 해당 헤지펀드의 섹터 비중 현황과 더불어 2번에서와 같이 개별 주식 종목들의 포트 비중 현황 및 초기 매수 시기를 한눈에 살펴보실 수 있습니다.

)

)

이번 13F 보고서 기간중 새롭게 추가된 대시보드 페이지 (page 4) 입니다. 물론 기존의 그래프들을 (페이지 1,2,3) 통해 분석할 수 있는 통계 자료이겠으나, 보다 손쉽게 분석 자료들을 필터링할 수 있도록 보완해보았습니다.

다양한 측면에서 활용이 가능하겠으나, 간단한 예제를 통해 그 활용법을 살펴보겠습니다.

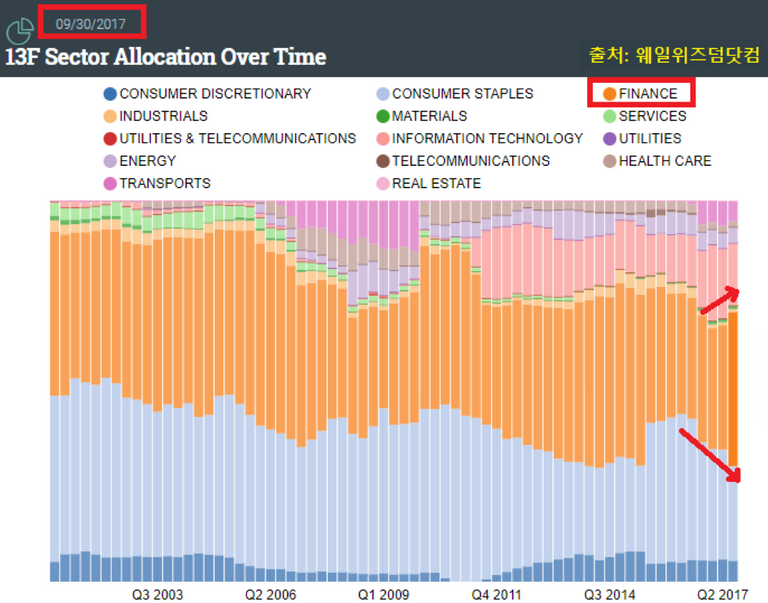

우선 오른쪽 필터링 선택을 통해 검색 범위를 좁히실 수 있겠습니다. 저는 우선 최근 2017년 3분기내 투자 현황에 관심이 있기에 오른쪽 ‘13F 발표 시기’ 부분에서 9/30/2017을 선택했습니다. (해당 섹터나 포트 랭킹/초기 매수 시기등에 대한 추가적 필터링도 가능합니다.)

우선 오른쪽 필터링 선택을 통해 검색 범위를 좁히실 수 있겠습니다. 저는 우선 최근 2017년 3분기내 투자 현황에 관심이 있기에 오른쪽 ‘13F 발표 시기’ 부분에서 9/30/2017을 선택했습니다. (해당 섹터나 포트 랭킹/초기 매수 시기등에 대한 추가적 필터링도 가능합니다.)

9/30/2017을 선택한 결과 1번 그래프에서 나타나듯이 페이스북 (FB)은 2017년 3분기 기준 가장 많은 유명 헤지펀드 투자기관들의 상위10 포트내 포함된 것으로 나타납니다. (1번 그래프내 다른 색깔들은 개별 헤지펀드 수를 의미하며, 총 10개의 색깔들을 찾아보실 수 있습니다. 물론 해당 색깔에 마우스를 가져가시면, 투자기관명이 나타나며, 색깔을 클릭할 경우 모든 통계자료들을 선택하신 헤지펀드의 투자 현황으로 업데이트 됩니다.)

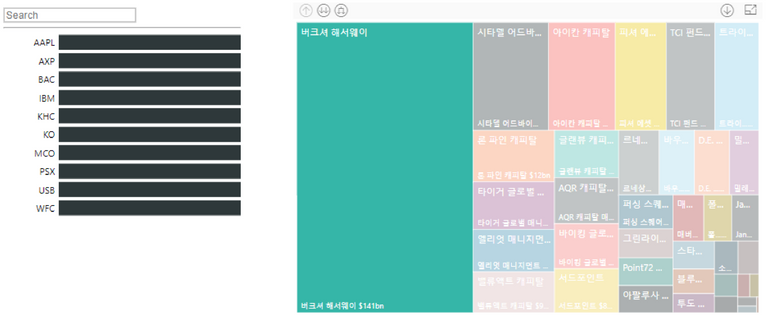

2번 테이블은 유명 투자 기관들의 상위10개 포트 현황 (시가총액 기준)을 나타낸 그래프로서 역시나 자산 규모 측면에서 월등히 높은 수준을 유지하는 워렌 버핏의 버크셔 해서웨이가 가장 큰 색깔 부분 (초록색)을 반영하겠습니다. 심심풀이 차원에서 2번 그래프내 버크셔 해서웨이 부분을 클릭하시면 대시보드는 다음과 같이 업데이트 됩니다.

앞서 살펴본 1번 그래프는 버크셔 해서웨이가 2017년 3분기내 보유하고 있는 상위10개 주식들로 재필터링되며, 애플 (AAPL)에서 부터 이번 분기내 높은 매수 활동을 기록하는 뱅크 오브 아메리카 (BAC)등의 주식코드를 파악할 수 있습니다.

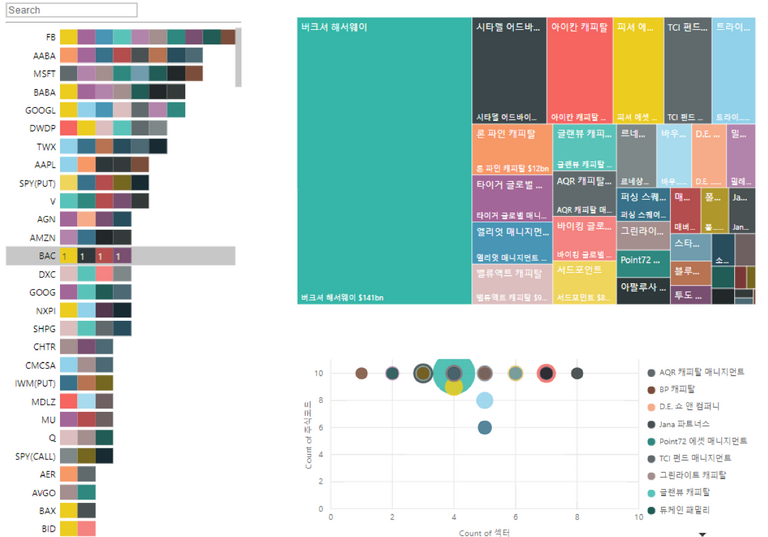

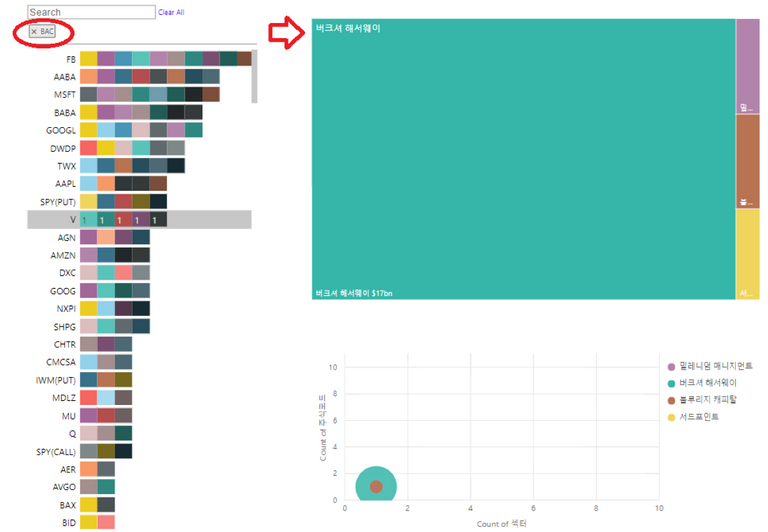

자! 그렇다면 1번 그래프로 되돌아가서 만일 버크셔 해서웨이가 이번에 높은 매수 활동을 추진하며 낙관적 투자 자세를 표명하는 뱅크 오브 아메리카 (BAC)에 대한 긍정적 투자 관점을 공유하는 기타 헤지펀드들은 누가 있는지 궁금해지는데요… 아래와 같이 1번 그래프를 통해 총 4개의 헤지펀드들이 존재하는 것으로 분석되며, BAC를 클릭한 결과, 2번 그래프에서와 같이 버크셔 해서웨이 이외의 추가적 3개 투자 기관들의 정보를 한눈에 파악하실 수 있습니다.

자! 그렇다면 1번 그래프로 되돌아가서 만일 버크셔 해서웨이가 이번에 높은 매수 활동을 추진하며 낙관적 투자 자세를 표명하는 뱅크 오브 아메리카 (BAC)에 대한 긍정적 투자 관점을 공유하는 기타 헤지펀드들은 누가 있는지 궁금해지는데요… 아래와 같이 1번 그래프를 통해 총 4개의 헤지펀드들이 존재하는 것으로 분석되며, BAC를 클릭한 결과, 2번 그래프에서와 같이 버크셔 해서웨이 이외의 추가적 3개 투자 기관들의 정보를 한눈에 파악하실 수 있습니다.

2017년 3분기 기준 뱅크 오브 아메리카 (BAC)에 대한 낙관적 투자 관점을 유지하는 유명 투자 기관들로는 버크셔 해서웨이, 밀레니엄 매니지먼트, 블루리지 캐피탈, 서드 포인트등으로 종합되며, 투자 규모 측면에서 버크셔 해서웨이의 상대적으로 높은 투자 비중이 분석됩니다. 한가지 강조할 부분은 이들 4개 기관들은 상위 10권에 BAC가 포함되었음을 의미, 비록 상위10권내에는 포함되지 않았으나 여전히 BAC에 대한 높은 투자를 유지하는 헤지펀드들도 다수 존재함을 강조합니다. 그러나 대시보드는 각 헤지펀드 기관들의 상위 10개 투자 현황 분석에 초점을 두고 있기에 제외되었을 뿐입니다.

2017년 3분기 기준 뱅크 오브 아메리카 (BAC)에 대한 낙관적 투자 관점을 유지하는 유명 투자 기관들로는 버크셔 해서웨이, 밀레니엄 매니지먼트, 블루리지 캐피탈, 서드 포인트등으로 종합되며, 투자 규모 측면에서 버크셔 해서웨이의 상대적으로 높은 투자 비중이 분석됩니다. 한가지 강조할 부분은 이들 4개 기관들은 상위 10권에 BAC가 포함되었음을 의미, 비록 상위10권내에는 포함되지 않았으나 여전히 BAC에 대한 높은 투자를 유지하는 헤지펀드들도 다수 존재함을 강조합니다. 그러나 대시보드는 각 헤지펀드 기관들의 상위 10개 투자 현황 분석에 초점을 두고 있기에 제외되었을 뿐입니다.

서론이 다소 장황했습니다. 언제나 그렇듯이 13F 보고서 분석글 그 첫번째 시간으로는 글로벌 가치투자의 대가, 워렌 버핏 (Warren Buffett)이 이끌고 있는 버크셔 해서웨이 (Berkshire Hathaway)의 최근 주요 보유 주식 현황 (2017년 9월 30일 기준) 에 대해 살펴보겠습니다.

서론이 다소 장황했습니다. 언제나 그렇듯이 13F 보고서 분석글 그 첫번째 시간으로는 글로벌 가치투자의 대가, 워렌 버핏 (Warren Buffett)이 이끌고 있는 버크셔 해서웨이 (Berkshire Hathaway)의 최근 주요 보유 주식 현황 (2017년 9월 30일 기준) 에 대해 살펴보겠습니다.

상위 10개 주식 보유 현황

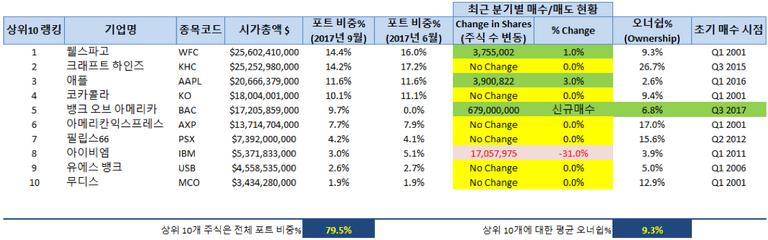

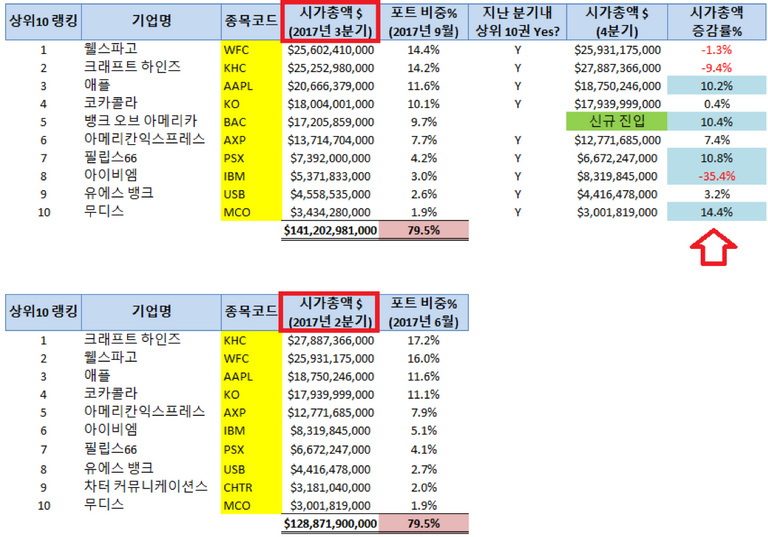

흥미롭게도 2017년 9월 30일 기준 버크셔 해서웨이 상위 10개 주식들은 지난 2017년 2분기와 동일한 수준의 포트폴리오 비중 (전체 포트폴리오의 +79.5% 대변)을 유지하고 있으나, 상위 10개 주식들 중 애플 (Apple)과 기타 금융 관련주들 (AXP, BAC, MCO등)의 최근 양호한 주가 수익률에 힘입어 (아래 주가 그래프에서와 같이 이들 주요 매수 주식들은 같은 기간 미국 증시 벤치마크 S&P 500 지수 수익률을 가볍게 능가), 상위 10개 주식들의 시가총액 수준은 지난 2017년 2분기의 $128 billion달러에서 +10% 증가한 $141 billion달러를 기록합니다.

아래 테이블내 노란색 부분에서와 같이 총 10개 주식들 중 6개 주식에 대해서는 중립 (No Change) 자세를 유지하고 있는 가운데 올들어 낙관적 투자 관점을 표명하는 애플 (2017년 1분기 높은 투자 비중 기록 이후 2분기와 최근 3분기내 지속적으로 매수 활동 기록)과 2017년 3분기내 유일하게 신규 매수 (new purchase) 활동과 더불어 단숨에 버크셔 해서웨이 포트 랭킹 5위에 등극한 미국 대표 은행/금융 기관, 뱅크 오브 아메리카 (BAC: Bank of America)에 대한 적극적 매수 활동이 관찰되고 있습니다.

아래 테이블내 노란색 부분에서와 같이 총 10개 주식들 중 6개 주식에 대해서는 중립 (No Change) 자세를 유지하고 있는 가운데 올들어 낙관적 투자 관점을 표명하는 애플 (2017년 1분기 높은 투자 비중 기록 이후 2분기와 최근 3분기내 지속적으로 매수 활동 기록)과 2017년 3분기내 유일하게 신규 매수 (new purchase) 활동과 더불어 단숨에 버크셔 해서웨이 포트 랭킹 5위에 등극한 미국 대표 은행/금융 기관, 뱅크 오브 아메리카 (BAC: Bank of America)에 대한 적극적 매수 활동이 관찰되고 있습니다.

반면에 지난 2011년 1분기내 역발상적 가치투자 관점을 기반으로 과감히 투자했던 IBM 에 대한 대규모의 매도 활동이 관찰되고 있으니, 지난 2017년 2분기 -16% 부분 매도 이후 이번 3분기에도 여전히 2분기 대비 -31% 매도 활동을 통해 IBM에 대한 비관적 투자 관점을 표명하고 있는 워렌 버핏의 투자 자세를 파악할 수 있겠습니다.

반면에 지난 2011년 1분기내 역발상적 가치투자 관점을 기반으로 과감히 투자했던 IBM 에 대한 대규모의 매도 활동이 관찰되고 있으니, 지난 2017년 2분기 -16% 부분 매도 이후 이번 3분기에도 여전히 2분기 대비 -31% 매도 활동을 통해 IBM에 대한 비관적 투자 관점을 표명하고 있는 워렌 버핏의 투자 자세를 파악할 수 있겠습니다.

아래 요약테이블은 지난 2017년 2분기 (6월 30일 기준)와 최근 3분기 (9월 30일 기준) 사이의 상위 10개 주요 주식 보유 현황을 정리한 테이블로서, 오른쪽 “시가총액 증감률%” 부분에서 입증되듯이 애플/뱅크 오브 아메리카에 대한 추가 매수 (BUY)와 아이비엠에 대한 추가 매도 (SELL) 투자 결정에서 워렌 버핏의 탁월한 투자 결정력이 재입증되는 상황입니다.

상위 20개 (Top 20) 투자 현황

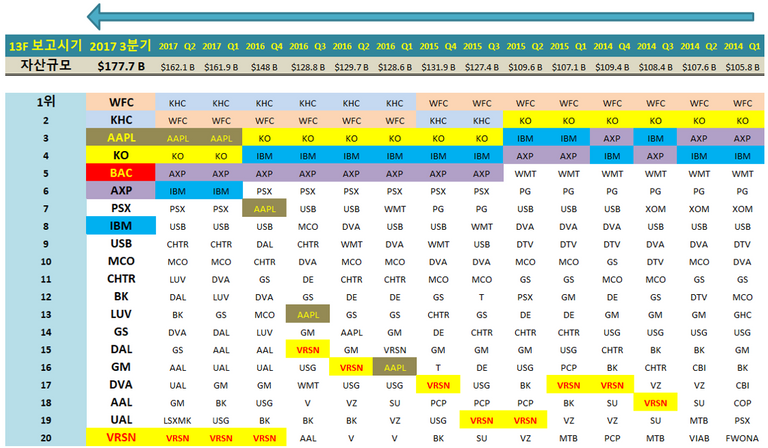

추가적으로 아래 테이블에서는 지난 2014년 1분기 부터 최근 2017년 3분기 투자 기간중 버크셔 해서웨이 포트폴리오 상위 20 (Top 20)들에 대한 투자 현황 흐름을 파악할 수 있습니다.

오랜 기간의 부동의 1~3위 자리를 유지하는 웰스 파고 (WFC: Wells Fargo: 금융/은행), 크래프트 하인즈 (KHC: Kraft Heinz: 케찹 브랜드), 코카 콜라 (KO: Coca Cola: 탄산 음료 & 스낵)에 대한 중장기적 가치투자 자세가 관찰되며, 최근 포트 비중 확대를 이루는 애플 (AAPL)과는 달리 하락세를 경험하는 아이비엠 (IBM), 아맥스 (AXP) 현황이 종합되는 가운데 비록 포트 랭킹 10위권 밖에 분류 (포트 랭킹 평균 18~20위 유지중)되고는 있으며, 오랜 기간 워렌 버핏의 투자 러브콜을 받는 베리사인 (VRSN: Verisign)이 흥미롭게 다가옵니다.

오랜 기간의 부동의 1~3위 자리를 유지하는 웰스 파고 (WFC: Wells Fargo: 금융/은행), 크래프트 하인즈 (KHC: Kraft Heinz: 케찹 브랜드), 코카 콜라 (KO: Coca Cola: 탄산 음료 & 스낵)에 대한 중장기적 가치투자 자세가 관찰되며, 최근 포트 비중 확대를 이루는 애플 (AAPL)과는 달리 하락세를 경험하는 아이비엠 (IBM), 아맥스 (AXP) 현황이 종합되는 가운데 비록 포트 랭킹 10위권 밖에 분류 (포트 랭킹 평균 18~20위 유지중)되고는 있으며, 오랜 기간 워렌 버핏의 투자 러브콜을 받는 베리사인 (VRSN: Verisign)이 흥미롭게 다가옵니다.

글로벌 최대 인터넷 도메인 관리 기업, 베리사인 (VRSN)에 대한 종합적 기업 분석글을 현재 준비중에 있으며, 차후 별도의 분석글을 통해 공유해볼 계획입니다.

Performance Back-Test

‘오마하의 현인’이며 현존하는 최대 가치투자자로서 높은 부와 명성을 유지하는 워렌 버핏을 수장으로 둔 버크셔 해서웨이의 최근 분기별 주요 투자 성과를 간단히 살펴보겠습니다.

이미 기존의 13F 보고서 분석글을 통해 다뤄보았듯이 2017년 1분기 대표 매수 주식으로는 애플 (Apple: 지난 2017년 1분기 +72 million 애플 주식에 대한 추가 매수) 이겠으며, 이후 최근까지 애플의 주가 흐름을 벤치마크 삼아볼때 나름 탁월한 투자 수익률을 접할 수 있겠습니다.

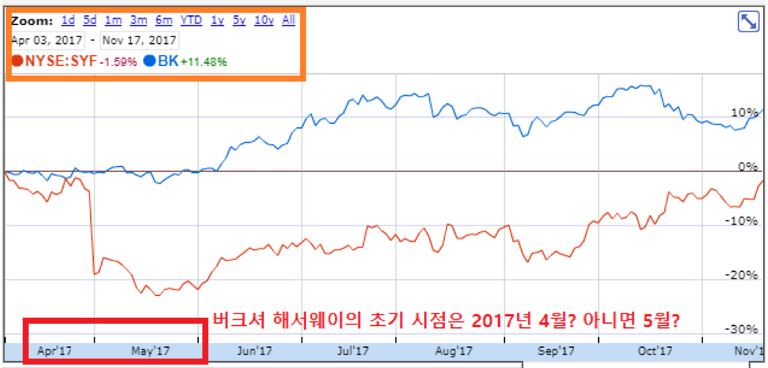

2017년 2분기 대표 매수 주식들로는 뱅크 오브 뉴욕 (BK)과 싱크로니 파이낸셜 (SYF) 이겠으며, 이들 두개 주식들의 2017년 2분기 (2017년 4월 1일) 부터 최근 주가 수익률은 다음과 같습니다. 싱크로니 파이낸셜 (SYF)의 마이너스 수익률이 파악되고는 있으나, 버크셔 해서웨이의 해당 주식에 대한 초기 매수 기간이 2017년 4월이었는지 아니면 최저치 바닥을 쳤던 지난 2017년 5월에 이뤄진 투자였는지에 따라 그 수익률 또한 확연히 다를 것으로 분석됩니다.

2017년 2분기 대표 매수 주식들로는 뱅크 오브 뉴욕 (BK)과 싱크로니 파이낸셜 (SYF) 이겠으며, 이들 두개 주식들의 2017년 2분기 (2017년 4월 1일) 부터 최근 주가 수익률은 다음과 같습니다. 싱크로니 파이낸셜 (SYF)의 마이너스 수익률이 파악되고는 있으나, 버크셔 해서웨이의 해당 주식에 대한 초기 매수 기간이 2017년 4월이었는지 아니면 최저치 바닥을 쳤던 지난 2017년 5월에 이뤄진 투자였는지에 따라 그 수익률 또한 확연히 다를 것으로 분석됩니다.

또 한가지 워렌 버핏의 탁월한 투자 결정이 돋보이는 부분은 지난 2017년 2분기내 보유중에 있던 제너럴 일렉트릭 (GE) 주식 전량에 대한 매도를 결정한 투자 관점으로서, 아래 그래프에서와 같이 지난 2017년 2분기내 GE (제너럴 일렉트릭)에 대한 버크셔 해서웨이의 전량매도 투자 결정 이후 주가는 -36% 급락세 경험중에 있습니다.

또 한가지 워렌 버핏의 탁월한 투자 결정이 돋보이는 부분은 지난 2017년 2분기내 보유중에 있던 제너럴 일렉트릭 (GE) 주식 전량에 대한 매도를 결정한 투자 관점으로서, 아래 그래프에서와 같이 지난 2017년 2분기내 GE (제너럴 일렉트릭)에 대한 버크셔 해서웨이의 전량매도 투자 결정 이후 주가는 -36% 급락세 경험중에 있습니다.

그렇다면, 2017년 3분기 대표 매수 주식으로 분류되는 뱅크 오브 아메리카 (BAC)의 주가 흐름은 최근 어떠한 수익률을 반영하고 있을지 궁금해지는데요… 2017년 3분기 (2017년 7월 1일) 부터 최근까지의 주가 수익률은 아래 그래프와 같이 +10.08%를 달성하며 같은 기간 미국 증시 벤치마크 지수 S&P 500의 +6.51%를 능가합니다.

그렇다면, 2017년 3분기 대표 매수 주식으로 분류되는 뱅크 오브 아메리카 (BAC)의 주가 흐름은 최근 어떠한 수익률을 반영하고 있을지 궁금해지는데요… 2017년 3분기 (2017년 7월 1일) 부터 최근까지의 주가 수익률은 아래 그래프와 같이 +10.08%를 달성하며 같은 기간 미국 증시 벤치마크 지수 S&P 500의 +6.51%를 능가합니다.

주요 섹터별 포트폴리오 현황

버크셔 해서웨이의 주요 섹터별 포트폴리오 현황을 살펴보면, 크게 3개의 섹터들 (필수소비재: Consumer Staple, 금융: Finance, IT: Information Technology)에 대한 상대적으로 높은 비중도을 기록합니다.

- 금융 (Finance: 주황색 부분): 버크셔 해서웨이의 섹터 투자 현황 중 가장 눈에 띄는 부분으로 금융 섹터내 포트 비중은 지난 2017년 2분기의 +33%에서 최근 2017년 3분기내 41% 수준으로 급등한 상황이며, 대표적으로 최근 신규 매수를 실시한 뱅크 오브 아메리카 (Bank of America: BAC)가 투자 트랜드를 선도하는 상황입니다. 또한 싱크로니 파이낸셜 (Synchrony Financial: 과거에는 글로벌 다국적 기업, 제너럴 일렉트릭 (General Electric)의 GE캐피탈내 소비자금융부문에 속함)에 대한 지난 2017년 2분기의 높은 초기 매수 결정이후 이번 3분기내 추가 매수를 기록하는 점 또한 금융 섹터의 높은 투자 비중 확대를 간접적으로 대변하고 있습니다.

- 필수 소비재 (Consumer Staples: 하늘색 부분): 버크셔 해서웨이 총 포트내 +24.84%를 대변하고 있으며, 글로벌 최대 식품/스낵 브랜드 기업, 크래프트 하인즈와 오랜 기간 워렌 버핏의 일편단심 사랑을 독차지하고 있는 코카콜라등이 포함된 섹터입니다.

- 정보통신/기술 (Information Technology: 분홍색 부분): 지난 2017년 2분기 IT 섹터 비중 (+18.42%)에서 소폭 하락한 +16.45%를 이루며, 이번 3분기 아이비엠 (IBM)에 대한 대량 매도 활동이 섹터 비중 하락세에 한몫하였으나, 동시에 추가 매수 활동을 추진한 애플 (Apple)이 상충 역할 제공하고 있는 섹터입니다.

상위 10개 종목들에 대한 기본 투자지표 비교분석

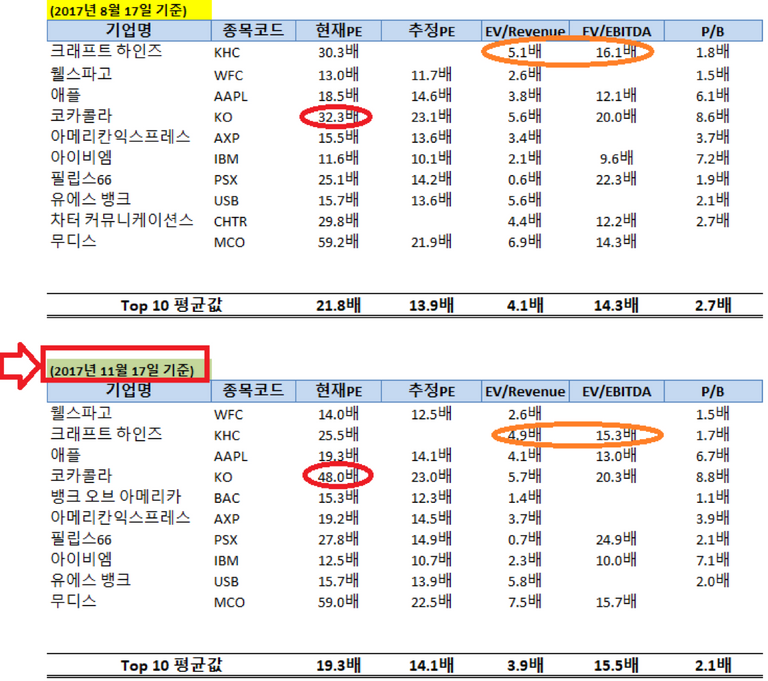

버크셔 해서웨이의 상위 10개 종목들에 대한 최근 주요 투자 지표를 아래 테이블에 요약했습니다.

지난 2017년 8월 17일 평가 기준과 비교해볼때 3개월이 지난 2017년 11월 17일 기준 크래프트 하인즈의 기업 평가 지표는 감소한 반면에 코카콜라의 현재 PE등은 상대적으로 고평가되고 있는 것으로 종합되겠으며, 최근 미국 증시 상승세를 간접적으로 대변하듯이 상위10개 주식들의 평균 추정PE와 EV/EBITDA도 증가한 수준을 기록합니다.

지난 2017년 8월 17일 평가 기준과 비교해볼때 3개월이 지난 2017년 11월 17일 기준 크래프트 하인즈의 기업 평가 지표는 감소한 반면에 코카콜라의 현재 PE등은 상대적으로 고평가되고 있는 것으로 종합되겠으며, 최근 미국 증시 상승세를 간접적으로 대변하듯이 상위10개 주식들의 평균 추정PE와 EV/EBITDA도 증가한 수준을 기록합니다.

이 글은 SNEK(https://www.snek.ai/alpha/article/109175)에서 제공하는 보고서이며 이 글의 SBD 보상은 기고자와 회사로 귀속됩니다. 여러분의 리스팀과 댓글, 보팅은 모두 환영입니다:)

이 글은 SNEK(https://www.snek.ai/alpha/article/109175)에서 제공하는 보고서이며 이 글의 SBD 보상은 기고자와 회사로 귀속됩니다. 여러분의 리스팀과 댓글, 보팅은 모두 환영입니다:)

스스로 홍보하는 프로젝트에서 나왔습니다.

오늘도 좋은글 잘 읽었습니다.

오늘도 여러분들의 꾸준한 포스팅을 응원합니다.

The topics you post are so beautiful, Thank you for posting this.

애플과 뱅크오브아메리카의 장래가 좋게 평가되어 소유되고 있군요

그리고 IBM의 장래가 불안했던 탓일까요?

워렌 버핏이 매도 했네요 ㄷㄷ

흥미롭게 보았습니다. 감사드립니다 :)

유명한 투자자들은 어떤 주식을 가지고 있나 궁금했었습니다 ^^

역시나 `1위는 웰스파고,

그래도 애플은 꾸준히 좋게 평가되어지는군요.

3월의 시작을 아름답게 보내세요^^

그리고 진정한 스팀KR 에어드롭!

[골든티켓x짱짱맨x워니프레임] 9차 옴팡이 이모티콘 증정 천명 이벤트! 그 첫번째 250명 !

https://steemkr.com/kr/@goldenticket/x-x-9-250