지금까지 우리는 피터 린치를 통해서 많은 것을 배웠습니다. 이분이 꽤 자세하게 어떤 주식을 언제 사고 팔아야 하는지 설명을 해 주십니다.

보통 투자자들은 이정도 읽고 탄복하고 끝납니다. 저는 좀 특이한 사람입니다. 소위 “계량투자자” 인데요, “피터 린치의 전략을 한국에서 돌렸다면 돈을 벌 수 있었을까?” 바로 이것을 알고 싶습니다! 이거를 검증하고 싶어요!

그리고 여러분! 뉴지스탁(www.newsystock.com)이라는 훌륭한 툴이 있습니다! 여기서 여러분들이 원하는 거의 모든 것을 백테스트 할 수 있습ㄴ다!

경고: 저는 물론 피터 린치와 정확히 싱크로율 100%를 달성하는 전략을 만들어 낼 수는 없습니다. 다만, 피터 린치의 매수/매도 취지를 최대한 살릴려고 노력하고, 될수록 단순한 전략을 만들려고 합니다.

뉴지스탁을 통해서 여러분들은 저보다 얼마든지 더 좋은 전략을 만들어 내실 수 있습니다. 제 포인트는 – 아래와 같이 제가 3분만에 만든 전략들도 수익이 꽤나 좋습니다!

1. 느림보 전략

피터 린치는 느림보들을 별로 좋아하지 않았습니다. 별 성장을 보이지 않아서요. 오로지 배당이 높아서 쟤들을 산다고 했습니다.

복습! 피터 린치의 느림보 매수, 매도 전략을 살펴 보죠.

매수: 린치는 느림보를 살 경우 배당을 보고 들어오는 경우가 많다고 합니다.

“이 기업은 이익이 계속 증가하나?”

“배당수익률이 높나?”

“배당을 불경기에도 안 주거나 줄인 적은 없지?”

등이 매수 고려 사항입니다.

매도 원인:

가격이 30-50% 올랐을 경우, 기업 펀다멘탈이 악화되었을 경우(시장점유율 감소, 신제품 없음, 이상한 사업다각화 또는 M&A 등), 배당수익률이 너무 낮을 경우

Ok! 그럼 뉴지스탁을 통해서 엇비슷하게 전략을 짜 봅시다. 아주 무식하게 전략을 한번 만들어서 백테스트를 해 봅시다!

백테스트 구간: 2010.1.1-2018.4.18

1. 매수 조건

- 배당수익률 1-50위 기업

- 배당성장률: 전년 대비 0 이상

- 순이익성장률: 전년 대비 0 시아

2. 종목 수

20개 기업, 배당수익률이 높은 기업부터 매수

3. 매도 규칙

- 50% 오르거나

- 1년 보유 후 매도

- 손절 없음

거래비용은 매수 0.3%, 매도 0.6%로 아주 보수적으로 적용했습니다.

정말 무식하게 전략을 만들었습니다. 한국에서 가장 배당수익률이 높은 주식들 내에서, 전년대비 배당, 수익이 증가하는 기업의 주식을 20개 매수하는 겁니다. 그리고 이놈들이 50% 오르거나, 아니면 1년 지나면 팔고 다른 주식으로 교체합니다.

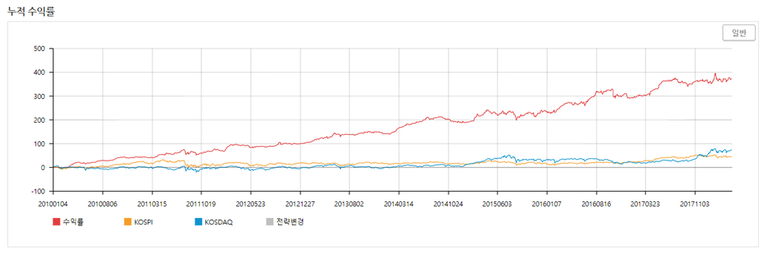

이딴 무식한 전략으로 돈을 벌 수 있냐고요? 2010.1-2018.4 구간 결과를 보시죠!

결과는?

총 수익: 374.37%

복리수익: 20.5%

MDD(최대 낙폭): 12.5%

승률: 68%

수익종목 평균 수익률: 37.45%

손실종목 평균 수익률: -17.86%

오호! 저런 무식한 전략을 따랐다면 우리는 복리 20.5%를 벌었으며, 최악의 순간에 겨우 12.5% 깨졌습니다.

꽤 괜찮은 전략이네요! 심지어 여기에는 배당 수익이 빠져 있습니다! 배당을 많이 주는 주식들이니까 복리수익 20.5%에서 3-4% 추가를 해도 됩니다!

8년동안 우리의 자산은 이렇게 374% 증가합니다.

<느림보 배당 전략, 2010.1.1-2018.4.18>

한국에서 배당을 보고 투자하는 전략은 매우 현명했습니다!

2. 튼튼이 전략

또 한번 피터 린치의 말씀을 복습해 보겠습니다.

매수: PER가 핵심이라고 합니다. PER가 평균보다 낮은데 회사 성장이 빨라지고 경쟁력이 나아지는 것 같으면 매수한다고 합니다.

매도: 여기서 10배 수익을 기대할 수는 없다고 합니다. PER가 평균보다 많이 높아지거나, 산업 평균 PER보다 높으면 판답니다. 보통 린치는 튼튼이를 통해 30-50% 번 후 다음 튼튼이로 갈아탄다고 합니다.

이익성장률이 감소하거나 신제품 반응이 시큰둥 해도 매도 대상이라고 합니다.

그럼 다시 한번 뉴지스탁을 통해서 전략을 짜 봅시다.

백테스트 구간: 2010.1.1-2018.4.18

1. 매수 조건

- Trailing PER: 8 이하

- 순이익성장률: 전년 대비 10% 이상(이래야 튼튼이!)

- 산업: 경기민감주 제거(소비재, 소비자서비스, 건강관리, 유틸리티, 통신산업만 포함)

2. 종목 수

- 20개 기업

- PER가 낮은 기업부터 매수

3. 매도

- 산 후 가격이 50% 오르거나

- PER가 12 이상으로 오르거나

- 전년대비 이익성장률이 0 이하로 떨어지거나

- 1년 보유 후 매도

- 손절 없음

거래비용은 매수 0.3%, 매도 0.6%로 아주 보수적으로 적용했습니다.

또 한번 무식하게 전략을 만들었습니다. 경기에 별로 민감하지 않고 이익이 전년대비 10% 이상 성장한 주식의 PER가 8 이하로 떨어지면 사고, 50% 오르거나, PER가 12로 오르거나, 이익성장이 멈추면 팝니다. 아니면 1년 기다렸다가 주식을 교체합니다.

이 전략도 꽤 무식합니다. 2010.1-2018.4 구간 결과를 보시죠!

결과는?

총 수익: 252.03%

복리수익: 16.3%

MDD(최대 낙폭): 14.2%

승률: 55%

수익종목 평균 수익률: 28.29%

손실종목 평균 수익률: -13.33%

조금 전 느림보 배당 전략보다는 위력이 다소 떨어졌으나 복리 16.3% 벌었다고 어디 숨을 필요는 없습니다. 차트를 보시면 아시겠지만 주가지수는 가볍게 능가합니다.

<한국형 튼튼이 전략, 2010.1-2018.4>

보시다시피 피터 린치의 전략은 어느 정도 계량화가 가능하고, 이정도 원시적인 차원에서 전략을 따라만 해도 수익이 꽤나 좋습니다!

게다가 피터 린치가 거들떠 보지도 않았던 배당주만 가지고도 최근 8년간 가볍게 복리 20% 이상을 벌 수 있었습니다.

제가 “저는 조금 다릅니다. 제 경험상 이런 느림보들은 엄청나게 저평가 되는 경우가 많습니다. 자기자본의 30% (PBR = 0.3) 정도에 거래되거나, 수익의 5배 미만(PER = 5) 에 거래되는 경우도 많고, 배당이 꽤 나오는 경우도 있습니다. 터무니 없는 저평가가 어느 정도만 해소 되어도 돈을 벌 수 있으며, 워낙 저평가 되어서 더 이상 떨어질 가능성도 낮습니다.” 라고 했는데, 한국 시장에서는 제 감이 틀린 것 같지 않아서 뿌듯합니다!

저는 느림보 전략에 가까운데 50%가까이 갔을 때 팔지 않았던 종목들이 있는데 갑자기 떠오르네요 ㅠㅜ

50% 익절 안하고 1년 1회 리밸런싱 조건으로만 해 봤더니 수익이 실제로 374%에서 277%로 줄어드네요. MDD도 12에서 15%로 늘고요.

오 직접 테스트까지... 감사합니다 ㅎㅎ

좋은 전략이라 생각되서

리스팀 합니다^^

이렇게 정리해주시면 저 같은 사람도 막 해보고 싶게 되요..

해보세요 ㅋㅋ

비계량의 대표주자인 피터린치가 말한 것도 결국 계량화 시키셨네요. ^^ 단순함에 비교해서 수익률을 보니 역시 퀀트는 정말 위대합니다. 잘보고 갑니다!

사실 피터 린치가 계량화하기 쉽지 않은 거물입니다. 그런데 극히 일부만 계량했는데도 꽤 잘 먹히네요.

!!! 힘찬 하루 보내요!

어마어마합니다!! 상금이 2억원!!!!!! https://steemit.com/kr/@mmcartoon-kr/5r5d5c

좋은 전략이라 생각 됩니다! 도움되는 내용을 이렇게 자세히 설명해주시니 감사 드립니다!

좋은 글 잘 읽었습니다. 그런데 만약 뉴지스탁에서 제공되는 주가가 수정주가라면 배당을 고려한 가격이 아닌가요..?

아닙니다.

수정주가는 유상증자나 무상증자 또는 액면분할 등이 실시된 경우에 나타나는 주식가격의 차이를 수정한 주가입니다. 배당은 별개입니다.

좋은 글 잘 보았습니다

저는 국내 투자는 떠난지 오래고 이제 미국 배당주 투자를 하고 있습니다.

마침 올리신 글 읽고 큰 도움되었네요 :)

미국에서는 20-30년 동안 매년 배당 올린 기업들도 많으니까 그런 기업들 중 valuation이 너무 높지 않은 기업들 주식 하면 중간 이상(?) 은 충분히 갈거 같아요!

유용한 전략들이네요.

응용해보겠습니다. (:

좋은 정보 감사합니다. ^^

좋은 글 잘보았습니다 : )