2020년 3월 6일 금요일 원유 선물은 10% 급락한 반면, 채권 시장의 상승 랠리로 TLT ETF는 5.2% 급등했다. 각각 4 및 6 시그마 사건에 해당된다.

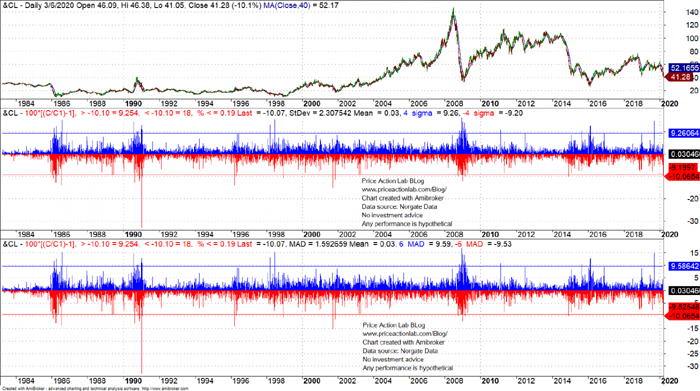

4월 인도분 원유 선물은 10.1% 급락했다.

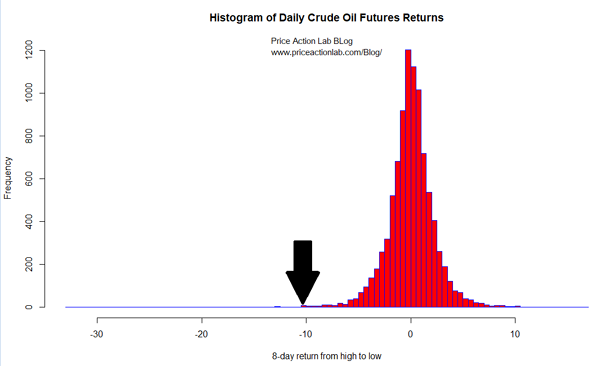

위 차트에서 볼 수 있듯이, 1983년 이후 원유 선물이 일간 10.1% 이상 하락한 경우는 18차례 있었다. 따라서, 원유 시장에서는 이런 낮은 확률의 사건도 일어나곤 한다.

일간 수익률 분포의 첨도 값은 약 12.4로, 아주 급첨적인 분포에 있다.

분포의 평균은 S&P 500의 일간 수익률과 거의 동일하지만, 표준 편차는 약 2배이므로, 훨씬 더 위험한 시장이다.

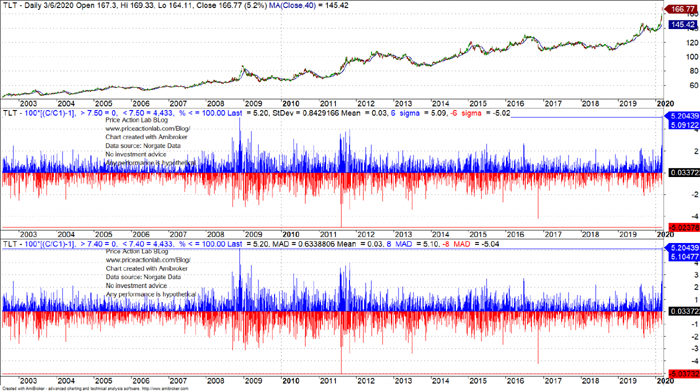

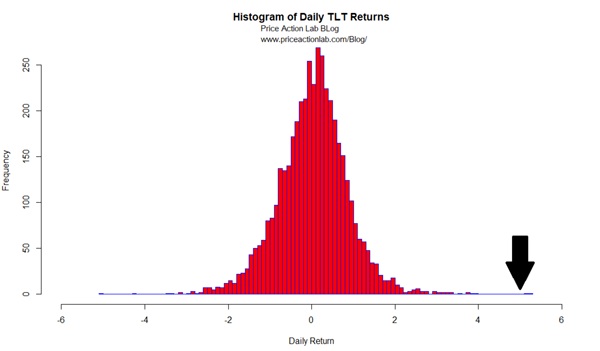

TLT ETF는 5.2% 급등하면서, 금융 위기 약세장의 바닥을 기록하기 전인 2008년 11월 20일 이후 일간 최고치를 기록했다.

TLT의 일일 수익률 분포의 첨도 값은 5.1로 원유 시장만큼 급첨적이지는 않다.

하지만 TLT의 샘플이 충분하지 않다는 점에서, 어쩌면 미래에는 채권이 원유나 주식만큼 위험한 것으로 판명 날 수도 있다.

자료 출처: Price Action Lab, "Extreme Tail Events in Bond and Oil Markets"

'미래에는 채권이 원유나 주식만큼 위험한 것으로 판명'난다면 지금 거의 극한까지 오른 미국 10년물 채권 선물 가격이 폭락할 수도 있다는 것인가요?

Posted using Partiko Android