마켓 타이밍(Market timing).

주식 시장의 상승과 하락을 예측하여 높은 수익률을 얻으려는 투자 행위를 말한다. 투자자의 입장에서는 싼 가격에 사서 높은 가격에 팔려 하는 행위가 기업 입장에서는 주식가격이 최대일 때를 예측해 주식상장이나 유상증자를 하려고 하는 것이 대표적이다. - 한경 경제용어 사전

시장에는 마켓 타이밍, 즉 진입과 청산 시점을 적극적으로 고려해야 한다는 진영과 시점 선택은 가능은 하겠지만 극히 어려운 일이기 때문에 그냥 시장에 계속 남아있는 편이 낫다는 진영이 있습니다.

아래 소개할 자료에서, ‘알바레즈 퀀트 트레이딩’은 S&P 500 지수를 백테스팅해 이 논쟁의 단면을 보여줍니다.

시장에서 수익률 최고의 며칠과 최악의 며칠을 놓쳤을 경우 수익률에 어떤 영향이 있는지 살펴봄으로써, 시장에서 시점 선택을 해야 하느냐, 아니면 필요 없느냐를 간접적으로 알아보고 있습니다.

먼저 알바레즈에서는 1996년 1월 1일에서 2018년 9월 30일까지 S&P 500 토털 리턴 지수 데이터를 사용해, 매일 종가에 진입 및 청산 시점을 선택했습니다. 예를 들어, 데이터 상 내일이 최고의 날이라면, 오늘 종가에 청산하고, 내일 종가에 진입해, 내일의 수익률을 놓쳤을 경우의 결과를 평가했습니다.

시장에서 반드시 시점 선택을 노려야 한다?

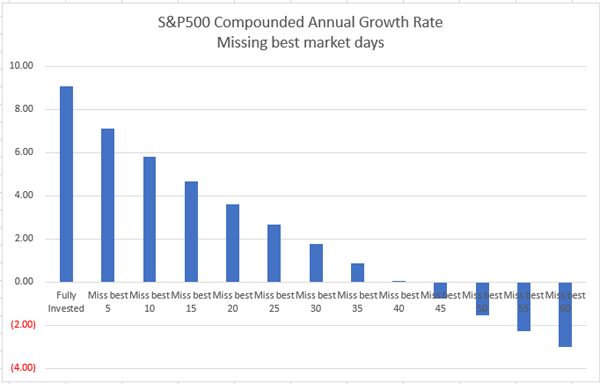

다음 차트는 시장에 온전히 남아 있었을 경우와, 연중 최고의 며칠, 즉 수익률이 가장 높았던 5일에서 60일을 놓쳤을 경우의 결과를 비교한 것입니다.

예상대로, 수익률이 최고였던 날을 더 많이 놓칠수록 수익률은 악화됩니다. 역시 좋은 날을 놓치면 좋은 결과로 이어지지 않습니다.

시장에서 시점 선택을 노릴 필요가 없다?

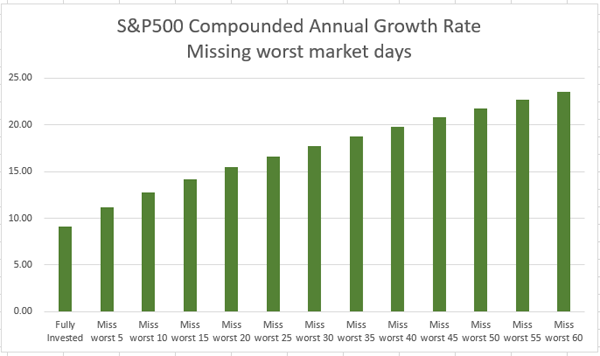

다음 차트는 시장에 온전히 남아 있었을 경우와, 연중 최악의 며칠, 즉 수익률이 가장 낮았던 5일에서 60일을 피했을 경우의 결과를 비교한 것입니다.

다시 한 번 예상한 대로, 수익률이 개선되었습니다. 하지만 개선 규모에 주목할 필요가 있습니다. 시장에 그대로 남아있을 경우, 연평균 수익률은 9.08%였던 반면, 연중 최악의 60일을 피했을 경우에는 23.53%였습니다.

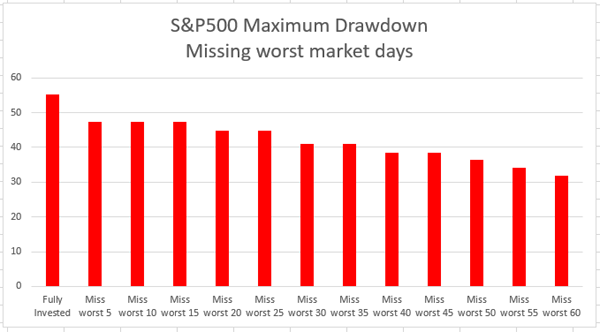

고점 대비 하락 정도를 측정하는 최대 누적 하락수익률(MDD, Maximum Drawdown)은 어떨까?

최악의 며칠을 피했을 경우 MDD에는 어떤 영향을 미칠까요?

위 차트에서 볼 수 있듯이, 55.25%에서 31.89%로 줄었습니다.

알바레즈에서는 결론적으로, 시장에서 시점 선택을 노려야 한다? 시장에서 시점 선택을 노릴 필요가 없다? 두 가지 모두 극단적인 생각이며, 버려야 한다고 말합니다. 시장이 어떻게 되든 말든 그냥 놔두겠다는 생각도, 일간 기준으로 시장의 진입 및 청산 시점을 선택해야 한다는 생각도 무리라면서, 더군다나 최악의 날과 최고의 날은 몰려 있는 경향이 있다고 합니다.

시장이 잘 나가면 그대로 두고, 소나기는 피하고 보는 게 상책이란 말이죠.

여러분의 생각은 어떠신지요?

타이밍을 맞추는거나 소나기를 피하는게

말이 쉽지 싶은 생각이 들기에 갠적으로

난감한 물음이네요;;

효율시장 가설 하 시장수익률 목표의 인덱스펀드 투자나 가치투자(시장수익률 상회 및 장기)를 하더라도 차트를 통한 기술적 분석이 어느정도는 필요하다라는게 교훈 아닐까요?

존버는 안된다는걸 매일매일 느끼고 있습니다.