스벤 칼린의 책 '현대식 가치 투자' 4장에서, 저자는 벤저민 그레이엄이 가치 투자의 기본 원칙을 제시한 지 거의 한 세기가 지났다면서, 그레이엄의 투자 원칙은 여전히 건재하지만, 이후 투자에서 수익은 개선하고 위험은 줄일 수 있는 여러 가지 고려 사항이 새로 등장했다고 쓰고 있다.

- 세금

- 주가 동향

- 낙관론

- 재귀성 이론

- 기업 지배구조

- 배당금 및 자사주 매입

- 투자 업계

세금이 아까워 수익 실현을 머뭇거리지 말라.

칼린은 투자자라면 세금이 아까워 수익 실현을 머뭇거려서는 안된다고 말한다. 예를 들어, 주가가 100달러로 저렴할 때 주식을 매수했고, 1년 후 주가가 200달러로 뛰었다. 이때 수익을 실현하게 되면, 양도 소득세가 20달러이고, 남은 수익은 80달러가 된다. 이때 투자자는 이 20달러가 아까워 매도를 주저할 수 있다.

주가가 200달러까지 올랐으면 이 주식은 더 이상 저렴한 수준이 아닐 가능성이 높고, 주가가 다시 하락할 가능성도 있다. 또한 기회비용이 있을 수도 있다. 즉, 만일 세금 20달러가 아까워서 그냥 계속 들고 가다가는 주가가 50달러 또는 80달러 수준인 다른 저렴한 주식에 투자할 놓칠 수도 있다는 말이다.

투자하고 있는 나라의 관련 세제를 충분히 파악하는 것이 아주 중요하다.

주가 동향

언제나 주가가 해당 기업의 현실을 반영하는 것은 아니다. 칼린은 일례로 제약 업체 화이자를 든다. 때문에 화이자는 경제 상황에 상관없이 상대적으로 안정적인 매출과 영업이익을 올리는 기업이다.

하지만 2008년~2009년 기간, 시장 대부분과 더불어, 주가 폭락을 겪었다. "주식 시장이 공황 상태에 빠지게 되면, 대부분의 투자자들은 기업의 안정성이나 경제 동향과의 상관관계에는 관심이 없고, 우선 팔고 보는데 바쁘다."

예상했던 대로, 화이자는 이 기간에도 안정적인 영업이익을 올렸고, 그에 따라 주가도 금융 위기 이전 수준으로 회복했다. 그리고 칼린이 쓴 것처럼, "시장의 변덕스러운 행동과 기업의 펀더멘탈 차이를 간파할 수 있는 사람들에게 시장은 계속해서 훌륭한 투자 기회를 제공한다."

낙관론

칼린은 시장에서 낙관론자가 된다는 것은 주가가 상승하길 기원하는 것이 아니라고 강조한다. 그보다는 시장이, 복리 효과와 다른 여러 요인들로 인해, 장기적으로 적당한 수익률을 가져다줄 것이라고 믿는 것이라고 말한다.

다른 요인들 중 하나가 경기 순환 사이클이다. 사람들은 주가는 오르락내리락하기 마련임을 머릿속으로는 알고 있지만, 약세장이 닥치게 되면, 많은 투자자들이 마치 시장에 종말이 닥친 것처럼 행동한다.

가치 투자자들에게 이러한 시장 조정과 경기 침체는 나쁜 소식이 아니라, 좋은 주식을 저렴한 주가에 살 수 있는 기회다. 이런 기회는 종종 예상보다 짧게 지나간다. 왜냐하면 부양책이 등장해 시장에 영향을 미치기 시작하기 때문이다. 예를 들어, 중앙은행이 금리 정책을 느슨하게 하고, 시장에 신규 자본을 투입하는 것이 부양책에 속한다. 칼린이 말했듯이, "침체란 경제가 계속 성장해 나가는 과정에서 잠시 쉬는 단계임을 아는 게 중요하다."

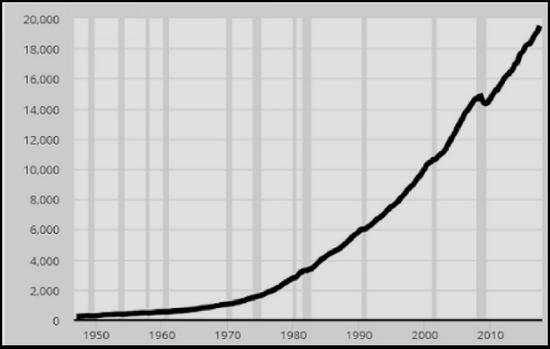

그는 이점을 예시하기 위해, 미국 세인트루이스 연준의 아래 차트를 보여준다. 이 차트는 미국의 GDP 성장 추세를 보여주면서, 조정과 침체 시기를 회색의 존으로 보여준다.

그는 이 차트를 보여주면서, "경기 침체는 인류의 공통적 속성인 장기적인 성장과 발전 추세에서 일시적으로 일어나는 사소한 상황 변화"라고 말한다.

재귀성 이론

조지 소로스가 만들어낸 이 이론은 금융 시장의 비이성적인 행동이 기업의 펀더멘탈 또는 심지어 시장 자체에 영향, 즉 재귀적 영향을 미칠 수 있다고 설명한다. 칼린은 가치 투자자라면 이러한 영향을 아주 잘 알고 있어야 한다고 주장한다.

예를 들어, 어떤 기업이 (주가를 끌어내리려는) 공매도 투자자들의 공격을 받게 되면, 주주들이 공황에 빠지고, 채권자들이 자금을 빼내려 할 수도 있다. 이는 다시 기업 펀더멘탈에 영향을 줄 수도 있다. 칼린은 이로 인해 많은 투자자들이 비이성적 행동에 나서고, 많은 안전 마진 투자가 실패하며, 많은 가치 투자가 손실로 이어지는 이유라고 보고 있다.

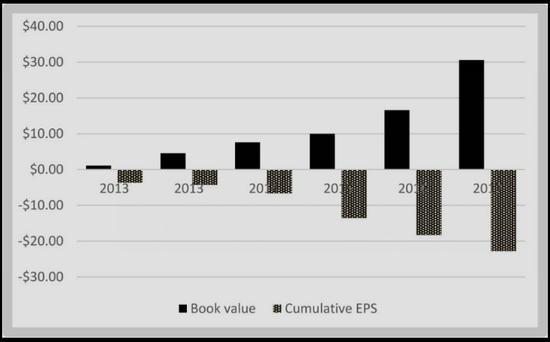

그는 2012년~2017년 기간의 테슬라를 예로 든다. 다음 표에서처럼, 테슬라는 누적 주당 순이익은 마이너스로 성장하고 있음에도 불구하고, 장부 가치는 계속 증가하고 있는 모습을 보여준다.

도대체 어떤 일이 있었기에 이렇게 된 걸까? 테슬라는 2010년~2017년 기간 동안 단 한 분기도 흑자를 내지 못했지만, 계속 신규 자본을 유치해 주당 장부 가치를 10배 이상 높였기 대문이다. 칼린은 이런 현상을 긍정적 재귀성 효과라고 부른다.

기업 지배구조

칼린은 기업들이 평범한 이익에 만족하는 상황을 두고 전염병이라고 말한다. 이런 상황이 시장에는 영향을 주지 않을지 모르지만, 기업 이익에 따라 포트폴리오를 조정하지 않는 투자자들에게는 중요한 결과로 이어질 수 있다.

그는 주주들 사이에서 오로지 최종 실적과 경쟁력만 바라보는 경향이 점점 강해지고 있는데 대해 불만을 토로한다. 즉, 주주들이 최종 실적이 플러스(+)이고, 경쟁력도 비슷한 수준을 유지하는 한, 기업이 잘하고 있다고 생각한다는 것이다. 누구도 더 나은 실적을 올릴 수 있었는데 왜 그러지 않았느냐고 묻는 주주가 없다.

칼린이 지적한 것처럼, 대부분의 주식을 인덱스 펀드와 연기금 펀드들이 조금씩 보유하고 있기 때문에, 기업 경영진에 대한 엄격한 통제가 이뤄지고 있지 않다. 따라서 기업 경영진이 합당한 정도로 잘 하기만 하면, 경영진과 주주들 사이에 이해관계가 어긋나더라도, 주주들로부터 어떤 문제 제기도 받지 않게 된다.

그는 2007년~2017년 기간 동안, 역사적인 저금리 상황과 전 세계적인 경제 성장에도 불구하고, S&P 500 소속 기업들의 총 영업이익이 증가하지 않은 점을 지적한다. 그리고 이것은 명목상 평가다. 여기에 생존 편향 문제를 더하면 상황은 더 안 좋다. 즉 영업이익이 낮아진 기업은 지수에서 배제되고, 영업이익이 높아진 기업이 지수에 추가되기 때문이다.

주가, 배당금 그리고 자사주 매입

칼린은 주가가 높아진다는 것이 가치 투자자들에게 좋은 일이냐고 묻는다. 그리고는 매도하려는 경우에만 좋은 일이고, 가치 투자자라면 모름지기 “주식을 쟁여나간다.”라는 생각을 지녀야 한다고 주장한다.

또한 높아진 주가는 인덱스 펀드에 투자하고 있는 개인 투자자나 연금 펀드를 붓고 있는 이들에게 문제가 될 수 있다고 한다. 칼린은 “기업 수익은 횡보를 보이고 있는 반면 S&P 500 지수는 계속 오르고 있는 상황에서, 대부분의 투자자들은 같은 물건에 점점 더 높은 가격을 지불하고 있는 모양새다. 연금 펀드를 생각해 보면, 주가 상승은 펀드 가입자들에게 전혀 긍정적이지 않다. 동일한 연금을 납부하는 한, 펀드가 어떤 주식을 사들이던, 자기 비중은 점점 줄어들기 때문이다.”라고 말한다.

하지만 기업 경영진은 더 많은 배당금을 지불하고, 자사주를 매입하면서, 계속해서 주가를 띄우려고만 한다. 더 심각한 일은 돈을 빌려다가 배당금 지급과 자사주 매입에 쓰고 있다는 것이다. 칼린이 제시한 2007년~2017년 기간의 데이터에 따르면, S&P 500 소속 기업들 전체의 영업이익은 6.8조 달러에 불과한 반면, 배당금 지급과 자사주 매입에는 7.16조 달러를 썼다고 한다. 게다가 기업들이 내재 장부 가치 이상을 주고 자사주를 매입하고 있다면 상황은 더 심각해진다.

분명 칼린은 투자자들이 주식을 사고팔아 얻는 자본 이익보다는 복리 효과를 통한 내부 성장, 포트폴리오를 늘려나가는 식을 재산을 증식해 나가야 한다고 믿는다.

#### 투자 업계와 수수료

마침내, 칼린은 수수료와 투자 업계의 사익 추구 행태를 비판한다. 그러면서, 일반 투자자들의 수익률이 시장보다 못한 이유 중 하나가 바로 이 때문이라고 말한다. JP 모건의 2017년 보고서에 따르면, 1997년부터 2017년까지 평균 투자자의 연평균 수익률은 2.3%였던 반면, 시장의 연평균 수익률은 7.5%였다.

온라인 서비스와 DIY 서비스의 등장같이, 지난 세월 동안 업계의 경쟁이 새롭고 치열해지면서, 계속해서 수수료가 낮아지고 있다는 점이 그나마 좋은 소식이다.

자료 출처: Guru Focus, "Modern Value Investing: Adding to the Value Investing Toolbox"

가치투자베이스로 자신만의 트레이딩 기술을 만들어 둔다면 좋은 것 같습니다. 시장이 워낙 빠르고 복잡해져서 구시대의 가치투자 이론은 그 자체로 먹히지 않는 경우가 더 많아져서요. 좋은 글 잘 읽었습니다^^