행동주의 펀드의 목적은 수익극대화의 추구이다. 정확한 통계인지는 모르겠으나 국내 주식투자자는 500만 명 시대에 접어들었으며 그중에 4년 이상 투자자는 2% 즉 10만 명 정도에 불과하다고 한다. 금년 가상화폐시장은 작년과는 판이한 완전히 죽쓴 한해다. 내년엔 어떻게 전개될지 모르겠으나 좋아지길 희망한다. 주식이나 코인시장 모두 모름지기 예측보다는 대응이 우선이다.

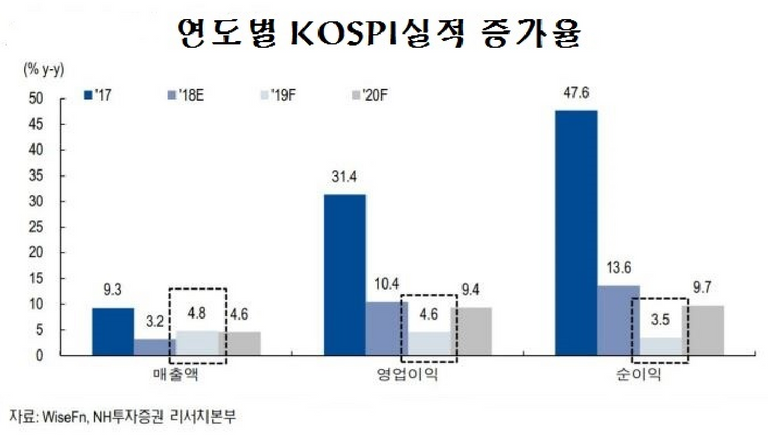

<위 그림은 참고용이며 연도별 코스피 실적증가율(2017~20년)을 나타내는 막대그래프이다>

위 그림에서 보듯이 내년 코스피 상장회사의 영업이익과 순이익이 올해보다 각각 4.6%, 3.5% 증가할 것으로 예상하지만 실적추정치가 아래쪽으로 조정되는 추세인 만큼 이익감소 가능성을 열어두어야 할 것이다. 올해 3Q 어닝시즌을 거치면서 내년 실적 즉 매출액, 영업이익, 순이익 전망치는 시간이 갈수록 더욱 하향 조정되고 있다. 특히 올 4Q Earnings Shock 가능성을 고려하면

내년 실적추정치 또한 변화 가능성이 존재한다. 과거 5년 평균치 관점에서 코스피 상장사의 4Q 영업이익과 순이익은 추정치와 비교할 경우 모두 하회함을 나타낸다. 이유는 대부분이 12월 결산법인이다 보니 4Q에 원가나 비용을 일시에 반영하는 경우가 많아서다. 4Q 이익이 감소하면서 올해 전체 이익이 예상보다 줄어들 경우 내년 이익증가율은 상향될 가능성이 있겠지만 이보다는

내년 실적(이익감소) 가능성을 고려해야 한다는 분석이다. 내년 코스피 상장사 이익이 크게 늘어날 업종으로 유틸리티, IT하드웨어, 자동차, 화장품 및 의류, 디스플레이 업종을 꼽고 있으나 향후 세계경제 둔화세를 고려할 경우 이들 실적이 현재의 전망만큼 좋지는 못할 것인바 이에 해당 업종의 실적전망이 추가적인 하향으로 조정될 가능성이 높다는 분석이다. 과거 상장사 실적이

크게 증가한 이후 성장세가 둔화되는 국면을 겪은 점도 내년 이익감소 가능성에 무게가 실리는 이유 중 하나다. 코스피 상장사들의 경우 소규모 수출중심의 산업구조로 인해 기업실적도 대외변수에 영향을 많이 받기 때문에 변동성이 큰 편이며 2004년과 2010년 코스피 순이익은 전년보다 두해 모두 큰 폭으로 증가하지만 이후에는 소폭의 이익감소나 정체(停滯)수준을 보인바 있다.

이어 코스피 영업이익과 순이익은 평균적으로 보아 전년대비 한자릿수의 감소를 경험한다. 한편 2005~06년, 2011~14년 기간사례가 내년에 동일하게 반복된다는 보장은 없지만 분명한 것은 지난 2~3년과 같은 실적성장을 보이기가 내년에는 힘들 전망이라는 점이다. 이에 실적증가하며 성장하는 주식이

희소(稀少)해져 성장과 상관성이 높은 섹터들, 자기자본이익률(ROE) 상승, 영업이익률 개선 등 기업실적 변화와 관련 있는 지표들을 활용하는 투자전략이 바람직할 것으로 본다. 증권사 애널리스트 상호간에 실적 전망치 편차가 적고 시장평균 대비한 영업이익률이나 ROE 개선정도가 뛰어난 종목위주로 선별적인 시장접근이 필요한 내년이 될 것으로 전망한다.

읽어 주셔서 감사합니다.