3. 코인의 가치를 평가하는 네트워크 평가방식은 무엇이 있는가?

네트워크의 가치에 대해서 평가하는 방법은 오직 Metcalfe만이 있는 것은 아닙니다. Sarnoff, Odlyzko, Reed와 같은 다양한 방법이 존재합니다. 각각 코인들에 적용하는 모델이 달라진다는 점에서 주식에서 이야기하는 PER, PBR, SOTP와 같은 다양한 평가 방식이라고 이해해도 무방합니다.

참고 : 유안타증권 "블록체인 꽃길을 걷다"

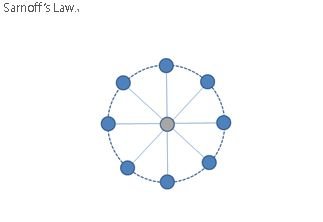

Sarnoff의 경우에는 N명의 참여자가 존재하는 네트워크의 가치는 N이라는 것으로 참여자의 증가에 따른 가치의 증가에 대한 평가를 하지 않습니다. 예를 들자면 노래같은 것이 존재합니다. 구전과 같은 효과를 제외한다면 N명이 참여한 네트워크(N명의 참여자가 노래를 듣는다면)의 가치는 N에 불과하다는 것입니다. 실질적으로 네트워크의 파생효과에 대한 고민을 하지 않았기에 이러한 모델이 적합한 코인은 현재는 존재치 않습니다.

참고 : 유안타증권 "블록체인 꽃길을 걷다"

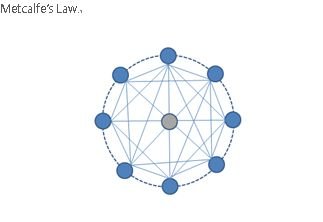

Metcalfe는 N명의 참여자가 만드는 가치는 서로간의 링크의 수인 N*(N-1)/2에 수렴한다는 이론입니다. 예를 들면 팩스같은 것들이 이안에 포함될수 있겠죠. 단일의 객체로의 가치는 없으나 팩스가 깔리면 깔릴수록 서로간의 링크의 수가 늘어난다는 것입니다. 네트워크의 가치를 평가하는 모델인 만큼 팩스의 소유자들이 액티브한 사용자들이라는 가정이 들어가야 할 것입니다. 시가 총액 상위 코인들은 대부분 Metcalfe의 모델을 따릅니다. 액티브한 사용자라는 가정과 서로간의 링크라는 가정은 앞서 이야기한 조개껍데기를 거래하는 능동적인 시장참여자라는 의미와 일치한다고 볼 수 있습니다.

Odlyzko는 승수 모델입니다. 승수로 뻗어나가는 코인의 메인넷 구조를 우리는 알고 있습니다. 해시그래프, 또는 IOTA와 같은 코인들이 그러한 구조를 띄고 있으며 가치의 산정 방식에서 Odlyzko와 같은 승수모델을 따라갑니다. 단일의 블록체인 구성(분사하지 않는)을 가지고 있는 코인들에는 맞지 않습니다. 코인의 블록의 분사가 디자인상으로 존재하는 코인들에 적합합니다.

Reed는 자연로그 방식입니다. Metcalfe와 의미적인 차이는 크지 않습니다.

우리는 블록체인의 구조가 아닌 몇몇의 코인을 제외한 대부분의 코인에 대해서 Metcalfe라는 모델만으로 가격을 설명하는 것이 가능합니다. 다만 가장 중요한 인풋은 전송량입니다. BlockChain.info에서 제공하는 " 트랜잭션의 수 "가 그것입니다. 이더리움의 경우에는 etherscan.io에서 해당 내용들을 확인 가능합니다. 앞서 이야기한 전송량의 개념이 과연 능동적인 시장참여자라는 부분에 대해서는, 적어도 한명은(재정거래를 하더라도) 블록체인 시장에 대한 능동적인 참여자라는 부분이기 때문에 문제가 될 부분은 없다고 보고 있습니다. 우리는 여기까지 이야기한 네트워크의 평가이론들 가운데 Metcalfe에 집중해서 비트코인의 시가총액을 추정하고, 가장 중요한 인풋인 전송량을 통해서 합리적인 트레이딩에 대한 방식을 구성해 볼 것입니다.

4. 과거의 비트코인의 가치의 변화와 알트코인의 상승

(1)2016년 11월 ~ 2017년 6월

코인의 한계를 통해서 가격에 대한 변화를 설명해보고자 합니다. 먼저 2016년 11월부터 이어진 이더리움의 가격상승에 대해서 이야기 해보겠습니다.

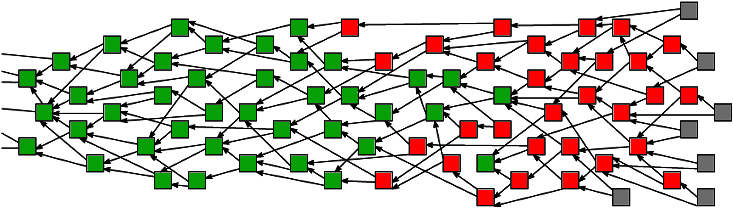

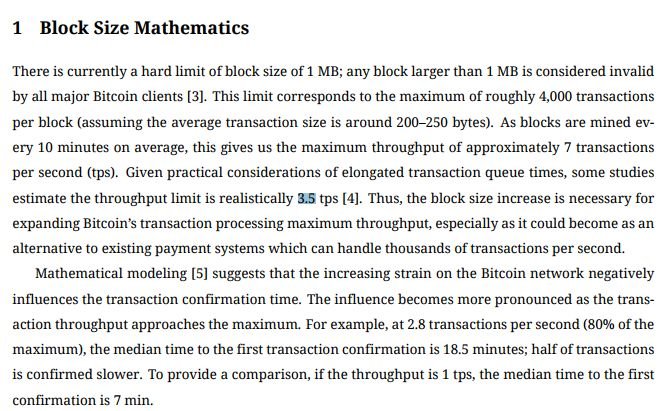

Bitfury의 2015년 보고서인 "Block Size Increase"에서는 다음과 같은 내용을 이야기하고 있습니다.

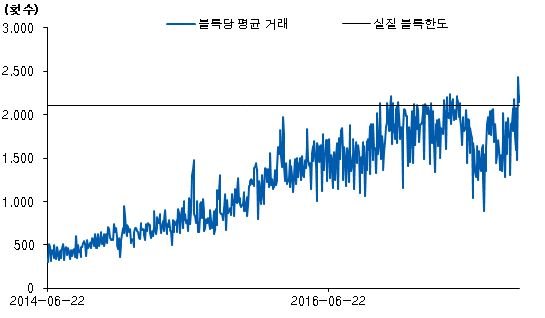

비트코인의 이론 전송한도는 7 tps이나 실질한도는 3.5tps에 불과하다는 이야기입니다. 이를 일간 전송한도로 계산을 하게되면 이론한도는 일간 604,800번, 실질한도는 302,400번에 불과합니다. 기본적으로 1개의 블록의 1개의 바디에 포함될수 있는 거래수가 2,100개에 불과하다는 것입니다. 하루에 블록의 생성속도는 144개(10분에 1개)일테니 한도는 명확하게 나오겠네요.

그런데 이러한 비트코인의 한도가 2016년 11월경에 가득차버리는 상황이 발생합니다. 비트코인이 만들어진 2009년이후 7년이 지난 시점에서 처음으로 비트코인의 일간 전송한도가 가득차버린 시점이니만큼 시장에서 이부분에 대한 반응이 궁금하던 상황이었습니다.

참고 : 유안타증권 "블록체인 꽃길을 걷다"

이러한 가득차버린 전송에 대한 니즈(현실과의 접점)은 어디로 흘러가게 될까요? 답은 단순했습니다. 다른 메인넷이 있는 코인으로 흘러들어가버립니다. 다만 현실과의 접점에서 사용되는 지급결제의 수단이니 만큼 비트코인의 차선으로 안전한 체인(가장 긴 체인)으로 흘러들어가게 되겠죠. 바로 이더리움입니다.

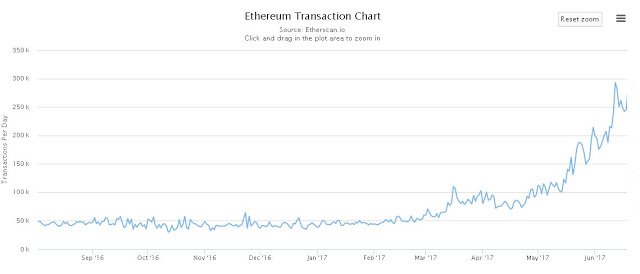

참고 : etherscan.io

해당 시점 이후 이더리움의 전송량은 큰폭으로 늘어나게 됩니다. 이렇게 늘어난 전송량을 위에서 이야기한 Metcalfe의 이론과 같이 네트워크의 가치를 증가시키게 됩니다. 여기서 이더리움을 단순한 지급결제수단으로 이야기하고 있으나, 이더리움은 실제로는 플랫폼입니다. 다만 플랫폼의 역활을 하기위한 Killer Dapp의 등장이 지연되고 있는 만큼, 현재 암호화폐시장내에서는 투자자들 사이에서는 결제수단적인 기능에 치중된 모습입니다.

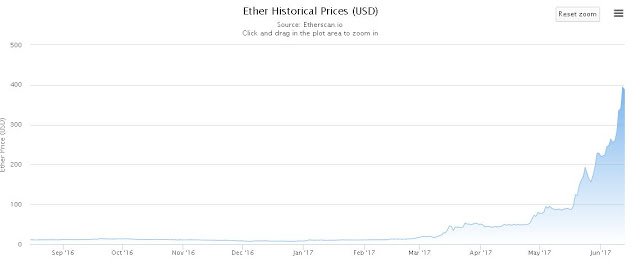

해당 기간 동안의 이더리움코인의 가격상승 그래프는 하단에 있습니다.

그런데 위의 전송량차트와 아래의 이더리움의 가격차트를 보시면 이상한걸 보실수 있습니다. 전송량을 5만건에서 30만건으로 6배 증가하는 상황에서 이더리움의 가격은 15달러에서 380달러 까지 치솟습니다. 대략 35배수준의 상승을 기록합니다. 여기서 앞서 이야기한 Metcalfe 이론의 산식이 들어가게 됩니다. N*(N-1)/2의 산식을 따르는 만큼 전송량의 증가에 대한 대략 승수의 개념만큼 네트워크의 가치가 증가하게 된다는 겁니다.

결국 2016년 하반기부터 이어진 이더리움의 큰폭의 상승은 비트코인 네트워크의 한계도달에 따른 전송이연에 대한 효과라고 볼 수 있습니다. 물론 이더리움의 기술적인 개발이 지속적으로 이루어졌다는 부분도 간과해서는 안되겠지만요. 이는 그만큼 이더리움이라는 블록체인을 믿고 쓸수 있게 만들어준 부분이므로 전송의 낙수효과를 극대화 시켜주었다고 볼 수 있을것 같습니다.

여기까지 2부를 마무리 짓도록 하겠습니다. 다음 3부에서는 2017년 하반기의 전반적인 코인의 가격 상승이 어떻게 이루어졌는지와 시가총액 상위에 위치한 코인들의 특징에 대해서 다뤄보도록 하겠습니다.

도움이 되셨다면 리스팀 부탁드립니다 ^^

읽어도 이해할 수 없을만큼 어려운 전문적인 내용이지만 차근히 잘 읽어보고 갑니다!감사합니다^^

1부부터 차근차근 보신다면 이해하기 더 쉬울 듯합니다 ^^

이해하는데 어려움은 있지만 잘 읽고갑니다.

감사합니다 ^^

올려주신 이더리움 트랜젝션 최근치를 보니 1월초에 1350k까지 찍었는데.. 가격은 1380불정도.. 말씀하신 Metcalfe 이론을 따라가다 어느 순간

가격상승세가 조금씩 뒤떨어지고 있는 것으로 이해를 했습니다.

이건 다른 변수가 작용했기 때문일까요? 아니면 제가 이해를 잘못한 것일까요 ㅜ

예측하지 못할거라 생각하는 부분이 예측이 된다니 신기할따름입니다 ㅎ

추가적인 변수가 있습니다, 추가적인 변수는 이번 자료의 끝부분에서 이야기드릴 예정입니다 ^^

아. 그렇군요 기다리고 있겠습니다 ^^

굉장히 논리적인 설명인것 같습니다. 쉽게 풀어주셔서 감사합니다.

재미있게 봐주셔서 감사합니다!

전송량이 많아질수록 그 가치가 기하급수적으로 늘어난다고 보면, 결국 많은 트랜젝션을 일으키는 블록체인 기술의 가격이 오를 것으로 예상 가능한 것인지요?

그렇다면 전기세 등 비용이 많이 드는 PoW 방식이 PoS 방식보다 더 비쌀 이유는 별로 없다는 것인지요?

사용자가 많고, 전송량이 많으면서 트랜젝션 속도가 빠른 쪽이 가치가 높다고 이해하면 될까요?

만약, 네트워크 사용량이 줄어든다면 결국 이름값이 높은 비트코인이 독주할런지요.. 아니면, 그럴 가능성은 없으니 방향성은 이미 정해졌다고 볼 수 있을까요?

일단 많은 트랜잭션 = 사용량이므로 사용이 많은 블록체인은 의미가 있다고 볼 수 있을 것입니다. 물론 퍼블릭 블록체인에 한정될 것이구요.

POW방식이 POS보다 비쌀 이유는 없습니다. ^^

동일한 사용자에 동일한 전송량이면 가치는 동일하겠지요. 빠른 트랜잭션의 속도는 낮은 보안을 의미하기 때문입니다.

네트워크 사용량이 줄어든다면 모든 코인이 빠지게 되겠지요. 12월 이후의 전반적인 시장 하락은 시장 전체의 전송량의 하락(현실에서의 사용의 하락)과 연결 됩니다. 향후 전송량이 올라온다면 가장 안전한 비트코인이 먼저올라겠지만... 비트코인의 구조적인 문제점에대해서도 논의할 예정입니다.

큰 도움이 되었습니다. 자세한 설명 감사드려요.

쉽고 짧은 글에 이정도의 통찰을 담을 수 있다니 놀랍습니다.

만약 트랜젝션 수요가 지속적으로 늘어난다고 보면,

비트코인의 용량 한계를 넘는 수요는 이더리움의 가격 상승으로 이어지고, 이더리움의 트랜젝션 한계를 넘기면 다른 코인으로 넘어가게 되는 것인가요? 사실 이더리움은 수수료가 있어서 자체 최대 트랜젝션 용량보다 낮은 수준에서 다른 코인으로 낙수효과를 넘길 수 있을 것 같아요.

또한, 마켓 캡이 늘어나면 비트코인이 독주해야 함에도 불구하고, 쉐도우 복싱 같은 선물시장 덕분에 유리천장에 갇힌 시세가 되어, 흘러들어온 자금이 알트코인으로 흘러들어간 것으로 보면 될까요?

글 정말 감사합니다.

코인 스케일링 문제가 그래서 화두가 될 수 밖에 없게 될거 같습니다~. 비트가 해소해주느냐(라이트닝 네트웍), 혹은 트랜잭션을 수반하면서 이더 등이 성장하느냐 등... 관전 포인트가 많은듯요. 저자분을 어서 고래로 만들고 싶습니다요.

일단 리스팀하고, 독후감을 올렸어요. ^^

비트코인의 용량 한계를 넘는 수요는 이더리움의 가격 상승으로 이어지고, 이더리움의 트랜젝션 한계를 넘기면 다른 코인으로 넘어가게 되는 것인가요?

A - 맞습니다. 그것에 대해서는 4부에서 다룰 예정입니다.

또한, 마켓 캡이 늘어나면 비트코인이 독주해야 함에도 불구하고, 쉐도우 복싱 같은 선물시장 덕분에 유리천장에 갇힌 시세가 되어, 흘러들어온 자금이 알트코인으로 흘러들어간 것으로 보면 될까요?

A - 비트코인의 구조적인 문제점입니다. 이것에 대해서는 5부에서 다루게 될 것같습니다 ^^

5부작 기대됩니다^^

전문지식이 ㅎㄷㄷ 하네요.

스팀잇 저도 시작한지 얼마 안된 초짜지만 응원합니다^^

재미있게 봐주셨으면 좋겠습니다 ^^

잘 봤습니다^^

자주 놀러오겠습니다.

전송량 증가에 따른 가치 상승! 와 엄청난 분석글이네요~! ^^