Die Earningsseason ist in vollem Gange und ich möchte euch mit diesem kleinen Beitrag an meinen Gedanken zu ausgewählten Werten teilhaben lassen.

Unilever

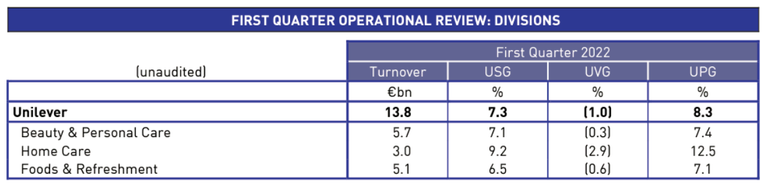

Der mittlerweile britische Konsumgüterkonzern gewährt seinen Aktionären leider keinen Blick auf die Ergebniskennzahlen. Stattdessen zeigt das Unternehmen nur die Entwicklung der Umsätze.

Immerhin scheint der Konzern die steigenden Kosten zu einem großen Teil über Preiserhöhungen an den Handel weitergeben zu können. Der Umsatz stieg um 11,3 % bzw. währungsbereinigt um 7,3%.

In dem eingefügten Ausschnitt erkennen wir, dass die Preise (UPG = Underlying Price Growth) im Mittel um 8,3 % erhöht wurden. Nicht überraschend sank das Verkaufsvolumen (UVG = Underlying Volume Growth) um 1,0 %.

Die Marken scheinen stark genug zu sein um in einem inflationären Umfeld zu bestehen. (Die Konkurrenz um Procter&Gamble, Coca Cola, Pepsi oder Nestle hat bereits vorgelegt und ähnlich gute Resultate erzielt)

Die Dividende wurde allerdings nicht erhöht, sondern bleibt auf dem Niveau des Vorquartals. Dafür wurden für 750 Mio Euro eigene Aktien zurückgekauft.

Ausblick

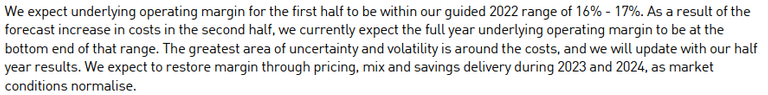

Das Management hält an seiner Prognose für 2022 fest und spricht von einer operativen Marge zwischen 16 und 17 %, wobei nun eher das untere Ende angepeilt wird. Steigende Kosten sollen über weitere Preiserhöhungen ausgeglichen werden, die angepeilte Umsatzsteigerung bis Ende des Jahres (4,5% - 6,5%) wird zum allergößten Teil aus dem UPG realisiert.

Ich rechne von der Ergebnisseite durch den Margendruck nur mit einem weiteren Übergangsjahr und hoffe, dass die Dividende zumindest leicht erhöht wird um den Dividendenaristokratenstatus aufrecht zu halten.

Auf die Jahre nach 2022 blicke ich bei einer eintretenden Normalisierung der Inflationsrate relativ positiv. Die Marken (z.B. Axe, Knorr, Lipton, Dove, Magnum..) können mit der Konkurrenz mithalten.

Altria

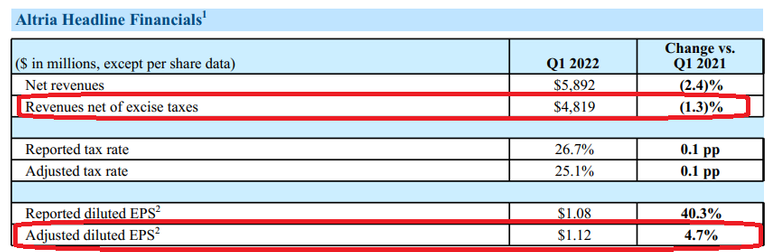

Wieder einmal kann man die Ergebnisse von Altria, dem Tabakkonzern aus den USA mit den Worten "business as usual" zusammenfassen.

Ich persönlich habe mit einem deutlicheren Rückgang der Absatzzahlen der herkömmlichen Zigaretten gerechnet. In der Vergangenheit wurden umso weniger Zigaretten verkauft desto höher die Spritpreise stiegen.

Am Ende des 1. Quartals 2022 steht ein Absatzminus von 6,3% bei den Zigaretten und 9,6 % bei Zigarren.

Altria kann dies locker durch Preiserhöhungen auffangen und kauft ständig eigene Aktien zurück. (Im Q1-2022 über 2 % der ausstehenden Aktien)

So sank der Umsatz "nur" um 1,3 % und der Gewinn je Aktie stieg sogar um 4,7 %.

Positiv hervorheben kann man den Absatz der Nicotinpouches "On!". Hier zogen die Verkaufszahlen um fast 100 % an und der Marktanteil verbesserte sich von 1,6 % auf immerhin 4,1 %. Das Segment ist aber noch so klein, dass es bisher nicht wesentlich zu einer Ergebnisverbesserung beiträgt.

Ausblick

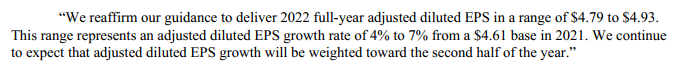

Das Management hält nicht wenig überraschend am Ausblick fest und bekräftigt ein Gewinnwachstum (je Aktie) für das laufende Jahr von 4 % - 7 %.

Ich rechne weiter mit einem relativ stabilen (guten) Jahr für Altria und gehe von einer Dividendenerhöhung zwischen 4-5 % im Sommer 2022 aus.

Einige ungeklärte Punkte könnten aber jederzeit für einen starken Kursrückgang sorgen. (Mentholzigarettenverbot, Cannabisverordnungen, IQOS-Verkaufslizensen in USA usw.)

McDonalds

McDonalds ist mittlerweile einer meiner Lieblingswerte und ich warte sehnsüchtig auf eine Möglichkeit nachzukaufen. Solange die Nr.1 der Systemgastronomen weiter tolle Zahlen liefert fällt es mir schwer, denn das aktuelle Kurs-Gewinn-Verhältnis steht bei stolzen 26.

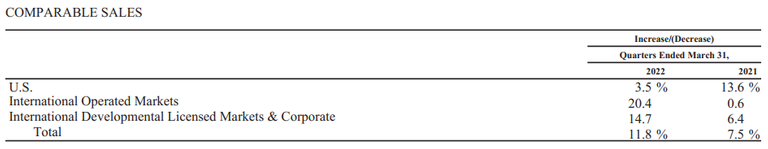

Auch diesmal fallen die Ergebnisse sehr gut aus. Im letzten Jahr trieben die US-Verkäufe (Wachstum +13,6 %) an. In diesem Jahr zogen die internationalen Märkte (+20,4 % und +14,7 %) nach und sorgten nach +7,5 % im Q1-2021 nun sogar für eine Beschleunigung der Umsätze um +11,8 %. (!)

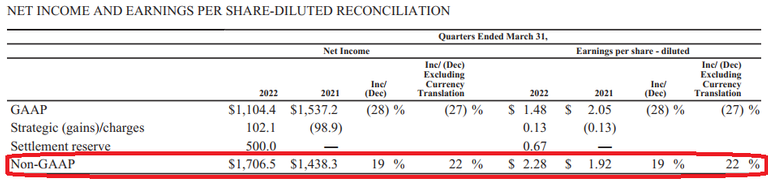

Der Gewinn je Aktie stieg sogar um 19 %, bzw. währungsbereinigt um 22 %. Zum Vergleich: in den letzten 5 Jahren stieg der Gewinn um knapp über 11 % pro Jahr. Es scheint, als fühle sich auch McDonalds pudelwohl in einem inflationären Umfeld und kann steigende Einkaufskosten (+18 %) schnell weitergeben.

Ausblick

McDonalds setzte den Betrieb in Russland und der Ukraine während des Quartals aufgrund des militärischen Konflikts in der Region vorübergehend aus. Deshalb bin ich noch vorsichtig in Bezug auf die Gesamtjahresprognose. Eventuell ergibt sich im Laufe des Jahres doch noch eine Nachkaufchance.

.. Am Freitag werde ich Teil 2 veröffentlichen mit meinen Gedanken zu T.Rowe Price Group, Medical Properties Trust und Iron Mountain.

McD stark, Unilever ok aber das das mit der ausbleibenden Dividendenerhöhung schmeckt mir nicht. 😏

Ja, die US-Werte machen allesamt vor wie es besser geht. Das Management von Unilever gefällt mir schön länger nicht. Parallelen zu P&G und Nestle..

Mir auch nicht. Der Röhl hat das gestern treffend ausgedrückt: „UL ist eine gute Firma die schlecht geführt wird.“.

🤞🏻 Hoffen wir das ändert sich bald mal.

VG Sebastian!

Thomas

Congratulations @dividendencheck! You have completed the following achievement on the Hive blockchain and have been rewarded with new badge(s):

Your next target is to reach 2000 upvotes.

You can view your badges on your board and compare yourself to others in the Ranking

If you no longer want to receive notifications, reply to this comment with the word

STOPCheck out the last post from @hivebuzz:

Support the HiveBuzz project. Vote for our proposal!