Cuando la Federal Recerve imprime dinero, ¿qué impacto tiene en usted?

La Reserva Federal, el banco central de Estados Unidos, ha "impreso" más de 2 billones de dólares desde que comenzó la crisis económica mundial en 2008. Esto ha más que triplicado el tamaño de su balance. Antes de que comenzara esta serie de creación de dinero en papel, la Reserva Federal tenía 950.000 millones de dólares en activos; ahora tiene casi $ 3 trillones. ¿Por qué lo hicieron y qué impacto ha tenido en usted, el público en general?

Lo hicieron para evitar que la burbuja de crédito global que se había estado formando durante décadas se hubiera desplomado completamente. Es probable que la economía global se hubiera derrumbado en una Nueva Gran Depresión si la Fed no hubiera imprimido tanto dinero. Por supuesto, no podemos saber lo que habría sucedido con seguridad. Sin embargo, está claro que las acciones de la Fed apoyaron la economía de tres maneras cruciales.

Primero, permitió al gobierno de los Estados Unidos financiar déficits presupuestarios de 4 billones de dólares (más de tres años) a tasas de interés extremadamente bajas. ¿Cómo funcionó? La Fed creó 2 billones de dólares de la nada y lo utilizó para comprar bonos del gobierno y otros instrumentos de deuda (principalmente títulos respaldados por hipotecas) del mercado. La gente de quien compraron los bonos entonces tenía $ 2 billones en efectivo. Parte de ese dinero se invirtió en los nuevos bonos del Tesoro que el gobierno tenía que vender cada mes para financiar su déficit. Así, mediante la compra directa de bonos del gobierno y la inyección de dinero en efectivo en el mercado que otras personas solían comprar bonos del gobierno, la Fed hizo mucho más fácil para el gobierno gastar $ 4 billones más de lo que tomó como ingresos fiscales. Que el gasto del gobierno mantuvo la economía de colapsar. (Para entender cómo, revise Economic Forecasting, 101, publicado el 15 de febrero de 2012.)

Luego, esa "inyección" de $ 2 trillones de dinero nuevo significaba que había un montón de dinero chapoteando en los mercados financieros. Parte de ese nuevo dinero se invirtió en bonos, lo que elevó el precio de esos bonos. Cuando suben los precios de los bonos, sus rendimientos (o la tasa de interés que pagan los bonos) caen. Por lo tanto, la creación de papel moneda por la Fed impulsó las tasas de interés más bajas. En consecuencia, el costo de las hipotecas, préstamos para automóviles y otros créditos al consumo cayó. Las bajas tasas hipotecarias impidieron que los precios de los hogares bajaran aún más de lo que tienen; y tasas de interés más bajas en el crédito al consumo apoyaron el gasto del consumidor (y por lo tanto el PIB).

Por último, la impresión de dinero impulsó el mercado de valores. A la Fed no le gusta decir que está "imprimiendo" o creando dinero nuevo. En cambio, los funcionarios de la Fed utilizan el término "Facilitación cuantitativa" para describir sus actividades de creación de dinero. Ha habido dos rondas de Quantitative Easing, QE 1 y QE 2. Durante ambas rondas, los precios de las acciones subieron fuertemente. Los precios más altos de las acciones hacen a la gente más rica (siempre y cuando permanezcan altas, por lo menos); y cuando la gente es más rica gastan más dinero. Que el gasto apoya la economía y crea puestos de trabajo y genera ingresos fiscales, lo que reduce el déficit presupuestario del gobierno.

Entonces, ¿qué es lo que no me gusta? La creación de papel moneda permite al gobierno gastar más, mantiene las tasas de interés bajas y hace que los precios de las acciones sean altos. Suena demasiado bueno para ser verdad. Y es. Hay consecuencias negativas (consecuencias tanto reales como potenciales) que todavía no he mencionado. La peor consecuencia real hasta ahora ha sido un fuerte aumento en los precios de los alimentos y la gasolina.

Se sabe desde hace siglos que la impresión de dinero crea inflación. Sin embargo, existen diferentes tipos de inflación. Estos pueden agruparse en tres categorías: IPC ex-alimentos y energía, inflación de precios de activos y inflación de precios de productos básicos. Consideremos cada uno.

El tipo de inflación más observado es la inflación de precios al consumidor (excluyendo los alimentos y la energía) o el IPC básico, como se suele llamar. Esto mide los aumentos de precios para las cosas que los consumidores compran, tales como ropa, artículos eléctricos y automóviles; pero excluye el precio de los alimentos y la energía porque estos se consideran demasiado volátiles. Durante la década de 1970, el IPC básico subió hasta el 13,6%. Desde entonces ha caído constantemente y ahora está en solamente 2.2% comparado con hace un año. La razón por la que ha caído es la globalización, que ha dado lugar a un colapso en el costo de la contratación de trabajadores en la industria manufacturera. Antes, era necesario pagar a un trabajador de cuello azul en Michigan $ 200 por día para trabajar en una fábrica de automóviles. Ahora los coches se pueden construir en la India con $ 3 por día de trabajo. Este colapso en los salarios ha tenido el beneficio de mantener la inflación en los EE.UU. sin embargo, ha producido consecuencias indeseables propias (que se discutirán en otro momento). Mientras persista la globalización, continuará la presión a la baja sobre los salarios y, por tanto, la inflación subyacente. El proteccionismo haría que los salarios estadounidenses aumentaran, pero causaría un fuerte aumento en la inflación.

La segunda categoría de inflación es la inflación de los precios de los activos o, en otras palabras, la inflación en el precio de las acciones y bonos. Como se mencionó anteriormente, el Easing cuantitativo causó un aumento significativo en los precios de las acciones y los precios de los bonos. De hecho, uno de los principales objetivos de la Fed en la impresión de dinero fue crear una inflación de precios de activos. En esto han tenido mucho éxito.

El problema viene con la tercera categoría de la inflación, la inflación de precios de los productos básicos. Los precios de la gasolina no son $ 4 por galón debido a los factores de oferta y demanda, sino porque la creación de demasiado dinero ha elevado los precios del petróleo. Peor aún, desde una perspectiva global, es el aumento en los precios de los alimentos que ha resultado de las acciones de la Fed. Durante el QE 2, los precios mundiales de los alimentos subieron un 60%. Esto ha hecho mucho más daño que simplemente elevar el precio de la leche y el pan en el supermercado local. Ha creado un desastre humanitario para los 2 mil millones de personas (29% de la humanidad) que viven con menos de $ 2 por día. Los precios más altos de los alimentos desempeñaron un papel destacado en el encendido de la primavera árabe, los levantamientos políticos que derrocó a tres gobiernos de África del Norte y amenazan con derrocar a varios gobiernos más en todo el Oriente Medio. El resultado final de esas revoluciones aún no está decidido. Se ha dicho que las revoluciones devoran a su descendencia. También se sabe que con frecuencia devoran a sus vecinos. Arabia Saudita está en ese barrio. Podemos esperar un resultado democrático que funcione a beneficio de todos. Sin embargo, este resultado no está de ninguna manera asegurado. Una tercera ronda de Easing cuantitativo provocaría otro repunte en los precios de los alimentos y podría provocar que surgieran más revoluciones inspiradas por el hambre en todo el mundo en desarrollo, con consecuencias geopolíticas más desestabilizadoras.

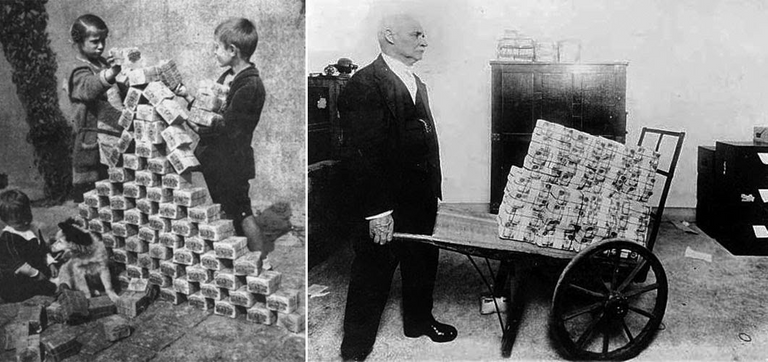

Esas son las consecuencias reales de imprimir dinero. La hiperinflación es la peor consecuencia potencial. Hasta el momento, la inflación sigue siendo baja. Sin embargo, la creación de papel moneda tiene una larga e innoble historia. Casi siempre ha terminado en tragedia. El gran economista norteamericano, Irving Fisher (1867 - 1947) lo expresó así: "El dinero en papel irreemplazable casi invariablemente ha demostrado ser una maldición para el país que lo emplea." El tiempo dirá si eventualmente resulta ser una maldición para Estados Unidos y Europa e Inglaterra y Japón y ...).