.jpeg)

Đây là cách bắt đầu trade coin và phát triển cho hầu hết các trader thành công:

Đổ toàn bộ số tiền của bạn vào mỗi giao dịch

Phụ thuộc vào cách bạn điều chỉnh các rủi ro, giai đoạn này có thể kéo dài hàng tháng, hoặc không bao giờ kết thúc. Hiệu ứng FOMO khuyến khích bởi các giao dịch bán đáy (selling bottom) và mua đỉnh (buying top). Nguy cơ của bạn có thể tác động đến toàn bộ tài sản khi bạn cố gắng thắng một trò xổ số. Cách này giống đánh bạc hơn là trade coin.

Hòa vốn – Breaking Even (BE)

Giai đoạn này là khi bắt đầu phải quản lý rủi ro nhưng cũng xuất hiện những điều quá rủi ro. Bạn trở nên sáng suốt trong việc tính toán rủi ro để hòa vốn nhưng không đủ chuyên sâu để phân tích rủi ro (số tiền, tỉ lệ) – từ đó sẽ không đưa ra quyết định đem lại nhiều lợi nhuận hơn.

Chiến thắng nhỏ (lãi ít)

Hệ thống và việc quản lý rủi ro vẫn đang hoạt động. Cảm xúc của bạn chống lại một bước tiến dài hơn trong việc tìm kiếm lợi nhuận, bởi vì bạn chưa bao giờ đạt được đỉnh của một giao dịch nào đó trong quá khứ. Bạn chốt giao dịch của mình sớm bằng cách chọn các thời điểm kết thúc giao dịch trên các mức giá sát nhau, bạn cũng không có một mục tiêu nào lớn, hoặc bạn hoảng sợ. Thông thường, phải mất rất nhiều lần để nhận ra điều sai lầm trong cách giao dịch này.

Chiến thắng lớn (lãi nhiều)

Đây là thượng tầng (God Tier) của trade coin và phải mất nhiều năm mới có thể đạt được. Bạn vẫn phải lỗ hoặc hòa vốn nhưng phần lớn các giao dịch của bạn là thắng lớn, vượt xa những người khác. Bạn có sự điều chỉnh thích hợp với nguy cơ của bạn. Bạn có nhiều mức để chốt giao dịch 50–75% đã được định trước, và không quan tâm đến những người đã chốt giao dịch của họ.

Điều này cực kỳ quan trọng để dành thời gian và tiền bạc của bạn, học một hệ thống giao dịch cho riêng bạn, thiết lập những quy tắc để tạo nên “phong cách” giao dịch cho chính bản thân mình.

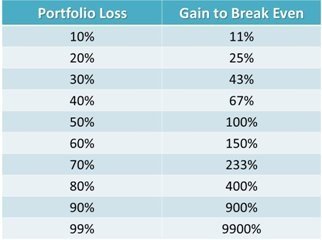

Hãy nhớ – Những tổn thất lớn luôn khó thu hồi hơn những tổn thất nhỏ.

Portfolio loss: Mức tổn thất.

Gain to Break even: Lợi nhuận để cân bằng.

Tư duy bản thân

Với nhiều người, bao gồm cả tôi lúc bắt đầu, mua tiền mã hóa, sau đó theo dõi giá gần như mỗi lúc, tiền mã hóa gần như là cánh cửa để đưa bạn trở thành một trader bị điều khiển bởi cảm xúc. Trade coin thực sự hoặc tìm chiến lược hoạt động, không dành cho tất cả mọi người. Sự thật là, nó không thực sự dành cho phần lớn mọi người. Khoảng 90% số trader mất tiền và sẽ không thể nào gạt bỏ đi trong họ chiến lược mua bán đơn thuần. Nếu bạn không thể đánh bại điều đó, bạn không chỉ mất tiền mà còn tốn thời gian — một thứ thậm chí còn có giá trị hơn.

Đầu tư – Investing

Nhiều người sử dụng chiến lược buy and hold (hodl) cho Bitcoin qua nhiều tháng hoặc nhiều năm. Một số trader sử dụng chiến lược này cho Altcoin nhưng tôi không khuyến khích. Đây là một chiến lược thụ động thường sẽ đánh bại tâm lý hoạt động tích cực của phần lớn người tham gia, đặc biệt là những trader mới.

Giao dịch – Trading

Đây là một chiến lược hoạt động tích cực có thể xảy ra trong bất kỳ khung giờ nào nhưng thường xảy ra trong vài phút, vài tuần hoặc vài ngày. Nói chung, quá trình này phát triển một vài bước nhỏ nơi mà Phân tích Kỹ thuật và Phân tích cơ bản có thể được sử dụng.

- Nhìn nhận (recognition)

Giao dịch xác suất cao trông nó như thế nào?

Làm sao để tìm được những giao dịch như thế?

Các loại chỉ số, dao động hoặc loại biểu đồ (chart) nào có thể cho tôi các tín hiệu khả thi?

- Vào, ra, dừng lỗ (Entry, Exit, Stop Loss)

Sử dụng hệ thống của tôi;

Điểm thích hợp để tôi tham gia giao dịch.

Điểm nào nên là mục tiêu/hoặc phải thoát khỏi giao dịch,

Rủi ro của tôi lớn như thế nào?

- Chấp hành (Execution)

Tuân theo những ý tưởng ràng buộc trong hệ thống đã được định hình của bạn. Nhiều trader bỏ thời gian để tính toán một thị trường mà họ không bao giờ giao dịch. Giao dịch trên giấy hoặc giao dịch bằng cách kiểm tra ngược thị trường là những cách tốt nhất để kiểm tra hệ thống của bạn, nhưng tại một vài điểm bạn cần thật sự đặt tiền của mình để kiểm tra những ý tưởng của bạn theo cách chân thực nhất. Đau khổ sớm trong trò chơi của bạn, thì tốt hơn.

- Quy mô giao dịch (Trading Size)

Xác định quy mô giao dịch có thể đến từ sự tinh tế, hoặc là một tỉ lệ cho mỗi giao dịch từ khung đánh giá lợi nhuận có sẵn.

"Tôi sẽ giao dịch 10% cho mỗi lần.

Tôi sẽ giao dịch 20% theo hình mẫu các biểu đồ mua và giao dịch thêm khi có các dấu hiệu pullback (giá hồi lại 3 – 5 phiên, sau đó tiếp tục giảm) hoặc, xung quanh một điểm mục tiêu/hỗ trợ/kháng cự (target/support/resistance) được thiết lập.

Có một mức hỗ trợ cực lớn ở khoảng 10.000 dựa theo x, y, z. Tôi sẽ đặt nhiều lệnh mua tại ≥ 10.000 nhưng tôi cũng muốn dành một vài lệnh (tỉ lệ ít hơn) khi giá trên 10.000 để chắc chắn rằng mình sẽ mua được ở khoảng giá này."

Theo dõi chart ở đâu?

Đơn giản nhất, các biểu đồ hướng dẫn đều có trên tradingview. Một vài lựa chọn khác, bao gồm:

- https://cryptowat.ch/

- https://bitcoinwisdom.com/

- https://www.coinigy.com/

- https://pinktrading.io/vi/

Giao dịch ở sàn nào?

Điều này phụ thuộc phần lớn vào chính sách công dân và KYC/AML process. Đây là một vài lựa chọn:

- Coinbase/GDAX

- Bitfinex

- Bitstamp

- Bitmex

- OKEX (OkCoin)

- Gemini

- Kraken

- Poloniex

- Bittrex

- Binance

Đi tìm khung thời gian tốt nhất

Không có khung thời gian (timeframe) nhất định tốt nhất cho bất kỳ thị trường nào hoặc cho một coin nào cụ thể. Thị trường luôn thay đổi. Tín hiệu về khung thời gian lớn hơn và ý tưởng cũng có những tiền lệ, nhưng điều đó không có nghĩa là có những tín hiệu hoàn hảo với các giao dịch tần suất cao trong những khung thời gian nhỏ. Điều này hết sức quan trọng bởi vì bạn phải rà soát nhiều khung thời gian và đánh giá các giao dịch một cách thích hợp.

Giao dịch trong các khung thời gian nhỏ (lower timeframe trades) thường có các upside/downside (đường tăng/giảm) nhỏ hơn các giao dịch trong khung thời gian lớn (higher timeframes). Tôi nhận thấy rằng nhiều trader chú trọng vào các khung thời gian nhỏ để tạo nên nhiều giao dịch, nhưng đúng ra thì họ nên tập trung để tạo nên ít giao dịch hơn trong các khung thời gian lớn hơn.

Đối với altcoin, đặc biệt là những đồng coin mới được lên sàn, sẽ có rất nhiều tín hiệu có thể thực hiện. Khi $PASC được phát hành, nó đã có những tín hiệu tốt nhất trong khung thời gian 5 phút.

.jpg)

$DOGE và $LTC mặt khác lại có những tín hiệu và xu hướng rất rõ ràng và “có thể hành động” trong khoảng thời gian hàng tuần. Chủ yếu, bởi vì chúng đã tồn tại lâu trên thị trường so với các đồng coin khác. Điều đó cũng có thể hiểu rằng các thị trường của chúng phát triển tương đối chậm so với các coin mới phát hành sau này. Biết được tốc độ thị trường là rất quan trọng để xác định được khung thời gian chính xác.

"Khi thị trường dao động mạnh, khung thời gian nhỏ thường thích hợp hơn khung thời gian lớn để xác định các điểm vào và các điểm ra tốt hơn cho các giao dịch."

.jpg)

.jpg)

https://www.tradingview.com/x/3bJpntAa/

.jpg)

.jpg)

https://www.tradingview.com/x/I5Vd9Rmj/

Nến

Một tín hiệu nến bao gồm một phần thân, phần trên/phần dưới của tim nến, và màu sắc. Nếu giá mở nhỏ hơn giá đóng, nến sẽ là màu xanh. Nếu giá mở là lớn hơn giá đóng, nến màu đỏ.

Các phiên đóng/mở sẽ được xác định bởi khung thời gian của biểu đồ. Trên một biểu đồ theo giờ, mỗi nến tái hiện dữ liệu của một giờ. Các nến đóng phụ thuộc vào mỗi sàn giao dịch hoặc website thể hiện biểu đồ, cũng như múi giờ. Không có tiêu chuẩn thực sự cho crypto vì nó thay đổi 24/7, mặc dù bạn sẽ thấy hầu hết các website sẽ có điểm đóng nến giống nhau.

.jpg)

Một mô hình (pattern) nến hoặc một nhóm mô hình nến có thể được tìm thấy trong cơ cấu giá để cộng hoặc trừ đi từ hợp lưu của tình trạng giao dịch hiện tại. Giống như bất kỳ mô hình nào, có những dạng nối tiếp nhau hoặc đảo ngược hoặc mô hình cũng có thể hiểu như xu hướng tăng (bullish) hoặc xu hướng giảm (bearish) hoặc candlesticks (nến).

.jpg)

.jpg)

.jpg)

.jpg)

Heikin-Ashi (HA) candlesticks

Nến theo dạng HA sử dụng dữ liệu đóng/mở từ giai đoạn trước và dữ liệu đóng/mở giai đoạn hiện tại.

Một lần đóng/mở mạnh mẽ so với giai đoạn trước cho thấy một xu hướng nhất định. Một lần đóng/mở trong phạm vi của giai đoạn trước cho thấy một xu hướng chậm lại. Một sự chuyển đổi màu sắc từ xanh sang đỏ hoặc đỏ sang xanh cho thấy khả năng bắt đầu một xu hướng mới và kết thúc xu hướng trước đó. Những tín hiệu lộn xộn này nên được coi là một tín hiệu để nhảy vào thị trường cho kế hoạch dài hoặc ngắn – tùy thuộc vào phân tích.

Thông thường, trên ngọn nến liên tiếp cùng màu thứ 3 hoặc thứ 4, đỉnh nhỏ cũng sẽ bị phá vỡ, thêm điểm hợp lưu cho tín hiệu vào. Một stop-loss nênđược đặt dưới ngọn nến không cho thấy xu hướng tích cực như spin top hoặc doji, hoặc đặt phía dưới của chân nến đầu tiên nằm đối diện.

.jpg)

Bill Williams Fractals

Logic cũng tương tự nến HA (phía trên), có xu hướng hơi trễ hơn HA. Chu kỳ bull của biểu đồ nến low-high-low trong khi chu kỳ bear lại là biểu đồ nến high-low-high. Một xu hướng bull không nên phá vỡ chu kỳ bear và một xu hướng bear không nên phá vỡ chu kỳ bull. Xem kỹ ở đây.

.jpg)

Biểu đồ Point & Figure (P&F)

Một hình thức biểu đồ hiếm khi được sử dụng, phát triển bởi “Hoyle” vào năm 1898 với sự nhấn mạnh vào điểm giá đóng cửa. Hình thức biểu đồ này để đo các chuyển động có cấu trúc Wyckoff và nó không dựa vào thời gian mà dựa vào các hành động giá (price action).

.jpg)

.jpg)

Các chỉ số

Với các chỉ số, điều quan trọng cần nhớ rằng có nhiều thứ cho bạn ít hơn và một vài thứ lại cho bạn nhiều hơn. Tôi thích những chỉ số được đúc kết từ nghiên cứu, toán học và tránh đi những thành kiến riêng của tôi.

Vì lý do này, tôi học chăm chỉ trên Ichimoku Cloud, Pivots, và Moving Averages. Tôi có xu hướng tránh các thực thể thuộc vào lý thuyết Elliot Wave vì nó rất chủ quan và dễ chỉnh sửa, ít tính khả thi.

Ichimoku Cloud

Hữu ích cho: Xác Định Xu Hướng (Trend Determination), Tín Hiệu Tham Gia (Entry Signals), Tín Hiệu Thoát (Exit Signal), Tín Hiệu Tái Tham Gia (Re-entry signals).

.jpg)

Không nên sử dụng khi: thị trường rõ ràng là xu hướng giảm và đi ngang. Trong những trường hợp này, sử dụng Bollinger Bands hoặc Chart Patterns thì tốt hơn.

Đối với Altcoin, backtesting đã chỉ ra rằng khung thời gian 1D, 10/30/60/30 cho phép bạn tham gia hoặc thoát khỏi giao dịch tốt hơn so với cài đặt thời gian gấp đôi. Điều này có thể là do Altcoin có những chuyển động mạnh hơn so với Bitcoin – một thị trường trưởng thành hơn với tỉ lệ vốn hóa cao hơn. Nói cách khác, thị trường Altcoin thường di chuyển nhanh hơn so với Bitcoin.

Tín hiệu tham gia (Entry Signals) – theo thứ tự quan trọng

- Price Above/Below Cloud – Gold standard (Bản vị vàng) xác định xu hướng tăng hoặc giảm trong bất kỳ khung thời gian nhất định.

- Bullish/Bearish Cloud – Cho thấy tương lai có khả năng là bullish hoặc bearish hay không.

- Bullish/Bearish TK Cross – Rất giống EMA crosses.

- Lagging Span (LS) Position Above/Below Price/Cloud – Nhiều trader gần như bỏ qua điều này. Tôi dùng LS khi đang phân vân xem có nên mở một vị thế mới hay không. LS có thể giúp bạn tìm được vị thế tối ưu, đặc biệt là khi giá đi ngang.

Tín hiệu thoát (Exit Signals)

- TK Cross

- Các loại khác – Bill Williams Fractals, HA candlesticks, Horizontal Levels

.jpg)

Tín hiệu tái tham gia (Re-entry Signals)

- TK Cross/Recross (yellow)

Một lệnh vào truyền thống của Ichimoku Cloud bao gồm tất cả các tín hiệu phù hợp với bullish hoặc bearish. Khi một bearish TK cross xuất hiện trên đám mây, điều này không nên được coi là một tín hiệu cho lệnh vào ngắn, nó là một tín hiệu lệnh đóng dài. Đây chỉ là một dấu hiệu suy yếu. Một TK recross trên đám mây là một dự báo rất tích cực về hành động giá trong tương lai và nên được xem như là một tái tham gia với xác suất cao dài hạn.

.jpg)

- Đường xu hướng Kijun (Kijun Bounce)

Đường Kijun về cơ bản là ý nghĩa của mọi xu hướng. Ichimoku Cloud thúc đẩy mọi thứ để duy trì trạng thái cân bằng. Khi giá di chuyển nhanh hơn, khung thời gian Kijun có thể theo kịp nó, Kijun di chuyển xa hơn và… xa hơn.

Đường xu hướng Kijun xảy ra khi giá trị trở lại trạng thái cân bằng và tiếp tục xu hướng hiện tại. Điều này có thể xem như một sự điều chỉnh thị trường hoặc kiểm tra khả năng hỗ trợ giá.

Đường xu hướng Kijun có thể xảy ra nhiều lần trong bất kỳ khung thời gian nào, khung thời gian lớn hơn thường cho thấy sự điều chỉnh rộng hơn. Vì lý do này, tôi luôn luôn xem xét các giao dịch trên hoặc xung quanh mức Kijun để có được một lệnh vào an toàn. Cho dù giá có cách xa Kijun đến mức nào đi chăng nữa thì có thể sẽ quay trở lại và kiểm tra mức đó ở một thời điểm nào đó.

Nếu tôi bỏ lỡ một lệnh vào theo kế hoạch, hoặc bỏ lỡ hoàn toàn một giao dịch, lệnh vào của tôi sẽ luôn luôn đi theo xu hướng Kijun. Thay vì tỏ ra lo lắng, tốt hơn hết là nên đặt một tỉ lệ giao dịch cao hơn trong tổng khối lượng giao dịch của bạn trên đường Kijun. Lưu ý, đây là ngưỡng hỗ trợ/kháng cự động và nó cần được điều chỉnh khi giá thay đổi.

.jpg)

.jpg)

.jpg)

https://www.tradingview.com/x/1jtf85Fb

- Giao dịch Edge to Edge (Edge to Edge Trades, E2E)

Tín hiệu lệnh vào: khi một nến đóng bên trong đám mây (Cloud), bạn có thể tham gia với khả năng mang lại xác suất giá cao ở cuối đám mây Cloud. Đám mây lớn hơn, phần thưởng cũng lớn hơn. Tôi nghĩ điều này giống như các cạnh của đám mây đại diện cho hỗ trợ/kháng cự. Nên mặt đối diện sẽ đại diện cho việc phá vỡ hỗ trợ/kháng cự. Chúng có thể xảy ra trong bất kỳ khung thời gian nào, khung thời gian lớn hơn thì luôn luôn tốt hơn.

.jpg)

Ví dụ này xảy ra hàng tuần trên biểu đồ Bitcoin và nó báo hiệu sự kết thúc của thị trường theo chiều giá đi xuống (bear market). Các tùy chọn khác được minh họa ở đây là một sự sụt giảm theo đường Kijun, tín hiệu cho thấy sẽ còn tiếp tục giảm. Mặc dù phải mất nhiều tuần để hoàn thành, nhưng mục tiêu E2E vẫn có hiệu lực. Một khía cạnh khác của các giao dịch E2E là có dự báo và khả năng hành động. Khi chúng xuất hiện và tiếp diễn, bạn biết chính xác cái gì sẽ đến. Mặc dù E2E có khả năng giao dịch cao, nhưng bạn vẫn nên sử dụng những điểm dừng thích hợp giống như bất kỳ loại hình trade nào khác.

E2E thường xảy ra khi một tín hiệu TK cross được thể hiện và cũng có thể vượt qua hoặc lao xuống cạnh đối diện của đám mây.

.jpg)

.jpg)

.jpg)

Đây là một vài ví dụ:

.jpg)

.jpg)

.jpg)

- C-Clamp hay TK bất cân bằng (C-Clamp or TK Disequilibrium)

Nhắc lại, Ichimoku Cloud thúc đẩy mọi thứ để duy trì trạng thái cân bằng. Khi các đường TK được trải ra xa nhau, điều này báo hiệu giá di chuyển nhanh theo một hướng và có thể được coi là một chỉ số vượt quá mức mua/bán. Trong trường hợp này, nó đại diện cho các cơ hội trade ngược xu hướng.

Những giao dịch thời điểm này có rủi ro cao, nhưng phần thưởng cũng tăng cao, và thường có kết quả tốt hơn khi chúng phù hợp với xu hướng vĩ mô qua xu hướng vi mô. Nói cách khác, cố gắng để nhận được lợi nhuận ngắn thường sẽ khiến cho bạn sụp đổ trừ khi lệnh vào của bạn gần chính xác ở điểm top, nói dễ hơn làm. Tuy nhiên, một đáy bán quá lớn xảy ra trong suốt một xu hướng tăng trưởng sẽ có mức lợi nhuận tốt hơn.

.jpg)

.jpg)

C-Clamps thường đi kèm với các chỉ số đảo chiều khác như sự phân kỳ giảm, mô hình nêm (wedge) tăng/giảm, hoặc đầu (head) và vai (shoulders).

.jpg)

.jpg)

Độ phân giải của một C-Clamp thường là kijun, khi đó, một đường xu hướng kijun có thể xảy ra.

.jpg)

Bollinger Bands – Chỉ báo yêu thích của tôi

- Một độ lệch chuẩn ở trên và dưới mức trung bình. Khi giá được củng cố, B.Bands siết chặt lại, một sự phá vỡ (break) trên hoặc dưới các dải tạo thành một BBand bứt phá, hoặc tín hiệu mua vào.

- Thiếp lập mặc định = 20, được xây dựng để sử dụng trên khung thời gian hàng ngày trên các thị trường kế thừa.

- 30 = thu thập nhiều dữ liệu hơn, có thể phù hợp hơn cho bitcoin và các loại altcoin là 24/7 và không phải là thị trường 5 ngày một tuần (20 ngày một tháng).

- 14 = thiết lập nhanh hơn trên khung thời gian 1D thu được hai tuần dữ liệu. Phù hợp với một số điều kiện thị trường, những nơi cần có tín hiệu nhanh hơn.

.jpg)

Thường có một tín hiệu bứt phá giả (fake out break out) của các dải theo hướng ngược lại và cho lý do này, không nên chỉ sử dụng BBands cho các quyết định giao dịch.

.jpg)

Bước đi trên bands (Walking The Bands)

- Có thể xảy ra để đại diện cho sự tiếp tục tăng hoặc giảm giá mạnh

- Thông thường có một chỉ số hàng đầu về hành động giá sẽ xuất hiện.

.jpg)

- Bollinger Band Width (BBW)

Định lượng kích cỡ của lần ép (squeeze) rất hữu ích cho việc so sánh của những lần ép trước đó với những cú ép đang hoạt động. Nếu lần ép hiện tại đang hoạt động, tôi thường nhìn vào các lần ép trước đây nhất để xác định kích thước hợp lý của sự siết chặt sẽ xảy ra.

.jpg)

.jpg)

.jpg)

- Theo dõi John Bollinger trên twitter – @BBands

Đường Trung bình động (Moving Averages) – MA/SMA/EMA/TEMA

- Cài đặt – 50, 100, 200, từ 2 đến nhiều giá trị hơn

- Moving average ở mức nhanh hoặc chậm hơn, nghĩa là 50, điểm đóng cửa trên moving average chậm hơn. Điểm đóng dưới mức moving average chậm hơn là tín hiệu đầu vào xu hướng giảm.

- Moving average trượt chậm, cao, nghĩa là 200, điểm đóng cửa trên mức moving average nhanh hơn là tín hiệu đầu vào giảm giá. Điểm đóng cửa dưới moving average nhanh hơn là tín hiệu tăng giá.

- Golden Cross = 50 bẻ gẫy ở mức trên 200 – bắt đầu của xu hướng tăng (Bullish Trend).

.jpg)

- Death Cross = 50 bẻ gẫy dưới mức 200 – Bắt đầu của xu hướng giảm (Bearish Trend)

.jpg)

Các điểm trục (Pivot Points)

- Cài đặt – Hàng ngày, Hàng tuần, Hàng tháng, Hàng năm (Daily, Weekly, Monthly, Yearly).

- Tôi thích sử dụng khung thời gian lớn như hàng tháng hoặc hàng năm, bất kể biểu đồ thời gian hiện tại tôi đang sử dụng. Đối với altcoin, chỉ có các trục pivot hàng tháng hoặc thấp hơn có sẵn và do đó không đáng tin cậy.

- Ngoài ra còn có nhiều loại trục, tôi gắn bó với loại truyền thống nhiều nhất.

- Pivot Point Math – sử dụng giai đoạn trước cao và thấp để xác định mức hỗ trợ / kháng cự.

- Mỗi trục quay được tính và in ở đầu khoảng thời gian đã chọn. Bản in pivot hàng năm vào ngày 1 tháng 1 và vẫn giữ nguyên cho cả năm. Các chốt hàng tháng được tính lại vào cuối mỗi tháng và in vào đầu mỗi tháng.

.jpg)

Khi trục R5 hàng năm bị hỏng, tôi dựa vào các trục pivot hàng tháng cho các mục tiêu hỗ trợ / kháng cự.

.jpg)

Pivots cũng có thể được sử dụng để dự đoán hành động giá dựa trên sự di chuyển giá của các động thái trước đó. Ý tưởng ở đây là nếu giá chạm ngưỡng hàng tháng của R3 / S3 với sự siết chặt Bollinger Band của kích thước này, nó cũng sẽ lặp lại.

.jpg)

Fibonacci phản hồi và mở rộng (Fibonacci Retracement and Extension)

- Các mức Fibonacci retracement có thể được vẽ ra từ cực cao đến cực thấp cho bất kỳ sự chuyển động giá cả nào. Trong phạm vi giá này, đường hỗ trợ / kháng cự tĩnh được vẽ ra và có thể được coi là các khu vực đảo chiều tiềm năng (Potential Reversal Zones – PRZ) cho giá. Đây là những mức mà trader thường sử dụng để mở hoặc đóng giao dịch, làm cho chúng phù hợp hơn.

- Các mức Fibonacci retracement cũng bao gồm Fibonacci Extension (Fibonacci mở rộng) cho phép hỗ trợ thêm / kháng cự trên hoặc dưới mức cực cao đến mức cực thấp của bất kỳ sự di chuyển giá cả nào, fibonacci extension 1.618 được sử dụng rộng rãi nhất.

- 50% khoảng cách giữa hỗ trợ và kháng cự được thiết lập là một vùng trọng điểm. Bất kỳ sự di chuyển giá lớn nào sẽ quay lại ít nhất 50% di chuyển và đưa ra quyết định từ đó. Đây được gọi là Lý thuyết Dow.

.jpg)

Bạn có thể sử dụng fibonacci retracement cũng như extension cho các xu hướng vĩ mô hoặc vi mô, hoặc thậm chí một chuyển động giá đáng kể trên một khung thời gian nhỏ hơn.

.jpg)

.jpg)

Mô hình điều hòa (Harmonic Patterns)

.jpg)

.jpg)

.jpg)

.jpg)

- Các giá trị điều hòa (Harmonic) có thể được xác định khi có ba điểm và có thể được điều chỉnh khi giá cả đáp ứng hoặc phá vỡ các mức đó. Điểm thứ tư có thể được suy luận dựa trên giá trị điều hòa.

- Để vẽ: Tìm một đỉnh đôi hoặc đáy đôi. Sau đó, tìm ra các cực cao hoặc thấp và thực hiện hoặc xác định điểm 4, một điểm cực cao hoặc thấp. Chúng có thể được tìm thấy ở bất kỳ khung thời gian nào, nhưng việc xác định khung thời gian lớn hơn luôn là một tín hiệu thực tế hơn.

- Mục tiêu tôi sử dụng để hoàn thành mô hình điều hòa là khu vực 50% – 61.8% từ điểm A đến D hoặc, chéo kháng từ điểm A đến C.

.jpg)

.jpg)

.jpg)

.jpg)

Cái chĩa (Pitchfork)

- Pitchfork được kéo từ cực cao hoặc thấp đến cực khác cực thấp hoặc cao với một điểm neo là một cực thấp hoặc cực cao trước đó. Đường trung bình (màu đỏ) cho biết mức trung bình mong đợi của xu hướng này. Giá sẽ liên tục cố gắng quay lại đường chéo này.

- Mỗi đường chéo của Pitchfork có thể được coi là vùng đảo chiều tiềm năng hoặc đường hỗ trợ / kháng cự. Vùng chéo xanh phía trên là ‘vượt mua quá nhiều’ hoặc vùng đầu của xu hướng và vùng chéo xanh thấp hơn là ‘vượt bán quá nhiều’ hoặc vùng đáy của xu hướng.

- Để vẽ: tìm kiếm ba điểm, cực cao / thấp, và xoay quanh trục cao và thấp.

- Ví dụ BTC Chart

- Nhiều pitchfork có thể được vẽ trong bất kỳ xu hướng nào. Một pitchfork sẽ được coi là hợp lệ nếu hỗ trợ / kháng cự của giá khớp với đường chéo pitchfork khi đã được vẽ. Đừng cố gắng để phù hợp với pitchfork giá, mà là, chọn các điểm neo (anchor point) và quyết định về tính hợp lệ.

Các ví dụ

.jpg)

.jpg)

.jpg)

Fractals

- Fractals có thể là bất kỳ mô hình lặp đi lặp lại nào trên biểu đồ giá của một loại tài sản. Chart patterns và sóng điều hòa (harmonics) là những ví dụ về các fractals lặp lại.

- Tôi chủ yếu sử dụng fractals lặp đi lặp lại ngẫu nhiên như là dự đoán tạm thời của các kết quả trong tương lai trên một quy mô thời gian lớn, nhưng cá nhân tôi không sử dụng chúng như là một tín hiệu mua bán cụ thể.

.jpg)

.jpg)

Mô hình biểu đồ (Chart Patterns)

Tất cả các mô hình biểu đồ bao gồm:

Khối lượng giao dịch (Volume)

Nếu dữ liệu khối lượng giao dịch không phù hợp với mô hình, không có nghĩa là mô hình không tồn tại, nó chỉ đơn giản cho thấy rằng xác suất của mô hình đang diễn ra như mong đợi là thấp hơn đáng kể. Độ tin cậy và position size nên được điều chỉnh để thích ứng. Một dữ liệu khối lượng giao dịch kết hợp cho mô hình tăng đáng kể sự tự tin và xác suất của mô hình diễn ra như mong đợi.

Tính toán di chuyển (Measured Moves)

Mỗi mô hình có một bước đi đo lường mong đợi, tôi sẽ làm nổi bật dưới đây. Nói chung, tất cả các di chuyển được đo lường chỉ đơn giản là kích thước của mô hình. Tôi cũng sử dụng các mức fibonacci extension là 1.618, là một mục tiêu kháng cự cho các mô hình. Mặc dù các mô hình đã dự kiến di chuyển, không nên coi 100% là mô hình hoàn hảo. Sử dụng các position size phù hợp.

Lệnh vào (Trade Entry)

Tất cả các mô hình có thể được vẽ và dự đoán ngay khi thông tin cho phép, nhưng lệnh vào không bao giờ xảy ra cho đến khi mô hình đã hoàn thành. Ngoài ra còn có một xác nhận về khối lượng giao dịch mới hoàn thành được mỗi mô hình.

Quy tắc nghiêm ngặt (Strict Rules)

Bạn thường không nhìn thấy các mô hình đảo chiều như mô hình tiếp diễn trong một xu hướng, nghĩa là bạn thường không nhìn thấy mô hình đầu và vai dưới đáy của xu hướng giảm. Tuy nhiên, khi bạn làm như vậy, mô hình đó nên được xem như một tín hiệu liên tục mạnh mẽ.

.jpg)

.jpg)

Những mô hình phổ biến

.jpg)

Đây là một vài ví dụ

.jpg)

.jpg)

.jpg)

Mô hình Tiếp tục tăng (Bullish Continuation)

(Cốc và tay cầm) Cup & Handle

Hình dạng cấu trúc giá “U” kéo mạnh và phá vỡ kháng ngang. Mô hình vẫn còn hiệu lực miễn là tay cầm không bị vỡ 50% toàn bộ cốc.BTC Chart

.jpg)

(Tam giác tăng) Ascending Triangle

Mô hình Tiếp tục giảm (Bearish Continuation)

- Flags/Pennants – đối nghịch với bullish flags/pennants

- Tam giác giảm – đối nghịch với Tam giác tăng

- Giraffe – Được thiết lập bởi Hernz – kéo dài và tiếp theo là sự phá vỡ hai đáy liên tiếp (rounded double bottom).

.jpg)

Chuyển hướng tăng (Bullish Reversal)

Mô hình đầu và vai đảo chiều (Head & Shoulders)

- Xảy ra sau khi xu hướng tăng

- Dữ liệu khối lượng giao dịch giảm dần

- Đo di chuyển = khoảng cách từ đường viền cổ đến đầu hoặc đường kính 1.618

.jpg)

Đáy đôi (Double Bottom)

- W là Win

- Hai đáy sắc

- Xảy ra sau khi kéo lại từ một xu hướng tăng

- Dữ liệu khối lượng giảm dần

- Đo di chuyển = khoảng cách từ đường viền cổ đến đầu hoặc đường kính 1.618

.jpg)

Adam & Eve

- Một chữ ‘V’ và một chữ ‘U’ được vẽ bên dưới

- Xảy ra sau khi kéo lại từ một xu hướng tăng

- Dữ liệu khối lượng giảm dần

- Đo di chuyển = khoảng cách từ đường viền cổ đến đầu hoặc đường kính 1.618

.jpg)

.jpg)

Chuyển hướng giảm (Bearish Reversal)

Head & Shoulders – đối nghịch với head & shoulders đảo chiều

- Xảy ra sau khi xu hướng giảm

- Hồ sơ khối lượng giảm dần

- Đo di chuyển = khoảng cách từ đường viền cổ đến đầu hoặc đường kính 1.618

Đỉnh đôi (Double Top)

M là Murder — đối nghịch với W

.jpg)

Adam & Eve ngược – Đối nghịch Adam & Eve

Dao động (Oscillators)

Tôi không bao giờ chỉ sử dụng một mình dao động khi quyết định về khả năng hành động của một phiên mua bán. Tôi chủ yếu sử dụng chúng để tìm sự phân kỳ (divergences).

- Phân kỳ hội tụ trung bình động (Mean Average Convergence divergence – MACD) = xu hướng theo dao động xung lượng (momentum oscillator).

- Relative Strength Index (RSI) = đo đà tăng giá

- Stochastic RSI (Stoch) = nhanh hơn RSI

Nên được sử dụng làm bằng chứng về sự đảo chiều đối với hợp lưu nhưng không được giao dịch trên nguyên tắc. Các đơn vị có thể xây dựng dần cho đến khi bị phá vỡ.

- Bullish = mức thấp thấp hơn về giá khi dao động cao hơn = đà giảm yếu đi

- Bearish = mức cao hơn về giá với dao động thấp hơn = đà tăng điểm tích cực

- Hidden bullish = giá thấp hơn của dao động thấp hơn = đà giảm tăng không làm giảm giá

- Hidden bearish = cao hơn về giá trên dao động cao hơn = đà tăng tăng không làm giảm giá

Thủ thuật

Các nguyên tắc cơ bản giúp bạn biết mình cần phải mua gì. Các kỹ thuật sẽ nói cho bạn biết thời điểm thích hợp để mua.

Loser average Losers. Stick hệ thống của bạn ở điểm vào và stops một cách thận trọng.

Sử dụng các stops và bám lấy chúng.

Khi hưng phấn của bạn tăng lên, nó (thị trường) thường đang là một local top.

Phần lớn các tin tức liên quan đến trading hoặc các tin tức mạng xã hội là không giá trị, hãy bỏ qua chúng.

Các giao dịch nên kết thúc trong 03 hoàn cảnh: Lãi nhiều, Lãi ít, Lỗ ít

Lặp lại sau tôi. “The trend is my friend – Xu hướng là bạn của tôi”.

Đừng bán giá cạnh tranh ngược xu hướng (Don’t scalp the counter-trend).

Tạo nên hành trình cho mình. Xác định các sai lầm. Loại bỏ chúng.

Nếu bạn mở lệnh dựa trên một tín hiệu thuộc khung thời gian lớn, đừng phá hoại hay đóng lệnh trên một khung thời gian thấp hơn quá nhiều.

Ngủ ngon, chế độ ăn thích hợp & tập thể dục cũng quan trọng với trader, vì đây là những thứ thiết yếu trong cuộc đời.

Nếu có máu vương vãi trên đường… hãy làm sạch con đường.

Đừng cố băm nhỏ để bán hoặc bán cạnh tranh khi giá đi ngang.

Kỳ vọng sự bền vững sau những biến động lớn, đừng kỳ vọng sự biến động.

Tất cả các chỉ số đang sử dụng phía bên trái của biểu đồ là để thử và việc của bạn là dự đoán phía bên phải của biểu đồ.

Lập biểu đồ giao dịch với khối lượng giao dịch lớn nhất.

Hầu hết các trader mất một số lượng đáng kể giao dịch khi bắt đầu. Những người thành công nhất là những người bền bỉ và liên tục.

Giao dịch cho chính bạn. Đừng để người khác giao dịch dùm bạn.

Đồng ý với ý tưởng, chứ không phải người cung cấp chúng cho bạn.

Đừng gắn chặt với bất kỳ một coin, vị trí, một ý tưởng nào. Liên tục đánh giá các sai sót.

Nếu bạn thắng nhiều, thì cũng có ai đó đã thua nhiều.

Một trận thua lớn luôn có nhiều cảm xúc hơn một trận thắng lớn.

Bạn cần một khối lượng mẫu lớn để biết bạn là người thắng hay thua cuộc. Lưu ý, mỗi người đều khác nhau.

Không có chiến thuật nào là tuyệt mỹ. Sử dụng nhiều tín hiệu và tìm hợp lưu trước khi vào/ra. Sử dụng những gì bạn thích.

Các công cụ có thể làm mọi thứ trở nên sắc nét hơn (hoặc trông ngu xuẩn hơn). Đừng ngại vẽ lên các khái niệm mà bạn cho rằng mình đã làm chủ được nó.

Nhìn mọi thứ là những con số, đừng nhìn nó như tiền bạc. Luôn luôn tìm cách để tăng trưởng những con số ấy.

Bắt đầu giao dịch thì nên thử với những xu hướng đòn bẩy cao (high leverage) và số lượng nhỏ. Điều này kiểm tra chất lượng giao dịch của bạn.

Sợ, không chắc chắn và nghi ngờ (FUD) dễ dẫn đến việc mua/bán trong hoảng loạn.

Sau khi thắng lớn hoặc thua lỗ. Tạm nghỉ và giải quyết cảm xúc của bạn.

Nếu bạn đang cảm thấy thua lỗ, thì giá trị giao dịch của bạn hiện đang quá cao.

Dừng việc cố gắng hợp lý hóa mọi thứ. Dùng biểu đồ.

Sẽ luôn có early bears và early bulls. Làm đúng quan trọng hơn làm sớm.

Nhìn tổng thể trước. Nhìn chi tiết sau.

Trong xu hướng lên, giá coin trông có vẻ rẻ. Trong xu hướng giảm, chúng trông lại đắt hơn. Đừng để thị trường đánh tâm lý.

Hãy luôn giữ kế hoạch trade của bạn.

"Nhiều thời gian hơn – Trading dễ dàng hơn – Lợi nhuận cao hơn. Bạn có muốn hơn như thế? Tải và dùng PINK TRADING ngay hôm nay!"

https://pinktrading.io/vi/

Nội dung bài viết, phân tích bao gồm ý kiến cá nhân của tác giả theo điều kiện của thị trường tại thời điểm phân tích. Các nhà đầu tư nên thực hiện nghiên cứu thị trường riêng của mình trước khi tham gia đầu tư. Luôn bám sát dòng chảy dữ liệu của thị trường để có quyết định an toàn và tối ưu. Là một nhà đầu tư bạn luôn hiểu và tự chịu trách nhiệm 100% việc ra quyết định của mình. Thành công là của bạn!

🤜🤛Các kênh thông tin Pink Blockchain:

✅ Website: https://pinkblockchain.com/

✅ Kênh Telegram 1 chiều: https://t.me/pinkblockchain

✅ Group Telegram Mining: https://t.me/joinchat/F5wOVQhK9E1fpFi…

✅ Youtube: https://www.youtube.com/c/PinkBlockchain

✅ Twitter: https://twitter.com/PinkBlockchain

✅ Steemit: https://steemit.com/@vnpinkblockchain

Link bài gốc: https://pinkblockchain.com/ky-nang-va-thu-thuat-trade-coin-cua-tosimoku/

Hi! I am a robot. I just upvoted you! I found similar content that readers might be interested in:

https://medium.com/@vuon9/k%E1%BB%B9-n%C4%83ng-v%C3%A0-th%E1%BB%A7-thu%E1%BA%ADt-trading-c%E1%BB%A7a-tosimoku-8b5616c58dc5