Viendo el comportamiento vertiginoso del mercado de las criptomonedas, no puedo evitar pensar que todo esto será conocido como la gran CriptoBurbuja. Ha habido puntos de vista opuestos sobre Bitcoin y las monedas digitales recientemente. El inversionista multimillonario Michael Novogratz, un ex administrador de fondos de cobertura que ha apoyado a bitcoin, afirma que las criptomonedas podrían valer más de 5 billones de dólares en cinco años, otros más realistas como John McAfee predice que los bitcoins van en camino de los 500.000 dólares, sin embargo otras personas como Jamie Dimon, CEO JP Morgan Chase, llamó a Bitcoin un "fraude" dijo que Bitcoin es "peor que los bulbos de tulipán" y que despediría a cualquier empleado que negociara Bitcoin en las cuentas de la compañía.

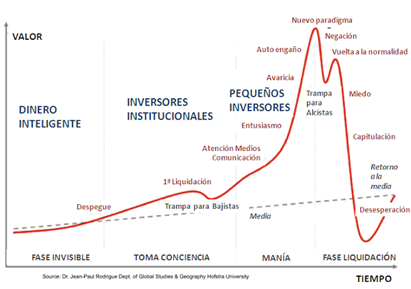

¿Pero qué es una burbuja económica? Se puede definir como un fenómeno que se produce en los mercados, en buena parte debido a la especulación, que se caracteriza por una subida anormal y prolongada del precio de un activo o producto, de forma que dicho precio se aleja cada vez más del valor real o intrínseco del producto. Estas burbujas o manías financieras, se desarrollan en varias etapas. Cada manía es obviamente diferente, pero siempre hay similitudes en resumen se pueden identificar cuatro fases.

Sigilo: La primera etapa es silenciosa solo el que entiende de los nuevos fundamentos pueden ver una oportunidad en la emergente apreciación a futuro, normalmente son gente visionaria que asumen muchos riesgos. Estos inversionistas tienden a tener un mejor acceso a la información y una mayor capacidad para entender el contexto económico más amplio que desencadenaría la inflación de los activos. Sea lo que sea, las cosas cambian para un sector de la economía.

Sigilo: La primera etapa es silenciosa solo el que entiende de los nuevos fundamentos pueden ver una oportunidad en la emergente apreciación a futuro, normalmente son gente visionaria que asumen muchos riesgos. Estos inversionistas tienden a tener un mejor acceso a la información y una mayor capacidad para entender el contexto económico más amplio que desencadenaría la inflación de los activos. Sea lo que sea, las cosas cambian para un sector de la economía.

Conciencia: Enseguida, los precios en el sector empiezan a subir. Inicialmente, ese incremento casi no es percibido. Según los precios van aumentando más, la gente empieza a notarlo. En esta fase entran los grandes capitales o inversores institucionales. Comienza a publicarse en la prensa que podríamos estar ante una recuperación, aunque la mayoría del público aún no lo tienen claro. En las últimas etapas de esta fase los medios de comunicación empiezan a notar con informes positivos acerca de cómo este nuevo auge beneficia a la economía mediante la "creación" de riqueza.

Manía: En esta fase el público en general comienza a ver la evolución positiva y algunos se van animando a entrar. Cada vez hay más pequeños inversores que se van integrando, al ver que las subidas continúan. Esto se extiende en una euforia compradora. Las casas de análisis comienzan a recomendarlo todo. Y así vemos una etapa de locura donde se compra a precios altísimos. Se dice que el público suele comprar siempre en máximos, y es porque se animan demasiado tarde. En esta fase de locura se producen las mayores pérdidas de capitales, entre otras cosas, porque el dinero inteligente ya está fuera, y el de los inversores institucionales no tardará en salir, dejando pillados a los minoristas, Sin Embargo, el aumento de precios no es suficiente para una burbuja. Toda crisis financiera necesita combustible para el cohete, y sólo hay una cosa que este cohete quema: crédito barato. Sin él, no puede haber especulación. Hay que destacar que en esta fase no se trata de lógica, sino mucho de psicología. Todo el mundo quiere creer en un futuro mejor, y la burbuja se aprovecha de eso. Una burbuja necesita que todos crean en un futuro mejor, y mientras esta euforia continúa, la burbuja se mantiene. En algún momento se hacen declaraciones sobre fundamentos enteramente nuevos que implican que se ha alcanzado una "altiplanicie permanente" para justificar futuros aumentos de precios; pero la verdad es que la burbuja está a punto de colapsar.

Manía: En esta fase el público en general comienza a ver la evolución positiva y algunos se van animando a entrar. Cada vez hay más pequeños inversores que se van integrando, al ver que las subidas continúan. Esto se extiende en una euforia compradora. Las casas de análisis comienzan a recomendarlo todo. Y así vemos una etapa de locura donde se compra a precios altísimos. Se dice que el público suele comprar siempre en máximos, y es porque se animan demasiado tarde. En esta fase de locura se producen las mayores pérdidas de capitales, entre otras cosas, porque el dinero inteligente ya está fuera, y el de los inversores institucionales no tardará en salir, dejando pillados a los minoristas, Sin Embargo, el aumento de precios no es suficiente para una burbuja. Toda crisis financiera necesita combustible para el cohete, y sólo hay una cosa que este cohete quema: crédito barato. Sin él, no puede haber especulación. Hay que destacar que en esta fase no se trata de lógica, sino mucho de psicología. Todo el mundo quiere creer en un futuro mejor, y la burbuja se aprovecha de eso. Una burbuja necesita que todos crean en un futuro mejor, y mientras esta euforia continúa, la burbuja se mantiene. En algún momento se hacen declaraciones sobre fundamentos enteramente nuevos que implican que se ha alcanzado una "altiplanicie permanente" para justificar futuros aumentos de precios; pero la verdad es que la burbuja está a punto de colapsar.

Estallido: En esta fase, se ve una ligera corrección. Es cuando los analistas dicen que está dentro de lo normal, pues después de una subida de un 100%, es normal y no pasa nada por corregir un 15%, ya que eso es muy sano y se deberían aprovechar estas caídas para que aquellos que se quedaron fuera, pueden subirse al Ave Fénix. Lo que la gente no sabe es que esa corrección es la salida del dinero inteligente e institucionales. Aquí se produce la trampa de los toros alcistas, pues rápidamente se llega a la conclusión de que el final ha llegado. Primero llega el miedo, luego el pánico y el que compró en la parte más alta, acaba vendiendo en la parte más baja. Otras veces, es el fin del crédito fácil o alguna serie de noticias inesperadas. Pero sea lo que sea, la euforia es reemplazada por el miedo. El edificio se quema y todo el mundo corre hacia la puerta. Los forasteros comienzan a vender, pero no hay compradores. Llega el pánico. Los precios se desploman, el crédito se corta, y las pérdidas comienzan a acumularse. Un momento de epifanía, un disparador llega y todos al mismo tiempo se dan cuenta de que la situación ha cambiado. Confianza y expectativas encuentran un cambio de paradigma, no sin una fase de negación donde muchos tratan de tranquilizar al público que esto es sólo un retroceso temporal. Algunos son engañados, pero no por mucho tiempo. Muchos intentan descargar sus activos, pero los que toman son pocos; todos esperan nuevos descensos en los precios. El castillo de naipes se derrumba bajo su propio peso y los recién llegados, comúnmente el público en general, se quedan con activos de depreciación, mientras que el dinero inteligente (los primeros que invirtieron) han sacado hace mucho tiempo. Los precios caen a un ritmo mucho más rápido que el que infló la burbuja.

Para conocer más del asunto nos remontamos en los casos reales de burbuja que explotaron y cambiaron la perspectiva en la que nos encontrábamos.

La primera que se recuerda es la tulipomanía, una de las burbujas que más se asemejan al bitcoin puesto que, pretenden demostrar que el valor intrínseco de las criptomonedas es nulo, para aquellos de ustedes que no conozcan la tulipomanía fue un periodo de euforia especulativa que se produjo en los Países Bajos en el siglo XVII. El objeto de especulación fueron los bulbos de tulipán, cuyo precio alcanzó niveles desorbitados, dando lugar a una gran burbuja económica. Aunque como siempre se suele ver estos eventos muy superficialmente, ya que un bulbo de tulipán podría valer igual a diez años de trabajo, esto no quiere decir que el peregrino común comerciaba con esto, como lo explica Mike Dash en su libro Tulipomania, los que realmente comerciaban con esta mercancía eran personas muy acaudaladas. También hay que destacar que no se trataba de una bolsa de valores sino más bien se reunían en un bar y hacían el intercambio clandestinamente, hasta que llegó un momento en que hubo un despertar colectivo y el intercambio del mismo no se realizó más. También es importante decir que este evento no causo la quiebra de nadie puesto que no les afecto de tal medida como para llevarlos a la banca rota.

Otro caso de burbuja financiera se produce a finales de los 90s, durante el cual se produjo un fuerte crecimiento de los valores económicos de las empresas relacionadas con Internet, llegando a provocar una fuerte burbuja económica que llevó a la quiebra a una gran cantidad de empresas. El modelo que solían utilizar las empresas puntocom se basaba en el aprovechamiento de Internet para conseguir cuota de mercado, aunque inicialmente estas entidades no generasen beneficios. Estas empresas esperaban llegar a conseguir tal fama que en un futuro podrían hacer frente a sus gastos y conseguir beneficios de sus servicios. El lema “hacerse grande rápido” reflejaba esta estrategia. Durante el período de pérdidas, las empresas se basaron en el capital de riesgo y, especialmente, en ofertas públicas de acciones, para financiar sus estructuras. La novedad que aportaba este nuevo tipo de sociedades añadiendo la dificultad de llegar a valorarlas correctamente propicio que el precio de sus acciones se disparase vertiginosamente, esto convirtió a los administradores y creadores de dichas compañías en ricos sobre el papel.

A mediados del 2000s, los bajos intereses y prestamos engañosos, impulso a la gente a comprar casas, esa demanda produjo un aumento en el precio y se asumió que este incremento seguiría así para siempre. Entonces, los inversionistas liquidaron todo su pequeño portafolio y compraron casas haciendo grandes ganancias. A esto se le llama especulación. Mas compradores presionaron el mercado y los precios aumentaron exponencialmente, de hecho, el precio promedio de las casas en los Estados Unidos entre el 2000 y el 2006, y hasta se triplico en algunas ciudades como Los Ángeles y Las Vegas, hubo aun un mayor aumento en países como Irlanda y España. Nuevas historias sobre el aumento de los bienes raíces, así como también créditos fáciles, convencieron a las personas que invertir en comprar más casa era el camino seguro para volverse rico. En ese momento, hubo muchísima gente que apuntaron que este aumento de las casas era insostenible. De hecho, en el 2005 The Economist Magazine llamo el aumento mundial de los precios de las casas la burbuja más grande de la historia de la humanidad, y economistas como Robert Shiller y Nouriel Roubini predijeron esta explosión, pero esas advertencias no fueron competencia ante cuánto dinero había hecho tu vecino con este negocio. Además, los bancos propusieron los prestamos NINJA, así que más y más gente se introdujo. La palabra NINJA puede parecer genial, pero NINJA viene del inglés No Incomen No Jobs No Assets, es decir sin ingresos, sin trabajo y sin activos. El problema con las burbujas es que depende de los incrementos de los compradores, cada persona apuesta que será capaz de vender a un precio mayor a la siguiente persona, pero eventualmente te quedaras sin compradores y la burbuja explota.

Sin lugar a duda hay muchas cosas de las historias de las manías financieras que se asemeja a la historia del bitcoin, como el valor intrínseco de los tulipanes. Y es aquí donde los grandes bancos y empresas se preguntan en que se basan las criptomonedas, y la respuesta a esto es la misma que el oro y las monedas FIAT, en la confianza. Pensemos ¿Qué valor real tiene el oro? La que le da la historia y quedo en nuestro subconsciente luego de muchos años de valorarla. ¿En que se basan las monedas FIAT? Bueno, inicialmente para que la personas confiaran en él, se basaban en el oro que tenían en las arcas, pero esto desde hace unos años ya no es así, realmente se basa en la confianza que la gente tiene en los gobiernos y en los bancos centrales. Así que las criptomonedas se basan en la confianza que dan los cálculos matemáticos y la criptografía que no puede ser violada ni manipulada.

Con respecto a la burbuja del puntocom se puede ver la similitud con el mundo de las criptomonedas en el nivel especulativo que presentan estos mercados. Además del parecido más obvio que es la presentación de un nuevo paradigma tecnológico, que en su tiempo fue con internet y que ahora lo es con tecnología blockchain. Sin embargo, veo con buen ojo las regularizaciones que están tomando los gobiernos con los fraudes de las ofertas iniciales de monedas y como se piensa mitigar el efecto de los mismos en el mercado, hay que destacar que las criptomonedas no necesitan de las ICO de la misma manera que las empresas del puntocom necesitaban de las APO. También hay que resaltar que empresas como Amazon salieron de esta burbuja y ahora valen más que en un principio.

En conclusión, sigo sin poder evitar pensar en el gran futuro de las criptomonedas, me encuentro en esta lucha psicológica que sueña con el establecimiento de un nuevo sistema que rompa los paradigmas actuales. Así que, hay que optar por usar la filosofía de Little Finger y preguntarse ¿qué es lo peor que pudiera pasar? Y ¿cuál sería la respuesta que daría para justificar eso que sucedió? lo peor que puede pasar es que el Bitcoin sea realmente una burbuja, entonces toca preguntarse ¿lo tengo todo invertido de tal manera que cuando explote lo pierda? O tendré mi portafolio diversificado como aquel mercader de los tulipanes. Si el Bitcoin es realmente una burbuja, ¿seguiré invirtiendo ciegamente en las ICO y criptomonedas que son realmente un proyecto vacío sin ver el beneficio real como sucedió en las empresas puntocom? Si el bitcoin es realmente una Burbuja, ¿extralimitare mi apalancamiento financiero y pediré créditos que sobrepasen mis fondos para tratar de montarme en las olas de las ganancias como lo hicieron los inversionistas inmobiliarios?

Pensando objetivamente es posible que esto sea una burbuja, pero hay que intentar ser de los inversores inteligente y salir del mercado a tiempo, es una inversión peligrosa puesto que es difícil salirse de ella cuando está generando ingresos. Las tecnologías como las que ofrece la blockchain son capaces de cambiar el mundo y cuando personas comunes como tú y yo podamos hacer dinero con esto, va a crear mucha más inversión, y puede que la burbuja explote y destruya gran parte de las Altcoin quedando las más fuerte, que se respalde en un plan de negocio más sostenible como le sucedió a Amazon. Por otro lado, puede que estemos en un nuevo ciclo que trae consigo una evolución en el sistema. Una curva-S, ya que a medida que se introduce la tecnología, toma tiempo para que la gente aprenda sobre ella y realice su potencial. Una vez que la conciencia pública alcance una masa crítica y la tecnología se perfeccione, entonces se producirá la adopción de forma extremadamente rápida, que dará lugar a un crecimiento exponencial. Y una vez que todos hayan adoptado la tecnología la curva se aplane nuevamente.

Mi recomendación final es ser objetivos en las inversiones. Tus decisiones deben venir del análisis y no provenir de los agentes externos. Debemos estar preparado para el futuro y sus posibles escenarios, no debemos esperar que la vida nos golpee y reaccionar ante ello. Debemos ser proactivos ante la vida.

Que buen articulo, Muy educativo y exelentemente redactado. Te doy mi voto y te invito a leer algo parecido a tu articulo que escribí esta mañana:

Sigue adelante con tus publicaciones. LA MEJOR DE LAS SUERTES!!!

Te siguire tambien. https://goo.gl/8Cihzc

Muchísimas gracias por tu comentario, me llena mucho de ánimo para seguir adelante. me agrado también mucho tu artículo, seguro te seguiré de ahora en adelante.

Gracias y te seguire igualmente.

En realidad, es una burbuja y a la vez no lo es, yo en lo particular paso monitoreando el precio para cuando estalle sacar toda mi inversion de alli ajajaja