안녕하세요 Seagull입니다. 정말 오랜만에 스팀잇에서 글을 써보네요. 그동안 여러 코인들에 대해 분석, 분류작업을 하느라 글을 쓰질 못했습니다.(변명입니다ㅎ) 특히 @glory7 님께 스파를 임대받았었는데 이것을 제대로 스팀 생태계에 사용하지 못해서 죄송한 마음이 큽니다..ㅠㅠ 작업 도중에 비트코인의 변동성과 수익률을 생각해봤을 때 과연 주식과 비교했을 때 어떤 것이 더 나은 투자처일까하는 의문이 들었고, 두 자산간의 비교 중 샤프지수라는 것을 이용해서 비교를 한번 해 보기로 하였습니다.(사실 샤프지수는 자산보단 포트폴리오의 비교에 적합하지만 지금까지는 비트코인이 암호화폐 전체의 등락을 좌우하였으므로 ‘암호화폐 지수펀드 = 비트코인 가격’으로 생각하여 계산을 해 보겠습니다.)

glory7님 제 글에서 오류 지적해주셔서 감사합니다 ㅎㅎ 수정했습니다.

샤프지수란?

샤프지수를 알기 전에 투자자의 위험회피 성향에 대해 짚고 넘어갈 필요가 있습니다. 1926~2013년간 미국 시장의 수익률을 살펴보면, 미국 장기 재무성 채권(국채)는 연 5.07%의 평균수익률을 내었고, 소형주는 11.82%, 대형주는 9.88%의 수익률을 내었습니다. 이 말인즉슨, 국채를 사는 것 보다 주식을 사는 것이 연평균 5%의 이익을 더욱 가져다 준다는 것인데 왜 사람들은 주식과 채권 중 어떤 자산에 투자할 지 고민하는 것일까요? 답은 바로 ‘위험회피’입니다. 주식시장은 수익률이 높은 대신 그만큼 변동성이 크죠. 내 자산이 100% 오를 수도 있지만 운 없게 반토막이 날 수도 있습니다. 이러한 변동성은 개개인들에게 안정적인 계획을 세우는 것을 방해하고 심리적인 부담감도 안겨주게 됩니다.

여기서 나온 것이 샤프지수인데, 간단하게 설명하면 포트폴리오의 위험당 자산의 수익률을 의미합니다. 자산의 변동성은 자산의 연간, 월간 수익률의 표준편차로 알아볼 수 있을 것이고, 수익률에 이것을 나눠주게 되면 위험 1단위당 추가되는 수익률을 계산할 수 있습니다. 이를테면 자산1은 평균수익률이 3%고 표준편차가 2%면 샤프지수는 1.5가 되는 것이고, 자산2는 평균수익률이 10%고 표준편차가 20%면 샤프지수는 0.5가 되는 것입니다. 표준편차(변동성)1단위당 수익률이 높을수록 더욱 매력적인 자산이라는 것을 의미합니다. 물론 샤프지수도 여러 문제점이 있긴 하지만 포트폴리오를 간단히 비교해보기 위해선 좋은 지표입니다.

계산을 하기 위해

비트코인 데이터는 investing.com의 비트코인 historical data(https://www.investing.com/crypto/bitcoin/btc-usd-historical-data)에서 가져왔고, S&P500 데이터는 함께 서비스를 준비하는 팀원에게 제공받았습니다. 직접 구해보실 분들은 investing.com에서 데이터를 받으셔도 무방합니다.

샤프지수는 포트폴리오의 수익률이 정규분포를 따른다는 가정하에 계산을 할 수 있는데, 비트코인의 연간 데이터는 아직 큰 수가 아닌데다(2009년 이후 9년간 데이터밖에 없음), investing.com에는 2012년 3월 이후의 데이터만 제공해주므로 2012년 3월부터 2018년 9월까지의 ‘월간 데이터’로 샤프지수를 계산하였습니다. 따라서 일반적인 펀드나 ETF의 샤프지수 크기와 많이 다를 수 있으니 유의해서 봐주시기 바랍니다.

또한 샤프지수를 구하기 위해서는 그냥 수익률이 아니라 초과수익률을 이용해 계산을 하는 것이 더욱 정확한데, 그 이유는 일반적인 수익률은 자산의 인플레이션율을 추가적으로 계산해주지 못하기 때문입니다.(예를 들어 주가가 3% 올랐는데, 그 해의 인플레이션율이 3%라면 주식이 올랐다고 할 수 없습니다.) 초과수익률은 미국국채 10년물의 가격을 이용하였고, 월말의 국채 수익률을 월단위로 환산하여 계산을 진행하였습니다.

계산작업은 생각보다 복잡한 수식이 많아 파이썬으로 간단한 계산 프로그램을 만든 후 엑셀에 기록하는 식으로 결과값을 도출하였습니다.

샤프지수 계산

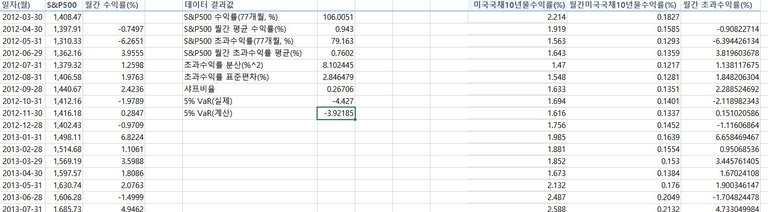

S&P500의 77개월간(2012-03-30~2012-08-31)의 수익률은 106%이고 월간 평균 수익률은 0.943%를 기록하였습니다.

초과수익률은 77개월간 79.2%이고 월간 평균 수익률은 0.760%입니다.

초과수익률의 표준편차는 2.85%인데 이는 대략 월 평균 0.760%+_2.85%의 수익이 S&P500에서 났다는 것을 의미합니다.

여기서 계산된 월 평균 초과수익률에서 표준편차를 나눠주면 샤프비율은 0.267이 나오게 됩니다.

5% VaR은 이 데이터가 정규분포를 따르는지 + 끝값의 비율이 정규분포보다 큰지(큰 손실이 날 가능성이 정규분포보다 높은지)를 보여주는 것인데, 계산값은 -3.92%인데 비해 실제 값이 -4.43%으로 약간 높았습니다. 정규분포에서 크게 벗어나지 않았지만 양 끝값이 일반적으로 큰 주식시장의 특성을 보여줍니다.(이 말은 정규분포와 다르게 손실을 입을 때 크게 입을 수 있다는 말입니다.)

다음은 비트코인입니다.

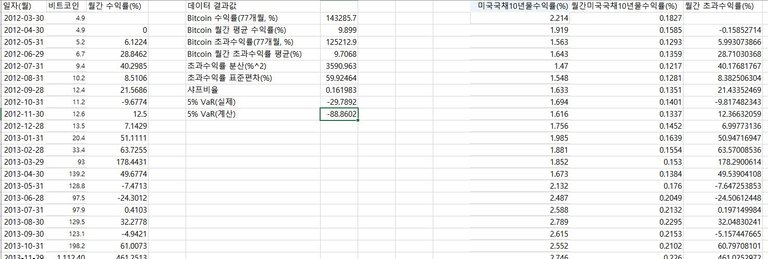

2012년부터 생각해도 엄청난 상승으로(1433배) 모든 수익률 관련 지표가 높습니다. (월간 평균 수익률이 9.9%.. 연간 아닙니다). 반면 그만큼 변동성도 커서 표준편차가 60%에 달합니다.

샤프지수도 2090을 기록하고 있는데, 이는 어떠한 자산을 옆에 가져다놔도 대적할 수 없을 수치입니다.

변동성이 너무나 커서 샤프지수는 0.162를 기록하고 있습니다. S&P500보다 좋지 못한 모습입니다.

추가적으로 이렇게 숫자가 너무나 커지면 문제가 분산/표준편차에 관한 문제가 발생하는데, 분산이나 표준편차는 데이터의 비율을 감안하지 않고 그냥 퍼센트 자체를 제곱하여 더해 만들어지는데, 이는 -50%의 수익률과 +50%의 수익률을 동등하게 만들어버립니다. 실제로는 내 자산이 반토막이 나면 2배, 즉 100%가 되어야 같아지는데 이 차이를 생각하지 못하게 되죠. 그래서 몇백%가 난 달들이 분산의 크기를 엄청나게 키우게 되고, 실제 5%VaR과 계산된 5%의 차이를 오차로 엄청나게 키워버립니다. 계산상의 5%VaR은 -89%보다는 +89%와 동일한 정도의 하락(-40%정도)를 의미하는 듯 합니다.

또한 이 데이터는 과거 비트코인의 초창기를 대표하는 데이터가 섞여 있으므로 현재 어느정도 가격이 안정되어있는 비트코인의 특성과는 맞지 않을 가능성이 큽니다. 따라서 이 데이터에서 비트코인의 가격이 너무나 저렴한 2012-03-30~2013-10-31의 데이터를 삭제하고 다시금 월간 샤프지수를 구해보았습니다. 샤프지수는 표준편차를 이용하기 때문에 시간에 영향을 받아(분산은 시간에 비례하고, 표준편차는 시간의 제곱근에 비례) S&P500도 동등한 기간으로 다시 구해보겠습니다.

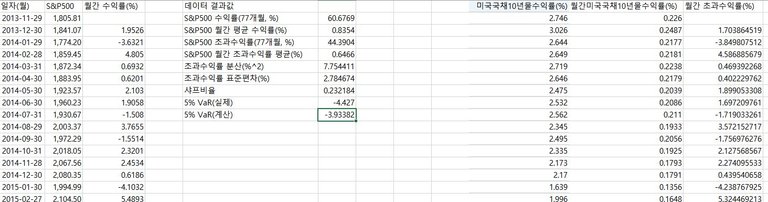

S&P500에 대해 샤프지수를 다시 구해보니 0.232로 나옵니다.

다음은 앞부분 데이터를 제외한 비트코인 결과입니다.

방금과 데이터 결과값이 크게 차이가 납니다($4.9 -> $1,112의 초기 데이터를 지웠기 때문)

이제 좀 그럴듯한 표준편차/샤프비율/5%VaR 결과값이 나왔는데, 이는 월간 비트코인이 3.29%+_23.2%의 평균수익률을 제공한다는 의미입니다.(수익률이 정말 높긴하나 등락이 어마어마하네요…)

샤프지수는 20.11로 같은 기간의 S&P500보다 나은 모습입니다. S&P500도 꾸준히 성장하는 모습인데(1805 -> 2901) 그보다 비트코인의 비율이 높다는 것은 눈여겨볼만 합니다.

샤프지수는 0.133으로 S&P500에 비해 좋지 못한 모습입니다.

다만 이 데이터도 비트코인의 현 상황을 100% 대변해주지는 못합니다. ‘과거에’ 비트코인의 수익률과 변동성이 이 정도였단 것이지요. 과거를 통해 미래를 어느 정도 유추할 수는 있겠습니다만 모든 것을 알려주진 못합니다.(데이터가 몇십 년 쌓이면 모를까요)

결론

- 2012년 부터의 비트코인, 2013년 11월 이후의 비트코인 모두 샤프지수가 S&P500보다 낮음

- 추가적으로 변동성 크기가 엄청난데, 변동성을 이용한 트레이딩을 하는 트레이더들에게 적합하다고 생각됨.(여기에 마진거래까지하면…도박)

암호화폐의 가격이 상당히 많이 떨어져 오늘 시총 $200B밑으로 내려갔다고 합니다. 스팀 가격도 1달러 밑으로 내려갔네요. 저는 암호화폐의 가능성을 크게 보고 있습니다만 세상일이 어떻게 될 지 모르죠..ㅎㅎ 이럴 때일수록 더욱 나은 투자전략을 생각하고, 개발하며 미래를 기다리는 것이 필요하다고 생각됩니다. 감사합니다.

S&P 500 샤프지수가 10이 넘는다니 뭔가 이상한데요? 중간에 15.9 나온다고 하신 엑셀 스샷의 월 초과수익률과 표준편차 수치를 대강 엑셀에 넣고 돌리니 (0.646 곱하기 12) / (2.786 곱하기 sqrt(12)) = 0.8 정도인것 같아요.

앗 한번 확인해 보겠습니다

평균수익률이 아니라 전체수익률에 나눠버렸네요; 월간 계산이라 그렇게 된 줄 알았는데 계산실수였습니다. 글 읽어주시고 잘못된 부분도 찾아주셔서 감사합니다ㅎㅎ 수정하겠습니다

아 바로 찾으셨군요. 수정되면 또 보러 올게요!

수정했습니다! (0.64612) / (2.786sqrt(12)) 여기서 sqrt(12)는 월간 데이터로 계산하기 위해서 하신 건가요?? 저는 표준편차 계산을 처음부터 월간으로 계산했었는데, 혹시나 제가 빼먹은 부분이 있나 해서 여쭤봅니다.

어 저게 마크다운이 되서 저렇게 보이는군요.. 분자는 0.646 곱하기 12입니다. 보통 연율화해서 계산하다 보니 (월평균 수익률 곱하기 12) / (월 표준편차 곱하기 루트12) 로 하죠. 아니면 주간평균수익률 곱하기 52 나누기 주간수익률 표준편차의 루트52배.. 더 정확하게 가려면 수익률을 로그로 취해야겠지만, 지금 그정도는 필요없겠죠.

Congratulations @qudghk123! You have completed the following achievement on the Steem blockchain and have been rewarded with new badge(s) :

Click on the badge to view your Board of Honor.

If you no longer want to receive notifications, reply to this comment with the word

STOPDo not miss the last post from @steemitboard: