Dans le cadre de mon master et de mon cours “blockchains privés et publiques” donné par @sorin.cristescu, je dois réaliser l’exercice pratique suivant :

I. Présentation des différentes méthodes

1- Le staking

Le staking est un processus où les détenteurs de certains types de cryptomonnaies participent à la validation des transactions et à la sécurité du réseau en bloquant une certaine quantité de leurs fonds comme garantie. En échange de cela, ils reçoivent des récompenses.

La blockchain Hive offre la possibilité de faire du staking. Lorsque l’on stake des Hive, on les convertit en Hive Power. Le Hive power représente l’influence et la capacité à participer au réseau Hive. Plus on possède de Hive power, plus notre voix compte dans les décisions de la plateforme, comme le vote pour le contenu ou les propositions de développement. le Hive power permet aux utilisateurs de recevoir des récompenses sous forme de Hive pour la participation sur la plateforme via la création de contenu ou l’interaction avec d’autres utilisateurs. A l’heure actuelle le taux d’intérêt annuel du staking est de 2,95%

2- Conversion en HBD

La conversion en HBD fait référence à la transformation de cryptomonnaies en Hive Backed Dollars (HBD), qui est une cryptomonnaie stable dont l’objectif est maintenir une valeur autour de 1 dollar.

Sur la plateforme Hive il est possible de convertir le Hive et le Hive power en HBD à un taux déterminé par le marché. A l’heure actuelle sur le marché le prix de 1 HBD est d’un peu plus de 3 HIVE (1 hive ~ 0.315 hbd)

La conversion en HBD permet aux utilisateurs de sécuriser la valeur de leurs actifs en cryptomonnaie et offre une flexibilité pour échanger contre d'autres cryptomonnaies ou fiat.

3- Saving

Le saving ou épargne en HBD fait référence à une fonctionnalité qui permet aux utilisateurs de bloquer leurs HBD dans un compte épargne pour une période déterminée en échange de récompenses. C’est une fonctionnalité similaire au staking. Lorsque les utilisateurs décident de mettre leur HBD en épargne, ils ne peuvent pas les retirer immédiatement. Ils doivent les bloquer dans un compte épargne pour une période prédéterminée, pouvant aller de quelques jours à plusieurs semaines en fonction des paramètres définis. Pendant cette période, les HBD sont indisponibles pour une utilisation classique, mais ils commencent à générer des récompenses.

Les récompenses générées par l’épargne de HBD sont distribuées sous forme de nouveaux HBD. Le saving en HBD donne la possibilité de gagner des récompenses supplémentaires et contribue à la stabilité et à la liquidité du réseau Hive. Cela encourage la participation à long terme des utilisateurs en offrant des incitations à bloquer leurs fonds dans des comptes épargnes. Le saving est très peu risqué avec un rendement très élevé mais ayant pour contrainte le blocage des actifs pendant une période. Actuellement le rendement annuel de l’épargne est de 20% ce qui est incroyablement élevé.

4- La délégation

La délégation d’Hive power à des services tels que Qurator, Tipu, Ecency et Actifit est une pratique courante sur la plateforme. Cette délégation permet aux détenteurs d’Hive power de prêter une partie de leur influence à ces services qui les utilisent ensuite pour diverses activités de promotion, de curation de contenu ou de récompense des utilisateurs.

Ecency par exemple est une application de gestion de contenu et de réseau social basée sur Hive. En délégant du Hive power à Ecency, les utilisateurs peuvent bénéficier de divers avantages, tels qu’un meilleur accès à certaines fonctionnalités de l’application ou des récompenses spéciales pour leur engagement sur la plateforme.

La délégation d’Hive power à divers services permet de contribuer à la croissance et à la vitalité de la communauté Hive tout en bénéficiant éventuellement de récompenses supplémentaires pour leur soutien. C’est une manière efficace pour participer activement à l’écosystème Hive.

5- Les NFTs

Investir dans les NFTs est devenu un domaine très populaire ces dernières années, offrant une nouvelle façon d’investir dans des actifs numériques uniques et souvent rares. Les NFTs sont des jetons cryptographiques qui représentent la propriété ou la provenance d’actifs numériques comme par exemple des œuvres d’art numérique, des vidéos, des enregistrements audio, des tweets, des propriétés virtuelles de jeux, etc..

Par exemple le jeu Splinterland est un jeu de cartes à collectionner basé sur la blockchain Hive, où les joueurs peuvent collectionner, échanger, combattre avec des cartes NFT représentant différentes créatures et monstres. Les joueurs peuvent acheter des packs de cartes, échanger des cartes sur le marché, participer à des tournois et affronter d’autres joueurs pour gagner des récompenses en jeu.

Investir dans Splinterlands implique souvent l'achat de cartes NFT rares ou puissantes qui ont une demande élevée sur le marché secondaire. Les joueurs et les collectionneurs peuvent spéculer sur la valeur future de ces cartes en fonction de leur rareté, de leur utilité dans le jeu et de la demande des autres joueurs. Certains joueurs investissent également dans des cartes avec l'intention de les utiliser pour améliorer leur performance dans le jeu, ce qui peut potentiellement augmenter leur valeur à long terme.

Il est important de noter que l’investissement dans les NFTs comporte des risques très élevés. La valeur des cartes NFT peut être très volatile et dépend souvent de facteurs tels que la popularité du jeu, les mises à jour du jeu, la disponibilité de nouvelles cartes et l’évolution des préférences des joueurs. Il faut donc faire très attention lorsque l’on investit dans des NFTs.

II. Stratégie d’investissement de 5 hive

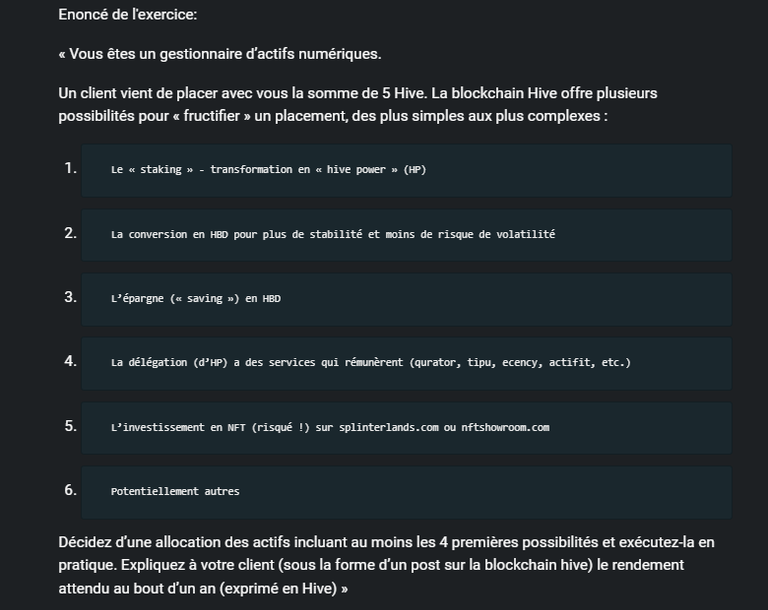

Mon idée est d’utiliser le staking qui à un APR de 2,95% et le saving qui à un APR de 20%. De façon arbitraire de je décide d’allouer 20% des fonds au staking et 80% au saving afin de se diversifier. Ainsi cette méthode nous permet d’obtenir un APR de 16.59 %.

Je vais ensuite présenter deux stratégies différentes. La première une stratégie où tout les ans je récupère les intérêts chaque année et la seconde celle où je laisse les intérêts courir

- Première stratégie

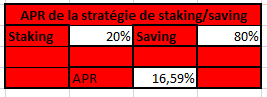

Dans cette stratégie l’idée est de garder le même capital chaque année et de récupérer les intérêts tous les ans.

La récupération des intérêts chaque année permet de ne pas s’exposer davantage et d’investir ailleurs les bénéfices pour toujours se diversifier encore plus. Malheureusement ici on ne peut pas prendre en compte l’avantage qu’il y a d'investir ailleurs les bénéfices, mais si l’on regarde ce qu’il se passe au niveau de hive on peut voir que cette stratégie nous permet d’avoir un total de 13.295 Hive, les 5 du capital de départ qui ne changent jamais et la somme des intérêts.

- Deuxième stratégie

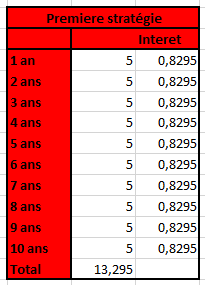

Dans cette seconde stratégie l’idée est de ne pas toucher au capital pendant 10 ans et de laisser évoluer les fonds.

Comme on peut le voir cette stratégie à pour avantage de capter une plus grosse évolution du capital puisque l’on a au bout de 10 ans, 27.05 hive ce qui est plus du double que la première méthode mais c’est en contrepartie de deux choses. On est beaucoup plus exposé au marché puisque le capital en jeu augmente chaque année et la seconde chose est la mobilité en effet puisque ici le but de la méthode est de ne pas récupérer les intérêts on ne peut pas les investir ailleurs dans divers projets et d’augmenter notre diversification.

Voici donc la présentation de deux stratégies qui possèdent toutes deux leurs avantages et leurs inconvénients.

J’ai personnellement décidé à titre d’expérience de suivre la seconde stratégie. Je pense faire une gestion légèrement différente de la seconde méthode en vérifiant de manière assez régulière que les taux de rendement restent intéressants. Avec pour règles que si par exemple mon APR tombe en dessous de 10% faire une réallocation pour changer cela et si ce n’est pas possible, sortir les fonds et les investir ailleurs. Si tout se passe bien et que cela reste intéressant d’investir, je pense investir de manière assez régulière de nouveau fond afin d’augmenter le capital.

En fait il ne faut pas choisir une allocation "de façon arbitraire" mais par rapport à un profil de risque recherché. La toute première étape est donc de déterminer le profil de risque de l'investisseur.

Autre remarque: tu t'es trompé en mettant de HIVE en épargne (ce qui ne rapporte à l'heure actuelle rien), plutôt que des HBD. Il faudrait retirer tes HIVE des "saving", aller sur https://hivehub.dev/market/limit par exemple et les échanger en HBD, puis mettre les HBD en épargne. C'est mieux d'utiliser le marché qui te permet d'obtenir des HBD instantanement sans frais, plutôt que le mécanisme de "conversion" qui dure 3,5 jour et subi 5% de frais.

Je m'étais dit qu'en mettant du hive en staking permettait d'accumuler du Hive ce qui permet d'avoir plus de Hive à revendre en cas d'appréciation du Hive mais c'est vrai que l'attente pour retirer ce qui est en staking empêche la liquidité de la chose ce qui est dommage. Tout de même je me dis que si on est sur une visée long terme il est tout de même intéressant de garder le Hive en staking pendant une période et de vérifier régulièrement la tendance du Hive pour voir si l'on veut retirer ce qui est en staking et potentiellement revendre.

Merci beaucoup pour la remarque je n'avais pas fait attention pour les hive en saving au lieu de HBD, je vais tout de suite changer cela !

D'accord avec le staking, je le fais aussi, mais alors autant utiliser la délégation pour améliorer son ROI

avec vos code hive vous pouvez aussi regarder les token hive-engine.com

Si vous mettez certain tag vous en recevez

Congratulations @shadowsulille! You have completed the following achievement on the Hive blockchain And have been rewarded with New badge(s)

Your next target is to reach 300 upvotes.

You can view your badges on your board and compare yourself to others in the Ranking

If you no longer want to receive notifications, reply to this comment with the word

STOPCheck out our last posts:

En fait il ne faut pas allouer "de façon arbitraire" mais par rapport au profil de risque recherché.

Si on accepte un risque élevé (plus de gains potentiels mais aussi plus de pertes potentielles), on reste "liquide" pour pouvoir spéculer sur une éventuelle montée du HIVE, voir on utilise la délégation.

Si on cherche un rendement plus sûr, on se dirige vers le HBD en épargne