가상화폐에 입문한지 얼마 되지 않은 초보입니다. 이곳에서 좋은 글들을 많이 읽고 있기에 저 또한 제가 갖고 있는 일천한 지식이나마 공유하여 함께 성장하는 일에 기여하고자 합니다.

가상화폐에 투자하여 큰 수익을 노리는 일도 중요하지만 자산의 일정 부분을 떼어 장기투자하는 일도 중요하다고 생각합니다. 퇴직연금이나 개인연금저축과 같이 장기적인 관점에서 운용해야 할 자금에 적합한 운용전략을 한 가지 소개드립니다 (꼭 연금이 아니더라도 장기투자에 상당히 적합한 전략입니다).

Meb Faber의 전설적인 논문, 전술적 자산배분의 계량적 접근(A Quantitative Approach to Tactical Asset Allocation)을 번역한 글입니다. 역대 최다 다운로드를 기록한 이 논문이 국내에 제대로 번역 되어 있지 않은 점이 안타까워 소개를 합니다. 원문 글이 좋아서 쉽게 읽히지 않을까 생각합니다. 이 시대에 자산배분을 왜, 어떻게 해야 하는지 이보다 더 명쾌하게 설명할 수 있을까 싶습니다. 단순한 매수 후 장기 보유의 시대가 지나고 계량적이고 기계적인 원칙으로 종전에 불가능했던 수준의 수익률 향상 혹은 안정성 향상이 이뤄짐을 간명하게 증명한 논문입니다. 금융에 관심이 있으신 분이라면 한 번쯤 읽어 보시면 좋은 영감을 받으실 거라 믿습니다.

Meb Faber 느님!

Abstract

이 글에서는 2006년 출판한 “전술적 자산배분의 계량적 접근”을 2008~2012년 기간의 자료로 업데이트합니다. 간단하고 계량적인 방법을 통해 여러 자산군의 위험 대비 수익률을 개선시하려던 논문 초본의 목적이 얼마나 제대로 작동하는지 살펴봅니다. 전체적으론 이 모델들이 실시간으로도 잘 작동하였음을 알 수 있습니다. 주식 같은 수익률을 채권 같은 변동성과 최대손실 폭을 통해 달성하고 있습니다. 우리는 또한 기존 모델에서 추가적인 전략의 여지를 살펴봅니다. 자산군을 더 추가하고, 다양한 자산 배분을 실험해보고, 현금 보존 전략들을 변형하여 시험해 보았습니다.

위험 자산의 투자

지난 2006년 이후 많은 일이 일어났습니다. 하지만, 변화는 항상 존재해왔었는데, 투자의 세계에서 특별히 새로운 것이 나타났다고 할 수 있을까요? 버블, 부도, 정부의 개입, 경기침체, 신용도 하락, 양적 완화, 엄청난 부의 생성과 소멸, 이 모든 것들은 과거에도 있었습니다.

원본 논문을 낸 이후 2008~2009년에 매우 심각한 시장 하락기가 왔습니다. (원본 논문은2006년에 나왔고 이 글은 업데이트 본입니다 - 역자주) 많은 자산군이 상관관계가 낮음에도 불구하고 큰 폭의 손실을 동시다발적으로 달성하면서, 분산투자의 통상적인 이점이 사라지는 모습을 보였습니다. 커머디티, 부동산 REITS, 그리고 해외주식지수들은 모두 50% 넘는 낙폭(drawdown)을 보였습니다. (drawdown 은 고점에서 저점까지의 하락 폭입니다. 여기서는 월간 기준으로 계산합니다) 미국 주식시장의 일반적인 척도라고 할 수 있는 S&P500지수는 2008년 한해만해도 36.77% 하락했습니다.

‘낙관주의자들의 승리’라는 훌륭한 책에는 다음과 같은 내용이 나옵니다. 20세기 내내 여러 다양한 자산을 수십 년의 시간에 걸쳐 보유하는 전략을 통해 투자자들은 엄청난 이익을 달성했다고 합니다. 하지만 그러한 자산들도 2008년과 같은 고통스러운 낙폭을 주기적으로 경험해야 했습니다. G7의 모든 국가는 적어도 한 번쯤 주식 가치가 -75% 수준으로 손실 나는 것을 경험했습니다. 안타까운 산술적 사실은, -75% 하락을 만회하고 본전을 회복하기 위해서는 300%의 수익이 필요하다는 것입니다. 이는 15년 동안 매년 10%의 수익을 내야 하는 수익률입니다!

아래는 Morningstar/Dimson Marsh Staunton의 데이터를 바탕으로 한 장기 차트입니다. 1900~2011 기간 동안 16개 국가의 주요 자산군에 투자했을 시 최선, 중간, 최악의 경우의 수 시나리오를 보여줍니다. 모든 그래프는 로그 차트로 표현한 실질수익률 데이터입니다 (마지막 그래프 제외).

먼저, 현금 자산의 가장 좋은 시나리오 입니다. 아무 것도 하지 않고 현금을 장롱 안에 넣어놓았다면 느리게 망했을 것입니다. 독일은 하이퍼 인플레이션으로 인해 최악의 경우를 큰 폭으로 압도하기 때문에 여기선 제외하였습니다.

차트1 - 현금 실질수익률 (1900~2011)

(최선: Best Case, 중간: Median, 최악: Worst Case – 역자 주)

최선: -2.30% (년)

중간: -4.10%

최악: -100%

다음은 단기 국채의 실질수익률 입니다.

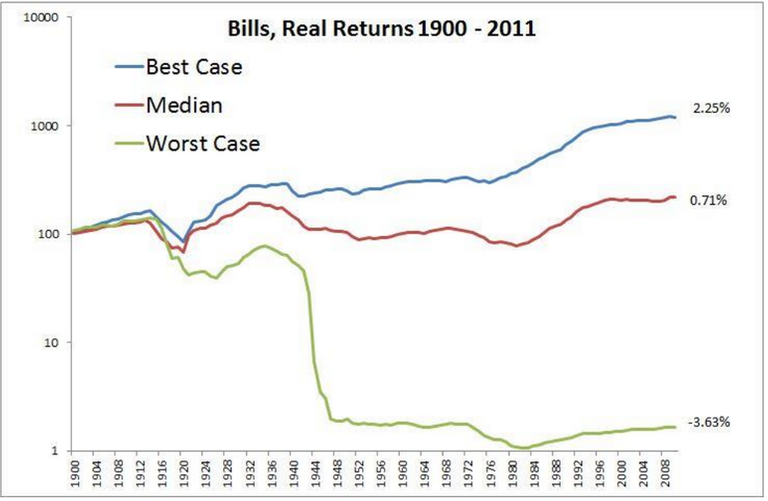

차트2 - 단기 국채 실질수익률 (1900~2011)

최선: 2.25% (년)

중간: 0.71%

최악: -3.63%

(실질 최악 시나리오, 독일 -100%)

다음은 만기가 긴 장기 국채의 실질수익률입니다.

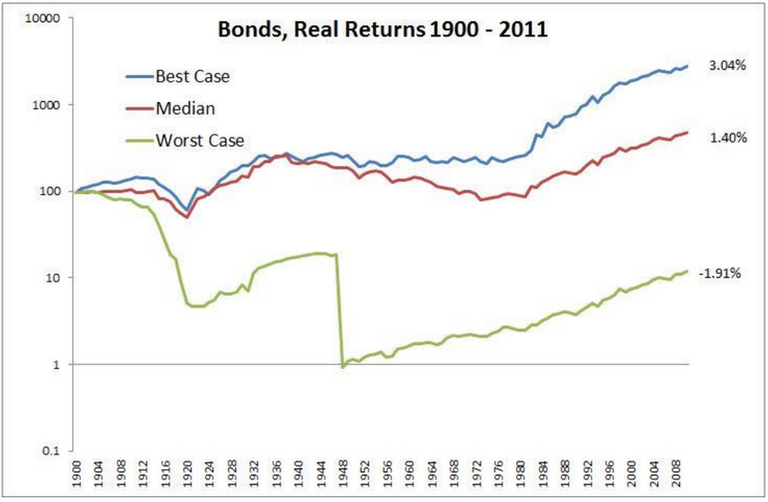

차트3 - 장기 국채 실질수익률 (1900~2011)

최적: 3.04% (년)

중간: 1.40%

최악: -1.91%

(실질 최악 시나리오, 독일 -100%)

그리고 마지막으로, 주식의 실질수익률입니다.

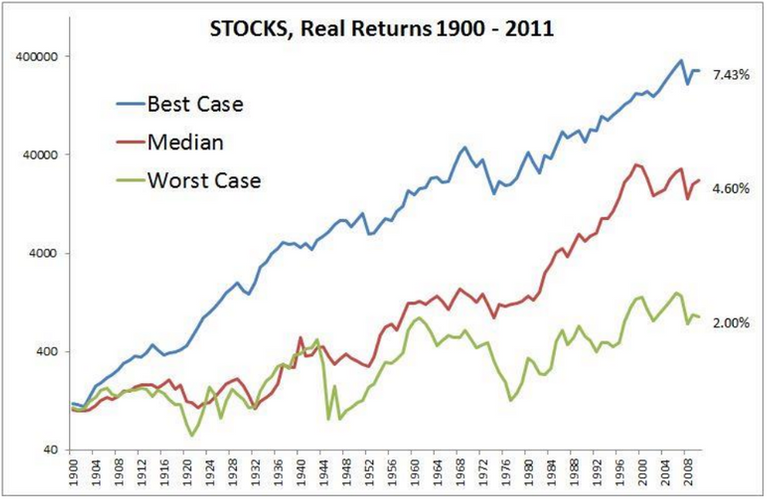

차트4 - 주식의 실질수익률 (1900~2011)

최선: 7.43% (년)

중간: 4.60%

최악: 2.00%

(실질 최악 시나리오, 중국/러시아 -100%)

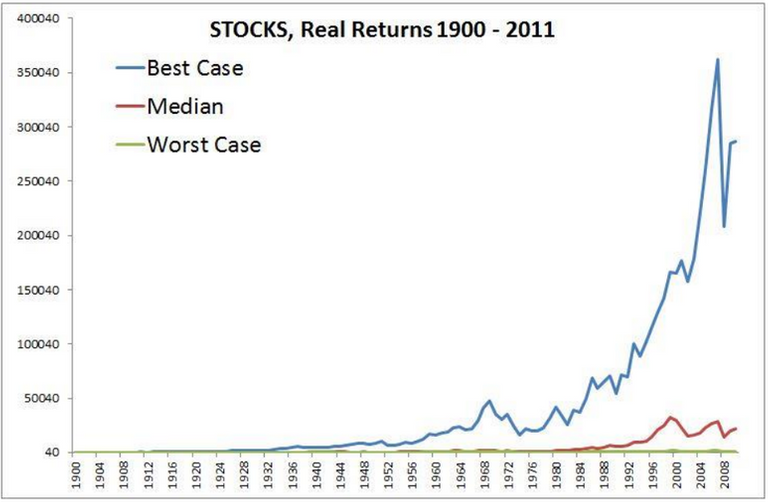

그리고 로그차트가 아닌 일반 스케일의 동일한 차트...

개인들이...

1920년대 후반부터 1930년 초반에 미국 주식에 투자하거나,

1910년대와 1940년대 독일에 투자하거나,

1927년에 러시아 주식에 투자하거나,

1949년에 중국 주식에 투자하거나,

1950년대 중반 미국 부동산에 투자하거나,

1980년대에 일본 주식에 투자하거나,

1990년대 후반에 이머징마켓과 커머더티에 투자하거나,

2008년 거의 모든 자산군에 투자하고 있었던 것은 돌이켜보면 어리석은 행동이었다고 생각할 것입니다. 대부분의 개인들은 위험자산 투자시에 종종 발생하는 큰 낙폭들을 만회할 만큼 긴 시간적 여유가 없습니다.

하지만, 이 논문의 마지막 업데이트였던 2009년 이후, 글로벌 시장에서 강력한 회복세가 나타나고 있기도 합니다. 몇몇 시장은 여전히 최고점에서 상당 폭 하락한 상태지만, 적어도 미국 주식 및 채권은 거의 사상 최고치(배당포함) 입니다. (현재는 물론 사상 최고치들을 훌쩍 넘어가고 있습니다 – 역자 주)

가능성이 몹시 희박한 투자환경의 급변에도 대비할 수 있는 투자 계획과 프로세스를 가지고 있는 것이 모든 투자자에게 절대적으로 중요합니다. 당신은 당신의 자산이 -50~100%의 손실을 경험하는 것을 포함하여 모든 극악한 상황에 대한 대비가 되어 있나요? 당신은 통화가치 절하 뿐만 아니라 주식과 채권의 엄청난 상승장에도 대비하고 있나요? 당신은 금리 10%의 세계뿐만 아니라 금리 0.1% 의 초저금리 환경도 대비하고 있나요?

직면한 도전

투자자들은 2012년 16% 상승한 S&P500 등 주식시장 강세장에 득을 보기도 했지만, 대부분의 투자자에게 이번 세기는 호락호락하지 않았습니다.

미 주식은 2000~2012년 기간동안 연간기준으로 겨우 1.65% 수익률을 얻었습니다. 그리고 인플레이션을 고려하면 연 -0.76%의 실질수익률을 얻은 셈입니다. 이것은 투자자들이 -45% 넘게 하락한 두 번의 폭락장을 잘 인내했다는 가정하에서입니다. 최근 ‘DALBAR 연구’에 따르면 다수는 인내에 실패했다고 합니다. 평균적인 주식 투자자들은 2011년에 S&P500의 수익률을 -7.85% 밑돌았습니다. 그리고 지난 20년 동안의 수익률은 지수대비 매해 -4.32% 밑돌았습니다.

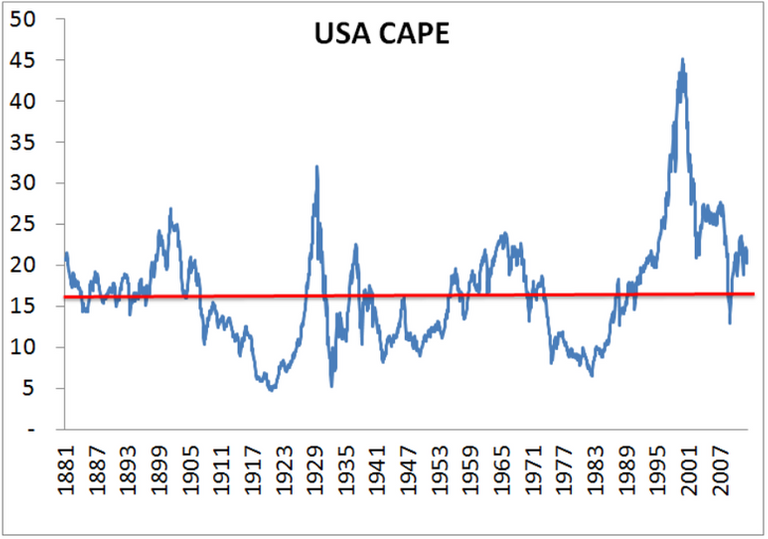

성과가 저조했던 단순한 이유가 하나 있습니다. 2000년대에 시장 밸류에이션이 극단적으로 높은 수준에서 시작했기 때문입니다. 10년 CAPE(cyclically adjusted price-to-earnings ratio) 지수는 1999년 12월에 45 수준까지 다다랐습니다. 미 역사상 가장 높은 레벨이었지요. (CAPE 지수는 10년간의 기업이익을 평준화하여 현재의 가격과 비교하는, 일종의 PER입니다. 로버트 쉴러 교수에 의해 제안되었고 주가지수가 얼마나 비싼지를 측정하는 지표로 활용도가 높아, 쉴러 교수에게 노벨경제학상을 안겨주었습니다. 간단히 요약하면 투자원금을 회수하는데 드는 햇수와 비슷합니다. CAPE 가 45인 경우 원금을 회수하는데 45년이 든다는 이야기입니다 – 역자 주)

도표1 - 10년 CAPE (1881~2011년)

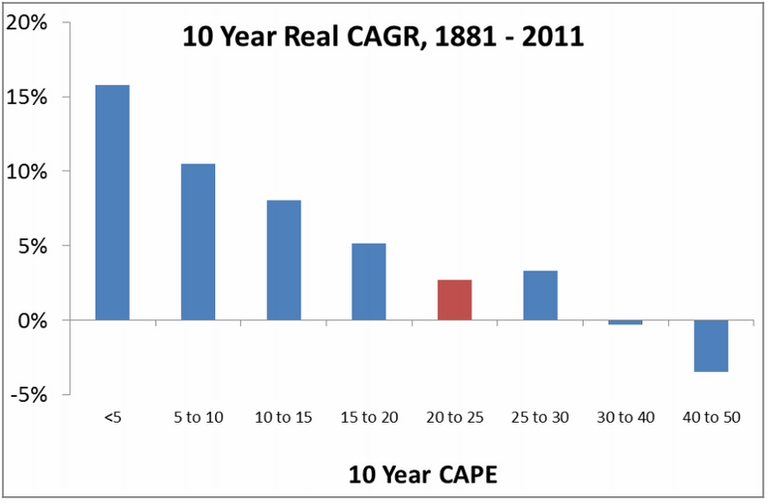

아래 도표에서 볼 수 있듯이, 미래 수익률은 시작점의 밸류에이션에 상당히 좌우됩니다. 2012년 말 현재 수치는 21.55로, 장기 평균인 16.5를 30% 정도 상회합니다. 1881년 이후부터 보면, 현재 수준과 같은 20-25에서 미래 수익률은 명목상으로 겨우 6% , 실질 수익률로는 3% 수준입니다. 끔찍한 수준까지는 아니지만 그다지 흥분되는 수치도 아닙니다.

도표2 - 10년 CAPE vs. 미래수익률 (1881~2011)

반면, 미 정부채는 지난 12년간 매우 환상적인 투자처였습니다. 연 환산 수익률은 7.07%이었고, 인플레이션을 고려해도 꽤 훌륭한 4.5%의 수익률을 얻었습니다. 하지만, 이러한 과거 수익률의 문제는 미래 기대수익률을 현저히 하락 시키는 대가로 이뤄진 것이라는 점입니다. 덕분에 채권수익률이 미국에서 사상 최저수준인 2% 밑으로 내려갔기 때문입니다.

미래의 채권수익률은 상당히 예측하기 쉽습니다. 단순히 투자 시작점의 이자율 수준을 보면 되죠. 미국 국채를 만기까지 보유한다면 대충 연2% 수준의 명목 수익률을 얻게 될 겁니다.

때문에 투자자들은 다음과 같은 선택 앞에 놓여있습니다. (앞으로 3%의 인플레이션이 발생할 것이라 가정하고, 단순함을 위해 반올림함).

미국 주식: 명목수익률 6%, 실질수익률 3%

미국 채권: 명목수익률 2%, 실질수익률 -1%

이것은 60/40 투자자들에게 4.4%의 명목 수익률 혹은 1.4%의 실질 수익률을 안겨줍니다. 확실히 짜릿한 수준은 아니죠!

그렇다면 투자자들은 리스크를 억제하에 어떻게 더 높은 수익률을 추구할 수 있을까요? 우리는 전통적인 60/40 자산배분 (주식 60, 채권 40의 전통적인 단순 자산배분 방법론 – 역자 주) 을 좀 더 글로벌 자산으로 분산하여 효과를 측정해 보겠습니다. 그리고 극심한 하락장으로부터 자산을 지킬 몇 가지 단순한 위험 관리 전략을 접목해 보겠습니다.

1단계 - 글로벌로 확장

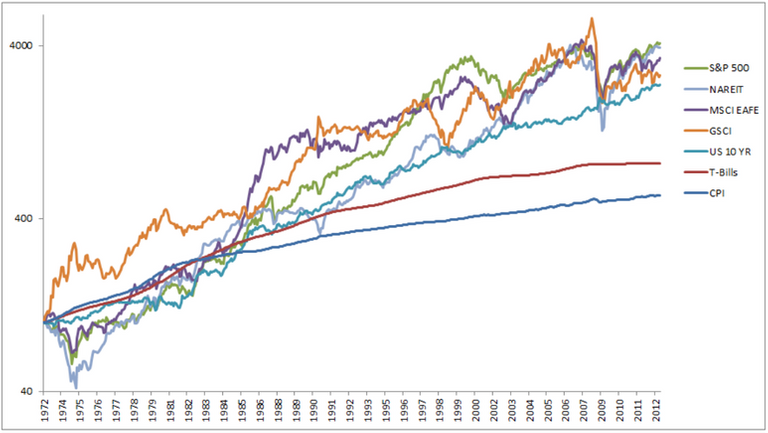

현대 포트폴리오 이론(Modern Portfolio Theory)은 투자에 있어 위험을 지는 만큼 그에 따른 보상이 따라온다는 전제를 가지고 있습니다. 도표3은 이 리포트에서 시험해 볼 다섯 가지 자산군과 그들의 1973년부터의 수익률을 보여줍니다. (이 논문의 후반부에서는 좀 더 많은 자산군을 포함하여 연구 범위를 확장합니다)

다른 전제가 없으면 모든 데이터는 배당 및 이자를 포함한 총수익 기준이고, 출처는 Global Financial Data입니다.

미국 대형주, S&P500

해외 선진국, MSCI EAFE

미국 10년 국채

커머디티 (상품), Goldman Sachs Commodity Index

부동산 리츠, NAREIT Index

각 지수는 각기 다른 경로를 보이지만, 대부분의 자산군은 대상 기간 대체로 유사한 누적수익률로 끝납니다. 예외적인 것은 채권으로, 다른 자산군의 수익률을 하회하였지만, 낮은 변동성과 낮은 위험에 대한 대가라고 생각할 수 있습니다. 그래도 채권이 절대적인 수익률에 있어 주식과 같은 자산군에 상당히 근접한 것은 이자율이 두 자릿수에서 2%까지 하락한 지난 20년 이상의 채권 강세장에 기인합니다. (금리가 떨어지면 채권 가격이 오릅니다. 예컨대 일 년 금리가 약 10%짜리 채권은 91원에 사면 일 년 후 100원을 돌려받아 약 10%를 벌 수 있습니다. 하지만 금리가 1%로 하락하면 일 년 채권은 99에 거래됩니다. 일 년을 보유하면 100원을 돌려받아 약 1%를 벌게 되는 것이죠. 그러니 2년간 연 10%를 벌 수 있는 채권을 82원쯤에 샀을 때, 만약 1년 후에 금리가 1%가 된다면 채권 가격은 99원으로 폭등해 있게 됩니다. 이자에 대한 내재가치 같은 것을 미리 다 받아버린 셈입니다 - 역자 주)

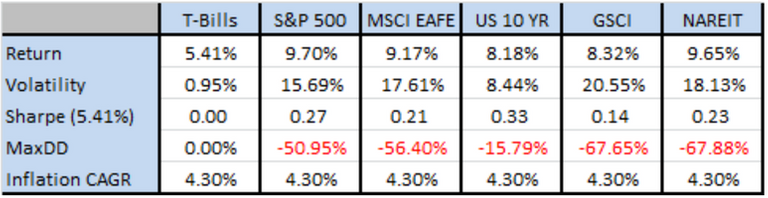

도표3 - 자산군 수익률 log scale (1973-2012)

미국 자산들의 기대수익률이 매력이 없다면, 인플레이션 상승으로부터 자산을 보호하기 위한 합리적인 선택은 실물자산과 글로벌 자산들을 투자대상으로 검토하는 것입니다. 도표4를 보면 각 자산군은 역사적으로 꽤 좋은 수익률이라 할 수 있지만 큰 폭의 낙폭을 동반하였다는 것을 알 수 있습니다. 최대 낙폭(Max drawdown)이 20% 미만을 기록한 미국 정부채를 제외하고, 다른 네 가지 자산군은 -50~70%의 최대 낙폭을 보여왔습니다. 인플레이션을 고려하거나 더욱 장기 데이터를 검토해 본다면 이러한 낙폭은 더 커질 뿐입니다. 또한 해상도가 더 높은 일간 데이터를 비교해본다면 최대 낙폭은 오직 더 커질 뿐입니다. 경험적으로 볼 때 위험자산은 대략적 0.20 수준의 샤프 레이쇼 (Sharpe Ratio)를 보이는 반면 분산 투자된 포트폴리오는 대략 0.40 수준을 보입니다. (샤프 레이쇼는 수익률/변동성으로, 동일 위험 당 어느 정도의 수익을 얻었는지 볼 수 있는 간단한 지표입니다. 높을수록 우수하지만, 샤프 레이쇼는 쉽게 올리기 매우 힘듭니다. 반면 만능도 아닙니다. 최대 낙폭인 MaxDD가 더 유용한 위험 지표라는 주장도 많습니다. – 역자 주)

도표4 - 자산군별 최대 낙폭(Maximum Drawdown) (1973-2012)

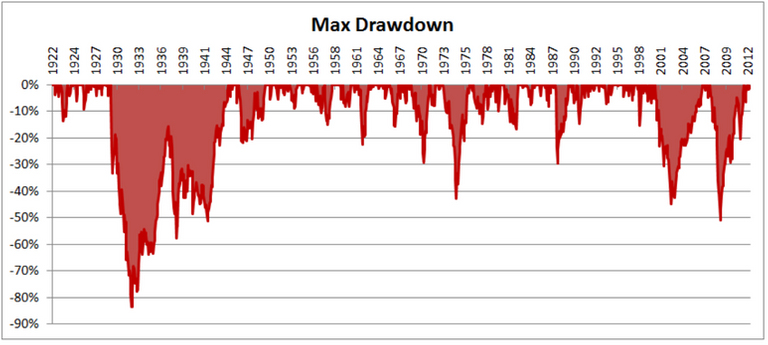

도표5는 지난 108년 동안 주식의 낙폭을 보여주는 그림입니다. -10~20%의 낙폭은 상당히 자주 나타나고 -30~40%의 낙폭도 보입니다. 1920년대 대공황 시의 -80% 이상의 하락이 차트를 압도하고 있습니다.

도표5 - S&P500 최대 낙폭(Maximum Drawdown) (1900-2012)

전직 하버드 기금 운용역인 모하메드 엘-에리안은 2009년 Kiplinger’s(자산운용 관련 잡지입니다 – 역자 주)에서 “분산 투자만으로는 더 이상 위험을 완화 시키기에 충분하지 않다. 지난해(2008년) 우리는 사실상 모든 자산이 폭락하는 것을 보았다. 위험을 잘 관리하기 위한 장치가 더 필요해졌다.”라고 말하기도 했습니다.

이 논문에서는 위험 관리를 위한 아주 간단한 계량적 시장 타이밍(market timing) 모형을 실험합니다. (market timing 은 시장의 진입 청산 시점을 예측하거나 대응한다는 관점이지만, 주로 시장 타이밍 불가지론자들인 학계 사람들이 일반 투자자를 비판할 때 많이 쓰는 표현입니다. 이 논문은 market timing 이 실제 대응의 영역에서 충분히 원칙적으로 실현 가능하고 학술적으로도 접근이 가능하다는 관점으로 이 표현을 적극 사용하고 있습니다. – 역자 주) 이 추세 추종 모형(trend following model)은 우선 미국 주식 시장을 대상으로 1900년도부터 실험하였고, 이후 4개의 자산군 데이터에서 실험하였습니다. 이 모형은 전략 최적화를 추구하기보다는, 대부분의 시장에 적용 가능한 단순한 매매 방법론을 구축하고자 했습니다. (최적화란 과거 데이터를 보면서 결과값이 좋은 인위적인 변수를 억지로 찾는 행위입니다. – 역자 주) 결론적으로 시장 타이밍 방법론은 투자자들이 언제 위험자산으로부터 탈출하여 무위험 자산으로 옮겨 타야 하는지 신호를 주는, 위험 회피 기법입니다. 모멘텀과 추세 추종에 대한 학술연구들을 장황하게 설명하기 보다는 부록에 실었습니다.

이후 1973년부터의 기간 동안 자산 배분의 관점에서 이 전략을 적용해보겠습니다. 실증적 결과치를 보면 채권과 같은 낮은 변동성과 낮은 최대 낙폭의 특징을 갖지만 주식과 같은 높은 수익률을 보였음을 알 수 있습니다.

후반부에는 추가적인 전략의 변형들과 현금 관리 전략, 더 다양한 자산군으로의 확장을 통해 전략을 검토해 보도록 하겠습니다.

2단계 - 위험 관리

투자자들이 따라 할 수 있을 만큼 충분히 단순하되, 감정과 주관적인 의사결정을 피할 만큼 기계적으로 작동하기 위해서는 몇 가지 제약조건이 필요합니다.

- 단순하고 순수히 기계적인 방법론을 사용할 것

- 모든 자산군에 동일한 모델 및 변수를 적용할 것

- 가격만을 사용할 것

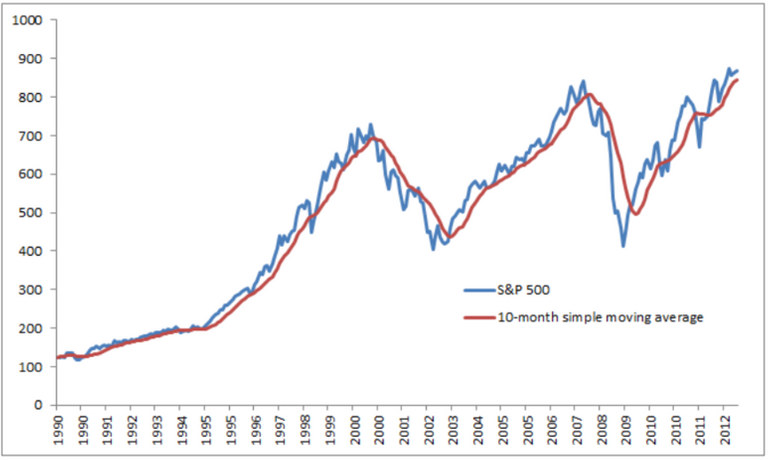

이동평균 기반 매매 시스템(Moving average based trading system)은 가장 단순하고 가장 대중적인 추세 추종 시스템(trend following system)입니다. 이동평균의 개념에 익숙하지 않은 분께서는, 잡음을 줄여주는 한 방법으로 이해하시면 됩니다. 아래 예시는 S&P500을 바탕으로 한 10개월 단순 이동 평균(SMA)을 보여줍니다. (단순 이동 평균이란 지난 X일 동안의 평균가격을 단순히 기입하는 것입니다. 여기서는 지난 10개월의 종가를 단순 평균하여 붉은 선으로 만들었습니다. 이는 지난 10개월간 꾸준히 사거나 꾸준히 판 사람들의 평균 단가를 의미합니다. – 역자 주)

도표6 - S&P500 vs. 10개월 단순 이동 평균, 1990-2012

기술적 분석에서 가장 자주 인용되는 장기 추세 지표는 200일 단순 이동 평균 (앞으로는 ‘이평’이라 칭하겠습니다 – 역자 주) 입니다. 제러미 시겔 교수의 저서 <주식에 장기투자하라> (Stocks for the Long Run)에서는200일 이평을 이용하여1886년 부터 2006년까지 다우존스지수(DJIA)에 시장 타이밍 관점으로 투자하는 방법을 분석하여 제시하였습니다. 시겔 교수는 종가가 200일 이평을 적어도 1% 상회 했을 때 매수하고, 종가가 200일 이평을 적어도 1% 하회 했을 때 DJIA를 매도하고 미 국채(Treasury bill)을 매수한다고 가정하였습니다.

그는 DJIA를 단순히 매수 및 장기 보유(buy&hold)하는 것보다 시장 상황을 봐서 market timing을 하는 것이 절대적 수익률 및 위험조정수익률을 향상한다고 결론 내렸습니다. 또한, 모든 매매 비용이 포함될 때도(세금, bid-ask spreads, 수수료 일체), 절대 수익률 기준으로는 시장보다 수익률이 낮지만, 위험조정수익률은 여전히 더 높다고 합니다.

1972년 이래 NASDAQ 종합지수에 적용하면, 시장 타이밍 시스템이 절대 수익률 및 위험조정수익률 관점에서 매수&보유(buy&hold) 전략을 상당히 상회합니다. 시겔 교수는 시장 타이밍 전략이 모든 비용을 감안할 때도1972년부터 2006년까지 매수 후 보유(buy&hold) 전략을 연간 4% 이상 상회하고 동시에 25% 낮은 변동성을 보인다는 것을 보입니다. 시겔 교수가 최대 낙폭까지 계산해주었더라면 시장 타이밍 전략의 우월성을 더욱 입증해줬으리라고 생각합니다. 시겔은 2013년(이 리포트는 2012년 기준입니다 - 역자 주) 판을 편집 하고 있는데, 2006년-2012년도의 전략 성과를 볼 수 있기를 기대합니다.

시겔 교수가 이평 기간을 실험하여 결과가 좋게 나오도록 최적화 했을 수도 있습니다. ‘최적화’의 우려를 해소하기 위해, 우리는 여러 변수와 여러 시장을 통해 이 전략의 유효성을 검토할 것입니다.

이 시스템은 아래와 같습니다.

매수 원칙

월간 가격 > 10개월 이평(SMA) 일 때 매수

매도 원칙

월간 가격 < 10개월 이평(SMA) 일 때 매도 및 현금 보유

모든 진입 및 청산 가격은 시그널이 발생하는 각 일자의 종가 기준. 모델은 각 월의 마지막 날짜에 한 달에 한 번 업데이트됨. 한달 동안의 나머지 날들의 가격 변동은 무시함.

모든 데이터는 총수익 기준(배당 포함), 매월 업데이트됨.

현금 수익률은 90일 미 국채(treasury bills)로 추정. 마진율(나중에 설명할 레버리지 모델)은 브로커 콜금리로 추정됨.

세금, 수수료, slippage(매매시 예상가격과 실제가격 사이의 차이, 일종의 매매비용 – 역자 주)는 제외됨.

S&P500 (1901~2012년)

타이밍 시스템의 로직 및 특징을 검토하기 위해 S&P500지수를 토대로 1901년부터 실험하였습니다. 총수익 데이터는 Global Financial Data (GFD) 가 제공했고 1971년 이전 데이터는 GFD에 의해 제조된 것입니다. 1901년 - 1971 데이터는 S&P 와 Cowles Commission이 제공한 Standard and Poor's Composite Price Index와 배당수익률이 사용되었습니다.

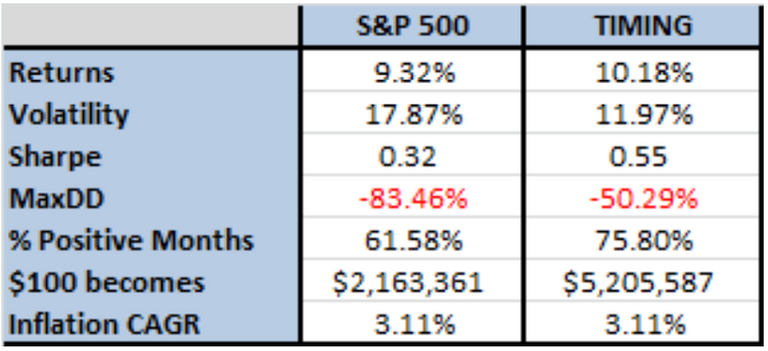

도표7은 S&P500과 타이밍 모델의 지난 100년+ 기간의 연 환산 수익률을 보여주고 있습니다. 언뜻 살펴봐도 타이밍 모델이 누적수익률을 향상시키고 위험을 감소시켰다는 걸 보여줍니다. 타이밍 모델은 약 70% 기간만 시장에 투자하였고 연1회 이하의 매매 회전율을 보였음에도 결과적으로 더 우월했습니다. (변동성은 월간 수익률의 연 환산 표준편차로 측정)

도표7 - S&P500 총수익 vs. 타이밍 총수익 (1901~2012)

타이밍 시스템은 1901년부터 절반 이상의 기간 동안 지수 수익률을 하회 했음에도 불구하고 월등한 수익을 달성했습니다. 초과 성과의 이유 중 하나는 타이밍 시스템의 낮은 변동성입니다. 높은 변동성이 복리 수익률(compounded return)을 감소 시킨다는 것은 널리 알려진 사실입니다. 이 원칙은 (산술) 평균 수익률과 복리 수익률(투자자가 실제로 실현한 수익률) 간의 비교로 설명 가능합니다. 1901년부터 S&P500의 평균수익률은 11.26%였고 타이밍 모델은 11.22%를 달성했습니다. 하지만 복리 수익률은 각각 9.32% 및 10.18%였습니다. 매수 후 보유(buy&hold) 투자자는 변동성 효과로 인해 거의 200bp(2%)의 수익률 하락을 겪는 반면, 타이밍 모델은 상대적으로 적은 100bp 수준의 손해를 봅니다. Ed Easterling는 John Mauldin의 2006년 저서 “volatility gremlins”에서 이에 대해 잘 논하고 있습니다.

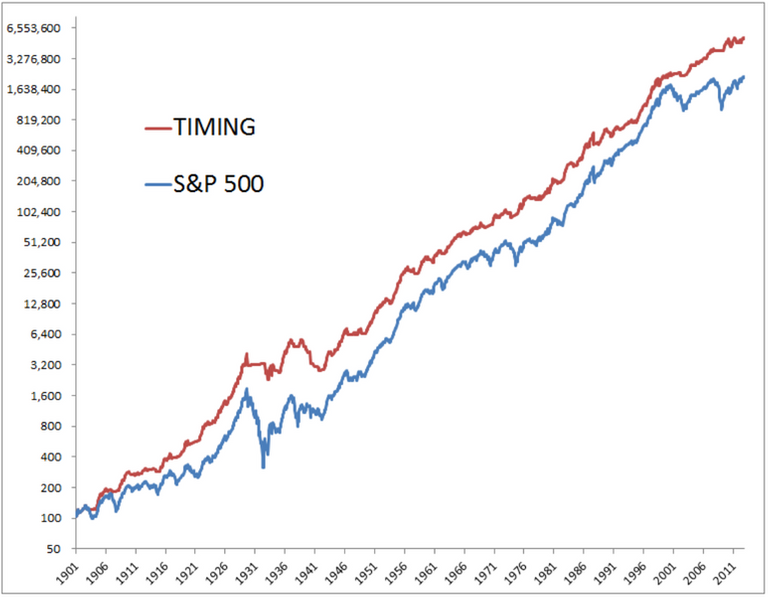

도표 8은 타이밍 모델이 1930년대 및 2000년대의 대하락장을 피해 가는 것을 보여줍니다. 지난 세기 동안 타이밍 모델의 우월성을 보여주는 장면입니다. 도표 8b는 타이밍 모델이 1920년 후반~ 1930년대 초반까지의 약세장을 완전히 피하지는 못했지만, 시장의 극악한 최대 낙폭 -83.66%을 좀 더 감내 가능한 -42.24%로 줄여준다는 점을 보여줍니다.

도표8 - S&P500 총수익 vs. 타이밍 총수익 (1901~2012)

도표8b - S&P500 낙폭 vs. 타이밍 낙폭 (1901-2012)

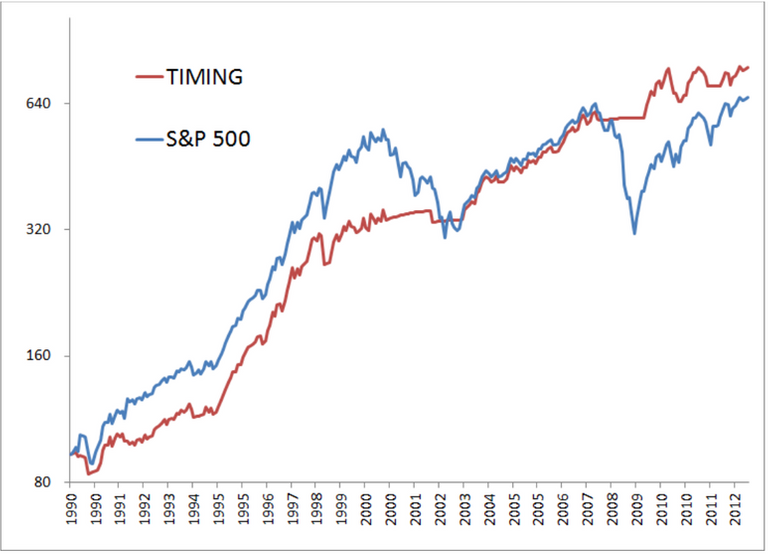

도표9는 두 그래프의 차이를 상세히 보여주기 위해 non-log 스케일로 차트를 그렸습니다. 최근 22년간의 성과를 살펴보면, 타이밍 모델의 특징적인 부분 몇 가지가 눈에 띕니다. 첫째, 추세 추종 모형은 1990년대 미국 주식시장과 같은 맹렬한 강세장에서는 매수 후 보유(buy&hold) 전략보다 수익률이 낮을 수 있습니다. 반면, 타이밍 모델은 길고 지루한 약세장을 피할 수 있습니다. 결과적으로, 타이밍 모델의 가치는 경기 사이클을 통째로 살펴볼 때만 명확해집니다.

예를 들어, 타이밍 모델은 2000년 10월에 매수 포지션을 청산했고 따라서 그 때의 3년 연속 손실 중에서 2년을 피했습니다. 또한, 낙폭은 -16.52%에서 방어를 하여 -44.73%의 하락으로 고통받았던 장기 보유 투자자들보다 더 나은 결과를 보였습니다. 타이밍 모델은 2007년 12월 31일 S&P500을 다시금 매도하도록 하여 2008~2009년의 -50.95% 대하락장을 모두 피했습니다.

도표9 - S&P500 총수익 지수 vs. 타이밍 총수익 (1990~2012)

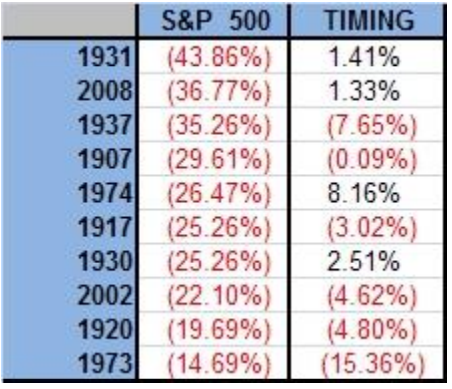

도표10은 지난 세기 동안 S&P500이 최악의 수익률을 보였던 10개년도와 그중 타이밍 시스템의 수익률을 보여줍니다. 두 가지 전략의 수익률이 동행하지 않는 것이 한눈에도 명백합니다. 실제로, S&P500이 음(-)의 수익률을 보인 해에 타이밍 모델과의 상관관계는 대략적으로 -0.38이며, 양(+)의 수익률을 보인 해의 상관관계는 대략 0.83입니다. 이것은 타이밍 모델이 상승장을 추종하며 하락장에서는 주식 보유를 청산 하는 능력을 증명합니다.

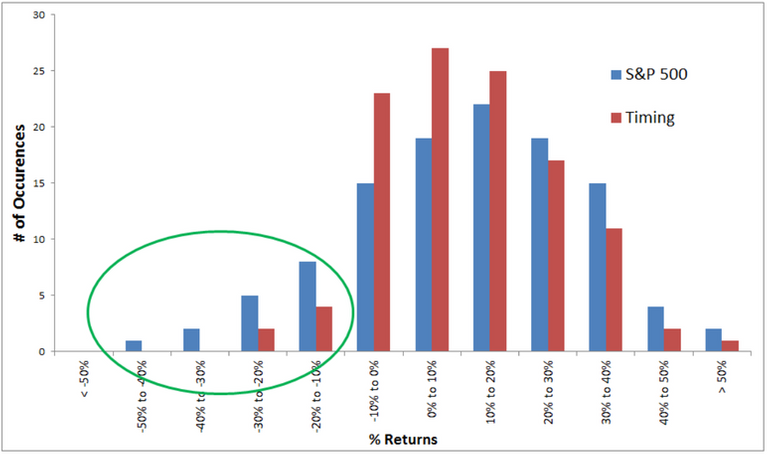

도표10 - S&P500 최악의 10년 vs. 타이밍 (1900~2012)

도표 11은 S&P500에 적용된 추세 추종 시스템의 결과를 잘 보여주는 그림입니다. 타이밍 시스템은 아주 큰 이익과 아주 큰 손실 모두 적게 발생하며, 대신 적은 손실과 적은 이익을 자주 실현합니다. 결국, 이 시스템은 투자자가 언제 더 높은 위험자산을 매수하고 있어야 하며, 또 언제 현금으로 갈아타야 하는지를 잘 알려주는 시스템입니다. 낮은 변동성 자산(T-Bill)으로의 이동이야말로 포트폴리오의 전체적인 위험과 낙폭을 줄일 수 있는 이유입니다. 가장 중요한 것은, 꼬리위험이라 불리는 그래프 좌측의 아주 큰 손실을 피할 수 있도록 해준다는 것입니다.

도표11 - 연간 수익률 분포, S&P500 및 타이밍 (1900-2012)

3단계 - 글로벌 전술적 자산배분

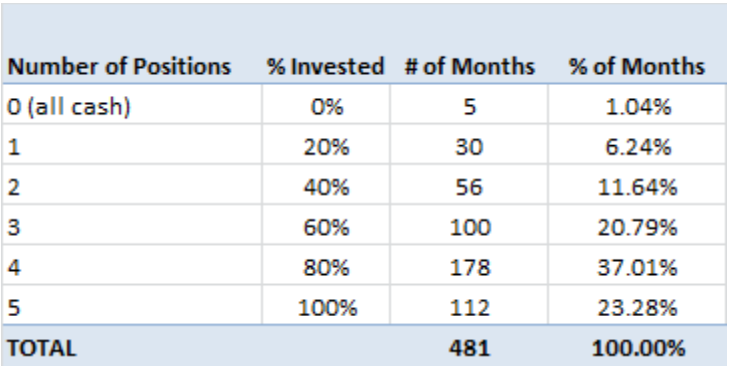

이러한 매우 단순한 시장 타이밍 원칙이 여러 자산군에 거쳐 수익에 기여를 한다는 점을 생각하면, 투자 포트폴리오 구축 관점에서는 어떤 결과로 나타나는지 살펴보는 것이 의미 있을 것 같습니다. 여기서는 우리가 “Global Tactical Asset Allocation”, 혹은 “GTAA”라 불리는 타이밍 모델의 한 버전을 소개하겠습니다. GTAA는 미국주식, 해외주식, 채권, 부동산, 커머디티의 다섯 개 자산군으로 구성이 되어 있습니다. 매수 후 보유 전략(buy&hold)은 B&H라고 칭하고 5개의 자산군에 동일한 비중으로 자산배분이 되었다고 가정하겠습니다. 타이밍 모델 또한 자산군에 동일 비중을 투자하지만 각 자산군을 독립적으로 운용합니다. 해당 자산을 전체 자산 중 20% 보유하거나 아니면 현금으로 전환하는 운용 방법을 씁니다. 도표12는 보유 자산군별 보유 개월 수의 비중을 보여 줍니다. 상당 부분의 기간 동안 (60~100%) 투자가 유지되는 것을 확인할 수 있습니다. (대략 ~80%의 기간 동안 최소 60%의 자산은 투자되어 있음). 평균적으로 투자자는 70% 수준을 투자합니다.

도표12 - 투자된 기간의 비중 (1973~2012)

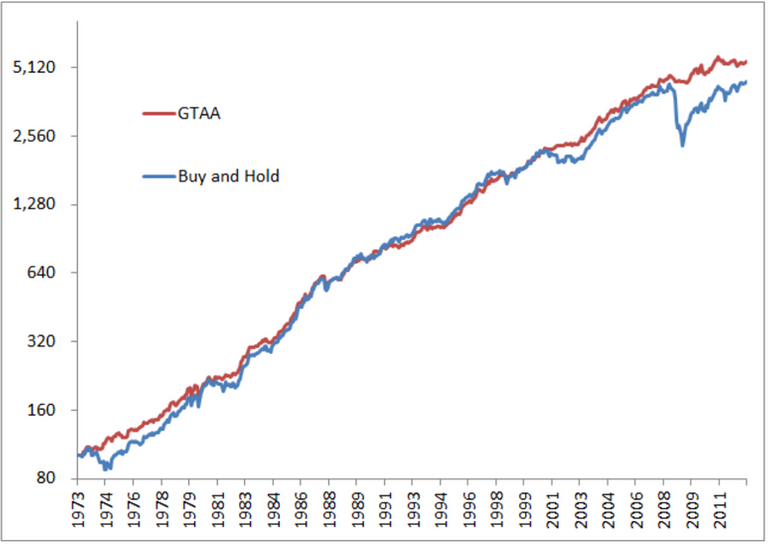

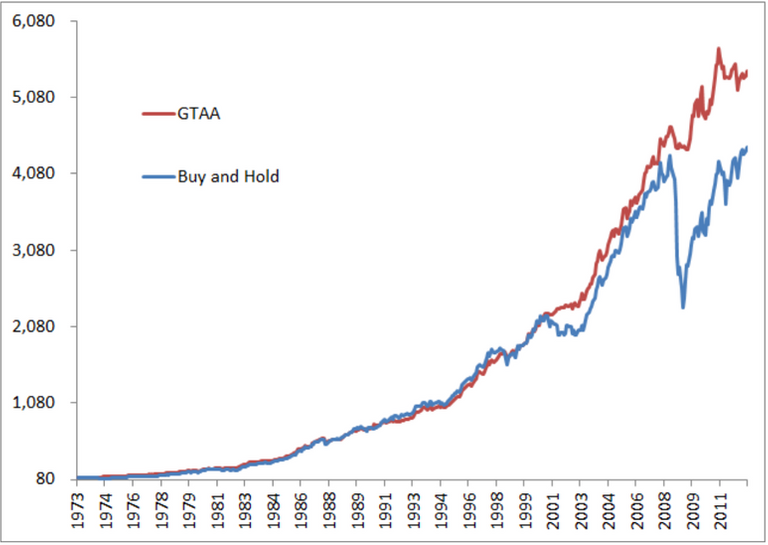

아래의 도표13과 도표 13b는 타이밍 포트폴리오와 다섯 개 자산군을 동일한 비중으로 투자한 B&H 전략의 결과를 보여줍니다. B&H 전략만으로도 꽤 괜찮은 수익률을 보여 분산 투자의 효과를 입증해 줍니다.

도표13 – 매수 후 보유(B&H) vs. 타이밍 모델 log scale (1973~2012)

도표13b – 매수 후 보유(B&H) vs. 타이밍 모델 non-log scale (1973~2012)

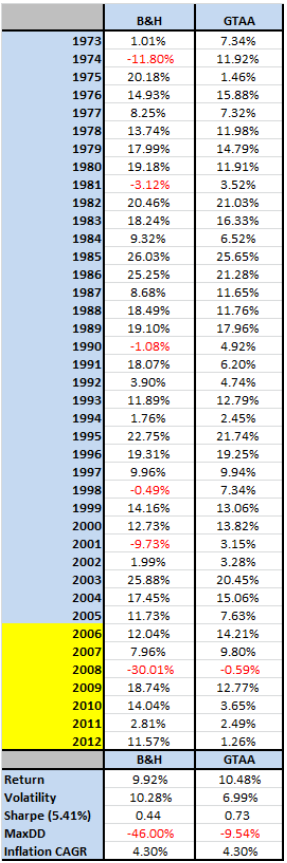

하지만, 타이밍 모델의 추가적인 이점은 매우 충격적입니다. 타이밍 모델은 변동성을 한 자릿수 수준으로 줄일 뿐만 아니라 최대 낙폭도 한 자릿수로 줄입니다. 최대 낙폭은 -46%에서 -10% 미만으로 줄여주며, 1973년 이후로 성과가 -1% 이하인 해가 1년 밖에 없습니다. 도표14는 연간 수익률을 자세히 보여주고, 2005년 이후는 표본 외 수치이기에 (논문 쓸 당시에 확정되지 않은 미래 - 역자 주) 강조되어 있습니다.

도표14 – 매수 후 보유 전략의 연간 수익률 vs. 타이밍 모델 (1973~2012)

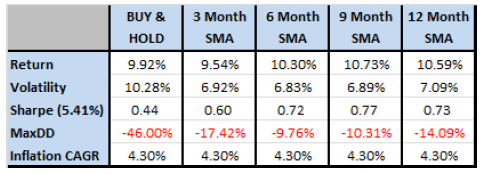

시겔 교수(혹은 다른 학자들도)는 과거 데이터를 연구하며 사후적으로 이동 평균을 ‘최적화’했을 가능성이 있습니다. 이러한 최적화 여부를 검토해보고, 10개월 이평을 사용하는 것만이 유일한 방법이 아니라는 증명하기 위해, 도표15에서는 3~12개월 등의 다양한 기간의 이평에서 이 전략이 얼마나 일관적이었는지를 보여줍니다. 여러 계절적 요인 등으로 인해 미래의 성과는 각기 달라질 수 있지만, 아래에서 보듯 어떤 이평 기간을 쓰던 장기적인 추세 추종 모델의 효율은 유사하게 나타나는 것으로 보입니다.

도표15 - 다양한 이동평균 기간에 따른 변수들의 안정성, 타이밍 모델 (1973~2012)

다양한 자산군 데이터에서 이 모델을 검토해 보는 것이 유용하긴 하지만, 실제로 가장 중요한 시험은 보유 데이터 밖의 실제 상황에서도 유효한 성과를 달성했는지 여부입니다. 이 리포트가 2006년 처음 출간될 때 2005년까지의 데이터를 사용했기 때문에, 2005년 이후 수익률은 샘플 데이터 이외의 것이라 보아야 합니다. 도표16은 B&H 및 타이밍 포트폴리오의 수익률을 보여줍니다.

도표16 – 매수 후 보유 전략 vs. 타이밍 모델의 연 환산 수익률 요약

이 모델은 과거 데이터로부터 추정한 것과 정확히 일치하는 성과를 기록하였습니다. 7개년 중에 3개년의 성과만 B&H 수익률을 상회하였지만, 연수익률 기준으로 B&H를 2% 넘게 상회 하였습니다. 또한, 훨씬 낮은 변동성을 보였으며, 많은 투자자들에게 가장 중요한 요소라 할 수 있는 최대 낙폭 수준도 더 낮았습니다.

실질적 고려사항 및 세금

실제 투자에서 이 모델을 적용하기 전에, 운용수수료, 세금, 거래수수료, 슬리피지(slippage)와 같은 몇 가지 현실적인 고려사항들을 반드시 검토해야 합니다.

(슬리피지(slippage): 매매 주문 시 체결 오차가 발생하여 원하는 가격과 다른 가격으로 실제 거래가 체결되었을 때의 가격 차이를 말한다. 일반적으로 호가 공백이 생기거나 주문 실행 시점이 늦어져 원하는 가격보다 좋지 않은 가격으로 매매가 체결된 경우를 가리키지만 원하는 가격보다 유리한 가격으로 체결된 경우도 이에 해당한다. 호가의 구조상 더 좋은 가격에 체결될 가능성이 훨씬 희박하다. 슬리피지는 금리 등 경제지표가 발표될 때 갑작스러운 가격 변동으로 투자자들이 애초 원하던 가격으로 매매를 체결하지 못하는 경우에 주로 발생한다. – 역자 주)

운용수수료는 매수 후 보유 모델이나 타이밍 모델 모두 동일할 것이고, 투자에 활용하는 금융상품에 따라 다를 수 있을 것입니다. ETF나 판매수수료가 없는 뮤추얼 펀드를 사용한다면 0.10%에서 0.70%의 수수료가 합당한 추정 범위 입니다(물론 낮을수록 좋긴 합니다). ETF 중심의 포트폴리오들은 대개 약 0.1%에서 0.3% 수준의 운용수수료가 형성이 됩니다.

모델의 낮은 매매횟수로 인해 거래수수료는 미세한 수준입니다. 투자자는 포트폴리오 내에서 평균 1년에 3~4회 정도의 거래를 할 것이며, 자산군별로는 1회 미만 정도의 거래를 할 것으로 생각됩니다. 또한, 슬리피지 역시 무시할만한 수준입니다. 선택할 수 있는 뮤추얼 펀드(종가기준 거래는 슬리피지가 없음)가 많을 뿐 아니라 유동적인 ETF를 활용할 수도 있기 때문입니다.

반면, 세금은 상당히 중요한 고려사항입니다. 연기금 등 많은 기관 투자자들은 비과세 효과를 누립니다. 개인투자자를 위한 가장 명확한 대안은 IRA 혹은 401(k)와 같은 (한국에선 연금저축펀드, 퇴직연금, IRP 등 – 역자 주) 과세 이연 계좌로 투자하는 것입니다. 투자자마다 매매차익에 대한 세율이 다르기 때문에(또한 세율은 배당률에 영향을 받고, 투자 기간에 따라 차이가 있을수 있음), 투자자가 과세 계좌에서 이 전략을 운용할 때 얼마나 수익률이 감소할지 추정하는 건 난해합니다. 대부분의 투자자들은 보유 포트폴리오를 정기적으로 리밸런싱 하며, 매수 후 장기보유하는 전략조차도 약간의 거래를 하긴 합니다. 따라서 일반적인 연간 매매회전율을 대략 20% 수준으로 추정할 수 있습니다. 이 시스템의 경우는 거의 70%의 매매회전율을 보입니다.

Gannon and Blum(2006)은 최고 세율 구간에 속한 개인 투자자들의 S&P500 투자시 세후 수익률의 영향을 1961년 이후 기간에 대해 조사했습니다. 20%의 회전율을 보이는 투자자는 세전 수익률이10.62%에서 세후 6.72%로 하락하였습니다. 그들은 만약 회전율을 20%에서 70%로 증가시킨다면 추가로 50bp 아래의 감소를 가져와 세후 수익률은 6.27%가 되리라 추정했습니다.

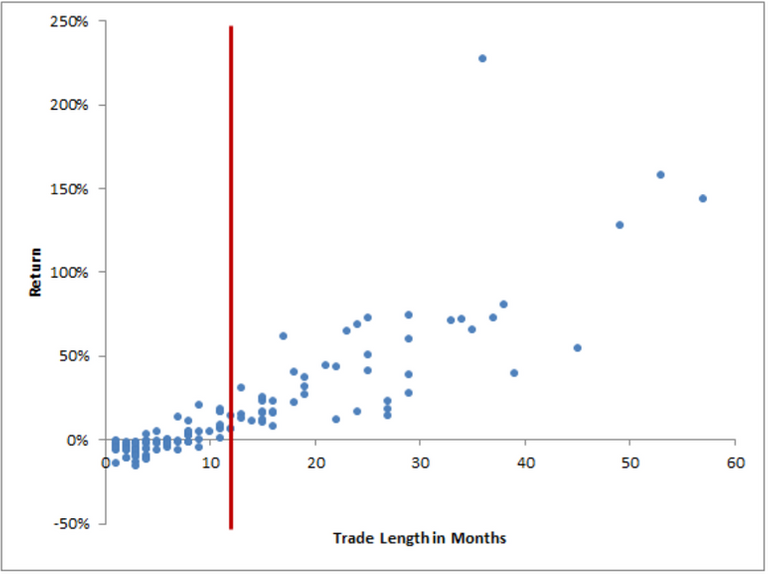

과세계좌에서 이 모델을 매매해야 하는 사람에게 좋은 소식도 있습니다. 이 시스템은 많은 횟수의 단기적 자본 손실을 실현하는 대신, 높은 투자 비중이 장기에 걸쳐 수익을 실현합니다(자산군별로 손실을 보는 횟수는 많지만 수익이 날 때는 매우 긴 기간 동안 수익이 이어지는 특징이 있습니다 – 역자 주). 도표17은 1973년부터 5개의 자산군의 모든 매매의 분산을 보여줍니다. 이러한 부분이 투자자의 세금 부담을 줄이는 데 기여합니다.

(국내에서 펀드로 매매할 때는 선취수수료, 후취수수료, 특히 거래수수료가 막중할 수 있습니다. 거래수수료는 예컨대 90일 안에 환매를 하면 수익의 70%를 뱉어내는 식의 수수료입니다. 이런 수수료는 장기투자를 장려하기 위해 만들어졌지만, 단기적인 리밸런싱에 매우 불리한 조건입니다. 이러한 수수료들이 최저수준인 상품을 골라 활용해야 합니다. 펀드슈퍼마켓이나 키움증권에서 판매하는 펀드들은 이런 수수료가 최저 수준입니다. 다른 증권사에서도 온라인 펀드 가입은 수수료가 저렴할 수 있으니 참고하시면 됩니다. ETF의 경우엔 국내에 아직 유동성과 다양성이 부족하여 이 전략을 완전히 실행하긴 힘듭니다. 특히 유동성이 부족한 경우 슬리피지가 거래당 0.3% 이상씩 발생하여 수익률을 많이 희석시킬 수 있습니다. – 역자 주)

도표17 - 타이밍 모델의 매매 길이 (1973-2012)

왜 이 전략이 통하는가? - 변동성 군집현상(Volatility Clustering)

이런 계량적 시스템의 이점 중 하나는 사람에게 내재되어 있는 행태적 편향을 막아준다는 데 있습니다. 이 정보는 우리 자신의 편향을 밝혀내는데 유용할 뿐만 아니라, 타인의 실수에서 비롯된 추가수익의 기회를 취할 수 있는 여지도 제공합니다. 초과 수익이란 결국, 어떤 사람은 수익을 얻기 위해선, 어떤 사람이 손실을 봐야 하니깐요. 사람들은 뇌에 구조화되어 있는 같은 실수를 저지르고, 그것을 계속적으로 반복합니다.

인간은 돈을 벌 때와 잃을 때 뇌의 다른 부분을 사용한다고 합니다. 이와 관련해 17장짜리 논문을 쓴 적이 있습니다.

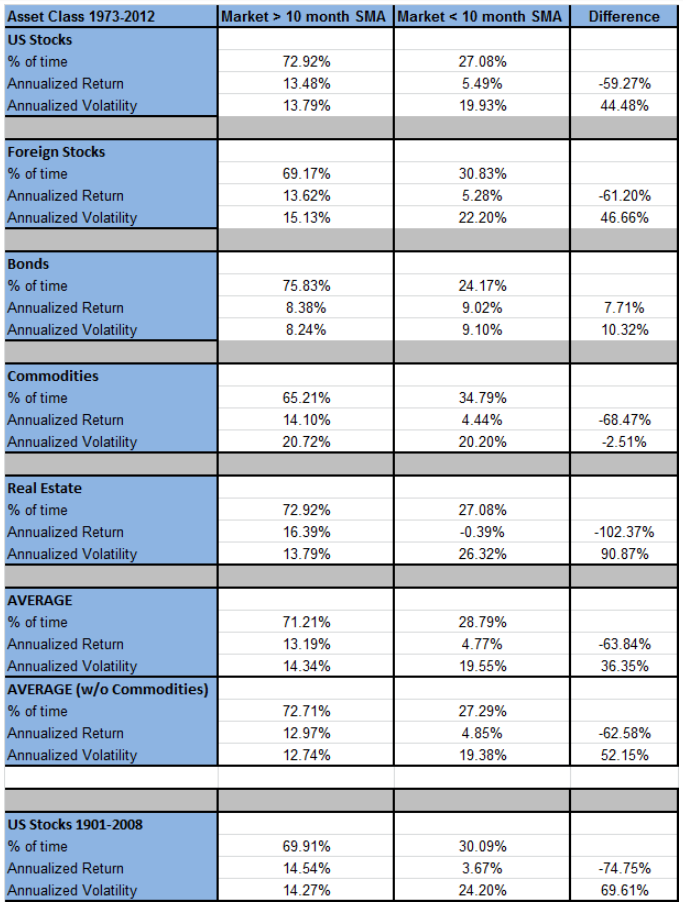

도표18은 이 논문에서 연구한 다섯 개 시장의 연환산수익률과 변동성을 보여줍니다. 평균적으로, 시장이 10개월 단순 이평 아래 있을 때 수익률은 60% 더 낮고 변동성은 30% 더 높습니다. 커머디티는 이평 아래에서 변동성이 더 높지 않은 유일한 예외입니다. 커머디티는 공급 충격에 의해 종종 가격 급등이 발생하는 만큼 직관적으로도 타당한 현상입니다.

2008년은 전세계 주식시장의 변동성 수준이 기록적으로 상승한 주요한 사례입니다. 하지만, 변동성은 시장이 이미 하락한 후에 폭발했습니다.

도표18 - 다양한 자산군의 변동성 군집 현상

역자 – 자산배분의 세계에 동적인 대응이 기계적으로 가능하며, 매우 깊은 의미를 가질 수 있다는 점을 학계에 소개한 Meb Faber 의 기념비적인 논문의 앞부분을 살펴봤습니다. 후반부는 여러 확장 가능한 실험을 하고 있습니다만 요지는 같다고 할 수 있습니다. 국내에서 이를 개선하여 펀드 매매로 발전시킨 ‘불리오’란 서비스가 있으니 참고 부탁드립니다.

우와 귀한 정보 공유에 감사드립니다. 보우팅하고 갑니다.

감사합니다 앞으로도 좋은 정보교류의 장이 되면 좋겠습니다^^

지금껏 최고의 포스팅이네요

감사합니다 그리고 환영합니다.

처음 오신분을 위한 kr-newbie 프로젝트 입니다.

한번 읽어보세요.

https://steemit.com/kr-incubator/@oldstone/kr-incubator-2017515t12542858z

큰 칭찬 진심으로 감사드립니다. 주신 링크도 감사히 읽도록 하겠습니다^^ 행복한 주말 되십시오!

Congratulations @ckp! You have completed some achievement on Steemit and have been rewarded with new badge(s) :

Click on any badge to view your own Board of Honnor on SteemitBoard.

For more information about SteemitBoard, click here

If you no longer want to receive notifications, reply to this comment with the word

STOPIf you want to support the SteemitBoard project, your upvote for this notification is welcome!

아니 대체 이러한 정보를 ^^

최고의 정보가 스팀잇으로 모이고 있다는 것이 결코 과언이 아님을 입증해 주시는 포스팅입니다.

보팅과 함께 다시 리스팀하여 소중한 정보 주심에 보답합니다. ^^

감사합니다~

돈의 전쟁터는 역시 대단한 정보를 이용해서 움직이는 거 같네요..좋은 정보 감사합니다.

참 좋은 내용이네요. resteem하고 두고두고 보겠습니다.

우와정말 도움 많이되는 정보 감사합니다...!!!

어마무시하게 멋진 글입니다.

여러번 읽어야 할 듯 하여 '엄지척'과 보팅드리고 갑니다.

감사합니다