Dieser Beitrag fällt ziemlich trocken aus, ist aber für Bitcoin-Investoren (und solche, die es werden wollen) relevant.

Am 18.Dezember 2017 startet die weltweit größte und wichtigste Terminbörse CME (Chicago Mercantile Exchange) den Handel mit Bitcoin Futures.

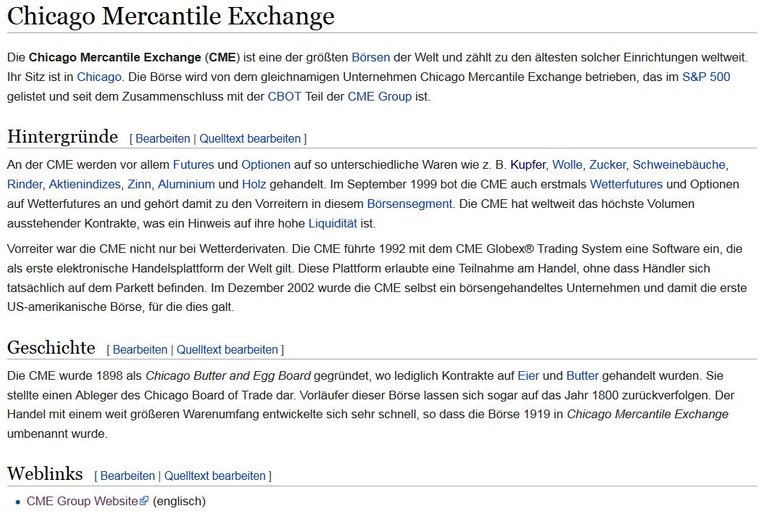

Wissenswertes über die CME

Die herausragende Bedeutung der CME kann bei Wikipedia nachgelesen werden:

(Bildquelle https://de.wikipedia.org/wiki/Chicago_Mercantile_Exchange)

(Bildquelle https://de.wikipedia.org/wiki/Chicago_Mercantile_Exchange)

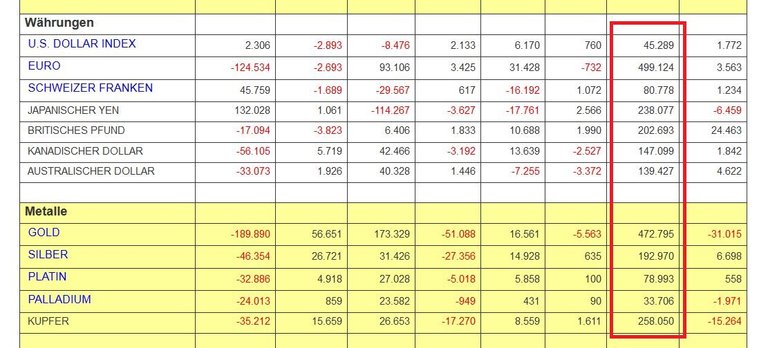

Future-Handel

An dieser Stelle erkläre ich den Future-Handel nur rudimentär: Die sogenannten "Futures" sind im Prinzip Wetten auf eine Preisentwicklung von Basisprodukten (Rohstoffe, Währungen, Aktienindizes, ...), die zu einem festgelegten Termin fällig werden. Sehr oft werden die zugrundeliegenden Eineiten nicht ausgeliefert, sondern zwischen den Vertragspartnern über einen Barausgleich abgerechnet. Die sogenannten Kontrakte werden durch Basisprodukt, Menge, Preis und Fälligkeit bestimmt. Sowohl Käufer als auch Verkäufer müssen eine Sicherheitsgewähr in Form von Zahlungsmitteln hinterlegen, die Margin genannt wird. Die Marginhöhe ist ein variabler Prozentsatz des Kontraktvolumens. Die CME veröffentlicht wöchentlich wichtige Kenngrößen zu den Kontrakten, den sogenannten COT-Report. Eine gute Übersicht hierzu findet man auf dem Internet-Portal des "Wellenreiters" Robert Rethfeld (https://www.wellenreiter-invest.de/cot-daten). Hier ist ein Ausschnitt betreffend Währungen und Edelmetalle; die Anzahl der offenen Kontrakte ist rot markiert:

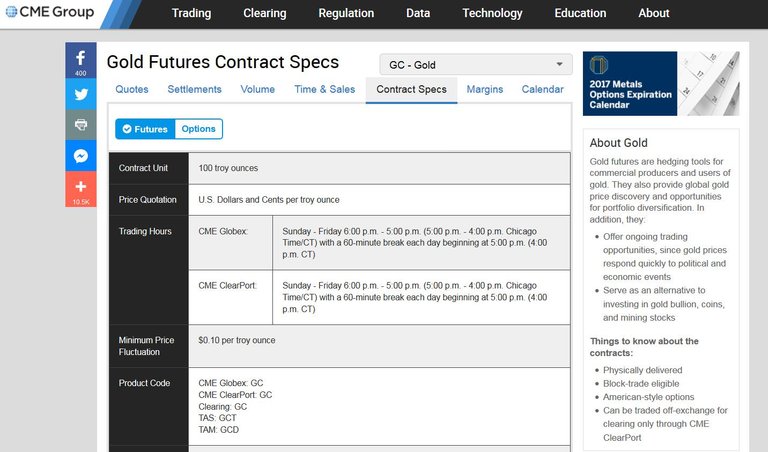

Gold und Silber Futures an der CME

Alle Parameter und Regularien für den Gold- und Silberfuturehandel sind selbstverständlich auf dem Portal der CME zu finden. Hier ist beispielsweise ein Auschnitt für Gold:

(Bildquelle http://www.cmegroup.com/trading/metals/precious/gold_contract_specifications.html)

(Bildquelle http://www.cmegroup.com/trading/metals/precious/gold_contract_specifications.html)

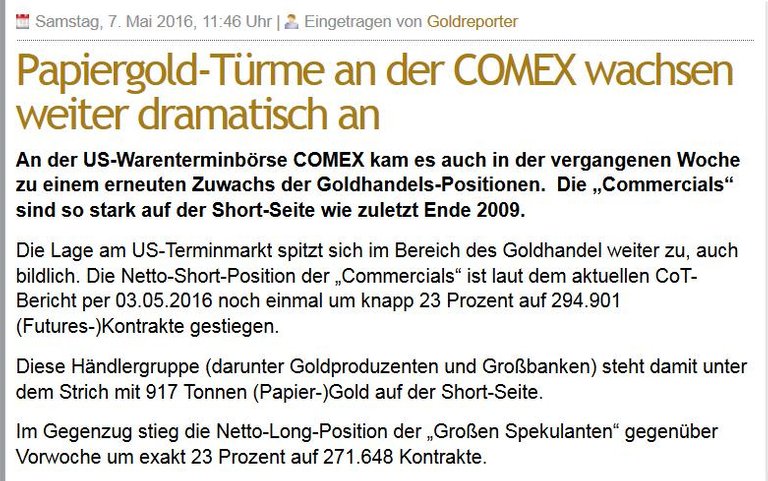

Bei Gold und Silber werden oft keine physischen Barren bewegt, sondern lediglich bei Fälligkeit eines Kontrakts Lagerscheine aktualisiert. Trotzdem wirken seit langer Zeit die CME Futures für Gold und Silber als preisbildend. Wenn sich also der Preis am Terminmarkt ändert, passen die Edelmetallhändler ihre Kaufs- und Verkaufsangebote unverzüglich an. Außerdem können praktisch beliebige Mengen von nicht vorhandenem "Material" verkauft werden. Viele Kenner des Marktes unterstellen den am Terminhandel beteiligten Banken (J.P. Morgan und Co) böse Absichten zur "Drückung" des Preises und beklagen den ausufernden Handel von "Papiergold":

(Bildquelle http://www.goldreporter.de/papiergold-tuerme-an-der-comex-wachsen-weiter-dramatisch-an/gold/58346/)

(Bildquelle http://www.goldreporter.de/papiergold-tuerme-an-der-comex-wachsen-weiter-dramatisch-an/gold/58346/)

Wie wird sich nun also der Bitcoin-Future-Handel an der CME auf den Bitcoin-Preis auswirken? Wird insbesondere der reale Handel mit Bitcoin an den großen Börsen Bitfinex, Kraken, Bitstamp etc. auch demnächst dem Future-Handel an der CME folgen? Werden Spekulanten vermehrt den Kauf von "Papier-Bitcoins" an der CME präferieren, weil das einfacher zu bewerkstelligen ist als Transaktionen auf eigene Wallets? Werden sie ihren Handelpartnern vertrauen? Im Gegensatz zum Gold- und Silberhandel ist reale Auslieferung der Coins in den Regularien der CME explizit ausgeschlossen! Es wird nur in Cash Settlement abgerechnet. Das bedeutet, dass der Käufer keine Bitcoins erwerben möchte und der Verkäufer keine Bitcoins besitzen muss! Das ist eigentlich grotesk.

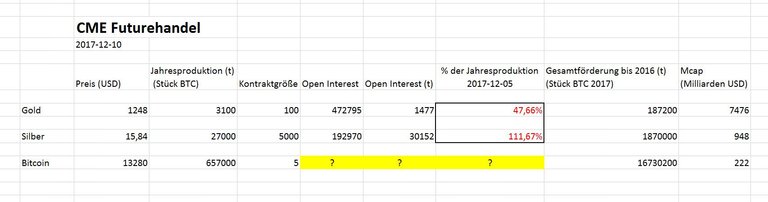

Wichtige Vergleichstabelle

Ich habe die folgende Tabelle zusammengestellt, anhand derer man den zukünftigen Future-Handel mit Bitcoin an der CME besser bewerten und einschätzen kann, indem man ihn mit dem Gold- und Silber- Futurehandel in Beziehung setzt:

Entscheidend wird sein, wieviel Prozent der insgesamt vorhandenen Bitcoins parallel als fiktive Menge an der CME per Future gehandelt werden.

Droht Gefahr für den Preis?

Man wird die Wechselwirkung zwischen dem Terminmakt und dem realen Markt sehr genau beobachten müssen. Je größer die Volumina am Terminmarkt werden, desto mehr Skepsis ist angeraten. Der Wert des Bitcoin ergibt sich mittlerweile primär aus seiner Knappheit und erst in zweiter Linie durch seine Funktionalität, für die es längst "bessere" Coins gibt. Außerdem wird es interessant sein zu beobachten, wie die Volatiliät durch dem Terminmarkt beeinflusst wird. Möglicherweise wird sie ein wenig eingebremst.

Fazit

Ob der Bitcoin durch die Einführung des Futurehandels an der CME eine "Adelung" erfahren hat oder eher in die Fänge der Hochfinanz gerät, bleibt eine sehr spannende Frage, deren Antwort noch ungewiss ist. 2018 werden wir es wissen. Ich hoffe daruf, dass die hartgesottene Bitcoin-Community sich nicht durch den Terminhandel in die Irre führen lässt. Wenn es hart auf hart kommt, muss man im alleinigen Besitz der Schlüssel sein. Nur dann ist man der wirkliche Eigentümer dieser kostbaren Coins.

Ich freue mich auf zahlreiche Kommentare und wertvolle inhaltliche Ergänzungen.

Lieber Freiheit50, ich bin zwar nicht sonderlich aktiv, aber das Thema bereitet vielen Sorgen, also möchte ich kurz etwas Expertise einfließen lassen.

Bereits heute starten CBOE Bitcoin Futurs, allerdings werden hier pro Contract nur eine Bitcoin gehandelt und die Margin-Requirements sind 44%. Also muss man, sobald man mit einem Future tradet, bei seinem Broker 44% des Wertes einer Bitcoin in Dollar vorrätig haben, was enorm viel ist, bzw. einen sehr kleinen Hebel bedeutet. Der Index für die Future-Preise dort wird allerdings nur auf dem Gemini-Exchange (gehört den Winkelvoss-Zwillingen) abgebildet und ist damit sehr manipulierbar, was mir nicht gefällt. Der Future hat zwar Cash-Settlement, wie bei CME, also verlässt keine Bitcoin, sonder nur Dollar hier die Hand der Trader, aber man könnte sehr einfach über Gemini das Underlying-Asset manipulieren, weil die Liquidität fehlt.

CME baut einen weltweiten Index über Exchanges auf, die Fees auf Trading haben, damit man nicht künstlich Volumina erzeugen kann. Hier werden Contract-Größen in Form von 5:1 getradet, also beinhaltet 1 Contract 5 BTC. Die Margin-Requirements betragen 33%, was bedeutet, dass man aktuell bei einem Preis von 15.000$ pro BTC (15.00050.33) 25.000$ bei einem Broker als Margin pro Contract vorrätig haben muss. Das ist auch viel zu hoch im Vergleich zu zum Beispiel simplen Crude Oil Futures, die mit einem Leverage von 1000:1 getradet werden können.

Es wird auch Circuit-Breaker geben, das bedeutet, dass alle Trades ab einer volatilen Bewegung des Underlying-Asset von über 20% an einem Tag egal in welche Richtung gesperrt werden und die Positionen danach erst am nächsten Tag mit eventuell riesigen Verlusten liquidiert werden kann.

Deswegen halte ich das alles noch sehr unattraktiv für institutionelles Wall-Street Geld.

Leider können Futures auch nicht mit den amerikanischen Retirement und 401K Accounts getradet werden, die ein unfassbares Volumen besitzen würden... das ist erst mit der Einführung von ETFs möglich.

Hätten die Futures kein Cash-Settlement, sondern echtes Delivery des Underlying-Assets, dann wäre das das größte legitime Gateway von FIAT in BTC und wir würden in kurzer Zeit die 1.000.000 USD / BTC erreichen.

Futures werden allerdings für ETFs benötigt und noch wichtiger als Hedge. Für BTC-Miner sind Short-Positionen durch Futures überlebenswichtig, weil diese so durch einen geringen Premium den Weitererhalt ihrer Infrakstruktur garantieren können.

Nasdaq wird übrigens als nächstes Bitcoin Future einführen, aber ich kenne deren Spezifikation nicht und die ersten Ethereum Future sind auch in greifbarer Nähe.

Also keine Panik davor haben, denn das ganze Produkt ist noch viel zu unreif und ungehebelt. Außerdem muss für jeden Short-Contract ein entsprechender Long-Contract eröffnet werden und dadurch sind beide im ausgeglichenen Interesse das Underlying-Asset in ihre Richtung zu bewegen.

Solang die Liquidität weiterhin so gering ist und es keinen effektiven Weg gibt eine große Menge an Bitcoin zu leihen, um wirklich große Shorts durchführen zu können, wird das nur ein weiter kleiner Schritt sein und mehr nicht.

Liebe Grüße

@cobalus

Vielen Dank und 100% Upvote für deinen sehr ausführlichen und mit zahlreichen Fakten unterlegten Kommentar, der meinen Artikel deutlich aufwertet. Die Eröffnung des Futures heute Nacht und die Kursentwicklung des BTC gibt dir wohl fürs erste Recht, dass meine Befürchtungen überzogen sind.

Ich denke auch, dass niemand in Panik verfallen sollte. Ich sehe diesen Schritt in Richtung traditioneller Finanzmarkt eher positiv. Futures sind der erste wichtige Schritt, um das Mining zu deckeln. Das hattest du ja auch schon erwähnt. Der nächste Schritt sind dann echte Krypto-oder Hybrid-ETFs, wodurch dann tatsächlich auch Bitcoins usw. von Seiten der Großinvestoren gekauft werden. Sobald das geschieht, wird bei annähernd gleich bleibendem Angebot die Nachfrage exponentiell steigen. Die bisherige Marktkapitalisierung der einzelnen Kryptos ist zwar schon sehr hoch, wenn man es aus der Sicht der Kryptowährungen betrachtet. Sie ist aber im Vergleich zum Rest der Finanzwelt noch kaum wahrzunehmen. Sobald das große Geld in Bitcoin & Co fließt, was durch ETFs durchaus denkbar ist, werden wir mit Sicherheit viel höhere Kurse sehen. Wie weit wird der Bitcoin 2018 steigen? 40.000? 100.000? Sobald ETFs mit Kryptos existieren denke ich eher an 1.000.000 oder noch viel mehr. Just my 2 cents...

Der Bitcoin ist durch den Future-Handel natürlich nicht gefährdet, dessen derzeitiger Kurs hingegen schon.

Die grossen Bitcoin-Wale hatten bislang keine Möglichkeit grosse Positionen abzubauen, da dies aufgrund der geringen Liquidität der BTC Börsen unweigerlich zu Preisverfall und damit zur Entwertung ihrer Positionen geführt hätte.

Mit der Einführung des Future-Handels haben die Wale nun erstmals die Möglichkeit im grossen Stil auszucashen und den damit verbundenen Kurseinbruch gleichzeitig per Future zu hedgen. Sofern nicht alle BTC-Wale reine Idealisten sind rechne ich daher mit tiefen Einbrüchen beim Bitcoin-Kurs in den kommenden 2-3 Wochen. Etablierte Altcoins dürften parallel reüssieren.

Allerdings, wenn die Wale mit ihrem Ausverkauf durch sind wird BTC wieder steigen. Ab dann wird auch der Impakt der Futures nicht mehr allzu gross sein, dürfte aber kurzfristige Kursübertreibung generell abdämpfen.

Disclaimer: ich könnte auch gänzlich falsch liegen und alles kommt ganz anders :-)

Vielen Dank für deinen ausführlichen Kommentar! Wenn ich deine Argumentation richtig verstehe, verkauft ein Bitcoin-Wal einen Teil seiner Coins und gleichzeitig geht er mit einer passenden Menge an Futures short, um den selbst ausgelösten Kursrückgang für sein eigenes Portfolio unschädlich zu machen. Das ist eine realistische Möglichkeit. Wale können also auch beim Bitcoin zu "Problemwalen" werden wie der Bär Bruno zum "Problembär" wurde oder es bei Steemit ständig die Steempower-Wale sind. Wir Delphine und Minnows müssen uns also gedulden, bis die Wale genug "abgespeckt" haben.

Perfekt reformuliert:)

Dass BTC-Wale auscashen, ist für mich nicht die primäre Sorge. Die meisten BTC-Wale glaube ich, haben ihre Schäfchen schon im Trockenen, außerdem wissen wir ja nicht, ob bei einigen der bisherigen Korrekturen nicht auch zum Teil ein Auscashen der Wale stattgefunden hat.

Die einzige Sorge ist, dass ein starkes Absinken des Futures zu psychologischem Verkaufsdruck führt, aber da ich die meisten BTC-Halter für schlau halte (sonst hätten sie doch in Aktien oder Immobilien investiert), glaube ich, dass die hodling Mentalität überwiegt und dass die Shorter am Ende draufzahlen werden.

Was jedenfalls mal klar ist, Druck auf den Kurs kann nur ausüben, wer bei beginnendem Future-Handel bereits dick in BTC investiert ist. Schliesslich werden die Futures mit cash gesettled. Die Frage ist allein, wie werden eben diese BTC-Wale agieren, sobald sie die Möglichkeit bekommen ihren Abverkauf zu hebeln.

Ansonsten, Schäfchen im Trockenen zu haben ist etwas sehr relatives. Ich stimme zu, dass die grossen BTC-Wale sicherlich alle das ein oder andere Fiat-Milliönchen auf die Seite gebracht haben. Wer aber gleichzeitig noch auf BTC Beständen von mehreren hundert Millionen USD sitzt wird sicher interessiert sein mehr davon abzubauen, als es die enge Liquidität der Märkte derzeit erlaubt. Shorten mag da für einige die langersehnte Lösung sein...

Warten wir es ab. Spannend ist es allemal :-)

Danke für die Erklärung. Ich verstehe das so. Der Wal muss also zu seinen verleibenden Coins eine Gegenposition eingehen um Verluste durch Kursrückgänge ab zu fangen. D.h. würde ein Wal der Im Besitz von BTC im Fiat-Wert von 2 Milliarden Dollar ist, die Hälfte verkaufen, so müsste er bei einer Margin von 10% (bei Bitcoin Futures) nochmal 100 Millionen in Bitcoin Futures (short) investieren und dabei zu Gegenwärtigen Preis verkaufen, dann wäre seine Position glatt gestrichen. Er ist 1 Milliarde long und eine Milliarde short. Kauft er dann zu einem späteren Zeitpunkt die Bitcoins günstiger zurück hat er den Kursrükgang unschädlich gemacht.

Der selbe Wal könnte aber auch gleich alle Bitcoins verkaufen und dann nochmal 200 Millionen in BTC Futures investieren und damit auf den Fall des Kurses spekulieren den er selber verursacht hat und damit großen Schaden anrichten.

Liege ich da richtig?

Die Gegenposition per Future würde der Wal bei Platzierung seiner BTC-Verkaufsorder eröffnen. Mit einem Blick ins Orderbuch der verschiedenen Börsen kann der Wal den aus seiner Verkaufsorder resultierenden Kurs vorab auslesen und seine short-Kontraktzahl entsprechend anpassen. So wäre in etwa der Ablauf. Momentan sieht es allerdings (noch) nicht danach aus, das diese Exit-Strategie zum Einsatz kommt. Die Margin liegt bei den jetzigen Futures im Übrigen bei über 40%.

Für echte BTC Wale, die wie erwähnt hunderte von Millionen in BTC haben, existiert auch ohne Futures die Möglichkeit, gewinnbringend auszucashen. Man verkauft einfach den gesamten Bestand auf einem Hoch. Der Kurs fällt ins unermessliche. Man kauft die gleiche Menge Coins billiger zurück und genießt sein FIAT... das ist bei der aktuellen Marktsituation für solche Leute kein Problem. Das kann ja beliebig oft wiederholt werden...

Oh Kohle mio, lalalala...

Mit dieser Frage im kopf renne ich seit tagen in der Gegend rum.

Ich denke die Tatsache das die bitcoins nicht geliefert werden ist nicht sehr gut. Allerdings verstehe ich das Banken so etwas nie erlauben werden.

Ich glaube trotzdem das insgesamt mehr geld in den markt fliesst deswegen und deshalb denke ich es ist positiv.

Ich danke dir für deinen Kommentar, der mir zeigt, dass ich nicht alleine mit dem Problem des BTC-Futures bin. Entscheidend wird das Volumen des Terminhandels sein, und das bekommen wir ja wöchentlich in den COT-Reports. Übrigens gehört Robert Rethfeld zu den wenigen Finanzanalysten, die dem Bitcoin aufgeschlossen gegenüber stehen und auch 100 000 USD für realistisch halten.

Wenn der Preis pro BTC bei 100.000 liegen würde, wie hoch wäre denn eine Transaktionsgebühr??? Gigantisch hoch nehm ich an. da kann jemand, der mit kleinen Summen handelt, dann einen Transfer vergessen, weil es dann alles oder einen großen teil an Gebühren auffrsisst....

Deswegen erlebt Litecoin gerade einen Boom. Da sind die gebühren niedriger und Transaktionen schneller.

Der Handel an der CBOE startet ja sogar in wenigen Stunden.

Seitens der mächtigen Marktakteure könnten die Future-Kickoffs einige Wechsel triggern, zumindest kommen nicht wenige Neue hinzu. Auch mächtige Mrd. Dollar schwere Short-Positionen könnten sehr kräftigen Abwärtsdruck initiieren. Zumal seitens der Finanzinstitutionen in den letzten Jahren eher immer wieder eine Bitcoin-Skepsis geäußert wurde, aber vllt. haben mittlerweile ihre IT-Abteilungen genügend positive Blockchain-Werbung betrieben. Das Interesse an der Technologie stieg und stieg zuletzt.

Ich sehe momentan eher die möglichen positiven Aspekte überwiegen:

Eins steht fest, spannend wird es allemal!

Vielen Dank für diese wertvollen Ergänzungen! Man sieht deutlich, dass du hier gut aufgehoben bist :-) Welcome back!

I think it is Good for btc. Every attention is Good. Assuming 1% of the world Maybe has Some bitcoin.

Thanks for reading and commenting my post written in german language. In general, I'm optimistic too. But we should take care and have a strong look onto the future market.

I am from Holland . German is not my best language but i tried. I think btc Will be 1 million each in future. There Can only be 21 million. So there Will be a time even millionairs cant buy one.. have agreat day

Wie handhabst du das eigtl. mit @sebrock der ja deine Challenge gewinne wird? Scheint ja inaktiv zu sein der Junge? 50 SBD zu verschwenden wäre ja schade..

Guter Hinweis! Natürlich habe ich das Thema schon im Radar. Wenn der Kurs zum betreffenden Zeitpunkt feststeht, gibt es einen Post mit der Aufforderung, den Gewinn binnen Wochenfrist zu beanspruchen. Natürlich werde ich versuchen, den Gewinner über die mir bekannten möglichen Wege (Chat, Kommentare, Pay Message) zu erreichen, was ich im Übrigen schon vor ein paar Tagen probiert habe. Wenn er sich nicht meldet, gewinnt nach jetziger Lage die Lena.

Sehr gute Lösung! :)

Ich find es gut zu sehen, dass die Community den Futures gegenüber eher skeptisch bis negativ ist, hoffen wir mal dass das so bleibt.

Ich würde nicht sagen, dass die - bei steemit - wenigen "Mahner" negativ sind. Die "Mahner" teilen Ihr Wissen über die realen Verhaltensweisen und die vorhandenen Möglichkeiten des "klassischen" Finanzmarkts mit.

Viele sind skeptisch, aber Leute wie ich hassen Futures allein schon weil sie vom klassischen Finanzmarkt kommen ;).

Meine Ausführungen bedeuten keinesfalls, dass ich die Existenz von Future-Kontrakten, egal auf welches Produkt, befürworte. Im Gegenteil, durch das Cash-Settlement sind das ganz üble Finanzmarktinstrumente, die zur zielgerichteten Steuerung der Preise eingesetzt werden können. Wäre anders, wenn die Kontrakte zeitgleich mit dem gehandelten Produkt hinterlegt werden müssten.

Das "Hassen" des klassischen Finanzmarktes sollte nicht zur Folge haben, dass dessen enorme Möglichkeiten bei der Steuerung unseres Systems unbeachtet bleiben und nicht wahrgenommen werden.

Was meinst du damit? (kein Sarkasmus, ehrliche Frage)

Ich bin wirklich auch sehr gespannt wie sich der Kurs entwickelt vielleicht gibt es die ersten Auswirkungen auf den Btc Kurs schon Heute über Nacht weil um etwa 22:00 oder 23:00 Deutsche Zeit an der Börse CBOE die ersten Futures gehandelt werden und dann wie du es geschrieben hast später noch CME dazu kommt.

An der Börse ist die Stimmung gegenüber des Bitcoins positiv doch ich bin mal gespannt ob das auch so bleibt.

Meine Strategie ist das ich noch abwarte und bei einer guten Kaufgelegenheit weiter in btc reininvestiere. Aber momentan bin ich auch echt gespannt ob die Futures positiv oder negativ auf den Kurs auswirken.

Super.

Sehr ausführlicher Beitrag, in dem alle wesentlichen Kriterien und Verknüpfungen erwähnt sind. Ich mahne in meinen Blogs auch zur Vorsicht. Sinne schärfen und die Situation ganz genau verfolgen.

Danke fuer diesen aufschlussreichen Beitrag. Ich sehe einen rasanten Preisanstieg in Sicht fuer Bitcoin, denn CME laedt grosse Investoren dazu ein sicht an der Presispekulation zu beteiligen. Ih frage mich wer zur Hoelle wuerde Bitcoin shorten? Mutig wer es wagt...

Nun ja, zu jedem Käufer eines Terminkontraktes muss es einen Verkäufer geben. Es geht also um die Wechselwirkung zwischen Terminmarkt und real exisiterenen Coins. Beispielseise könnte ein Eigentümer physischer Coins temporär einen Short am Terminmarkt platzieren, um eine Kursspitze auszunützen. Er geht dann lediglich das Risiko ein, dass er seine Coins verkaufen muss, um die Settlement-Zahlung leisten zu können.

Immer wieder Aufschlussreich was du uns mitteilst. Ich empfinde es immer als sehr hilfreich. Besonders für mich der noch am Anfang der Kryptowelt steht. Vielen Dank für deine Ausführungen!

Sehr gut und verständlich erklärt. Vielen Dank!

Keine wilden Spekulationen - "Dieser Beitrag fällt ziemlich trocken aus" wie du am Anfang bereits geschrieben hast.

Auf welche "besseren" Coins spielst du an, wenn du von Funktionalität sprichst? Was sind deine Favoriten?

Selbst der gehypte Litecoin weist immer höhere Transaktionskosten aus. Schauen wir mal was aus BTS und Steem wird :)

Tja, über den "besseren" Coin gibt es viele Diskussionen: DASH, Monero, ZCash, ....

Da für mich hauptsächlich die Wertspeicherfunktion zählt, ist der Bitcoin weiterhin meine Nummer eins.

Aber DASH aht auch für mich sehr gute Eigenschaften, die ich gerne nutze. Aber das wäre jetzt schon Stoff für einen neuen Artikel ...

Dann sieh das hier mal als +1 für einen Dash Artikel von dir 😉

Super erklärt für Menschen wie mich die keine Ahnung haben, danke für die wertvollen Infos!

Tja, eine sehr luftige Angelegenheit, dieser Futurehandel. Aber auch Luft in Dosen (z.B. von Berlin oder Alpenluft), wird verkauft. Bin gespannt wie sich der luftige BTC verkaufen wird.

Die Gefahr durch "Drückungen" würde ich nicht unterschätzen.

Die einzige "Gefahr" die ich sehe ist, daß Marktteilnehmer (zB Miner) ihre tatsächlichen "physischen" (oder sagt man da jetzt "digitalen"?) Positionen hedgen.

Steigt der Preis dann zu stark an, müssen sie für die Margin der Short-Position mehr und mehr Cash nachschießen, da sie nicht einfahc "physisch" setteln können.

Sie sind also potentiell gezwungen, ihre echten Bitcoin Bestände am Markt zu verkaufen um Cash für die Margin zu generieren, wodurch der tatsächliche Bitcoin-Markt unter Verkaufsdruck gerät.

Theoretisch kannst Du im Future nen Short Squeeze (also rapiden Kursanstieg) erleben weil Shortpositionen um jeden Preis geschlossen werden müssen, während der Preis am tatsächlichen Markt fällt, da Cash generiert werden muß.

Aber das sind wohl eher kurzfristige Probleme. Ich denken, daß der Handel wohl eher für die CME bzw. die damit verbundenen Clearing-Häuser ne Gefahr darstellt, mit Wochenendhandel, extremer Volatilität und Co. ;)

Futures ebnen auch den Weg zu Bitcoin-ETFs und zu noch mehr institutionalisierten Anlegern. Letztendlich, denk ich, wird das den Preis in die Höhe treiben und den Preis sogar stabilisieren helfen.

Ich denke, dass der CME/CBOE Einstieg überbewertet wird. Es ist nur ein weiterer Schritt in Richtung Massenadaption von Cryptocurrencies. Nächste Woche sind wir schlauer ;)

Hoffen wir mal das Beste! Aber Wachsamkeit hat noch nie geschadet.

Futures auf den Bitcoin sind ein Groschengrab für alle Beteiligten. Es ist schon schwierig genug, die Kursentwicklung eines Underlyings richtig vorherzusehen. Bei Bitcoins kommt aufgrund der starken Kursschwankungen hinzu, dass für den Futurehändler plötzlich unvorhergesehen hohe Nachschusspflichten entstehen und Positionen automatisch glattgestellt werden können - ein hohes Verlustrisiko.

Für den Bitcoin an sich entsteht ein Paradigmenwechsel. Vorher war er alternatives Zahlungsmittel und Währung abseits des Banken- und Finanzsystems. Jetzt wird er mit dem Finanzsystem verknüpft und er wird zum Spekulationsobjekt. Die Auswirkungen bleiben abzuwarten.

Klasse Artikel - hab ihn gleich weiter weierverdampft...

Buy BRR before December 18 😉

Thanks my friend for the information featured in the article

Nice share. Thank you

wow very nice article

For more information, click here!!!!

Send minimum 0.050 SBD to bid for votes.

The Minnowhelper team is still looking for investors (Minimum 10 SP), if you are interested in this, read the conditions of how to invest click here!!!

ROI Calculator for Investors click here!!!This post has received a 88.21 % upvote from